特集:米中摩擦でグローバルサプライチェーンはどうなる?在中国日系企業で「生産地の移管」や「調達先の変更」を実施するのは1割未満

2019年12月25日

米中貿易摩擦の収束がいまだ見えない。メディアなどでは米中貿易摩擦の長期化を受け、日系企業をはじめ、中国の生産(一部を含む)移管の動きが報じられている。日系企業を含む外資系企業は、米中貿易摩擦をどのように捉え、どのような対策をとっていくのか。本レポートでは、中国でのアンケートやヒアリング調査を通じ、米中貿易摩擦の中国進出日系企業、米国系企業、EU企業への影響、これらの企業対応などを比較しつつ報告する。

生産地の移管、調達先の変更は限定的

米中貿易摩擦が、中国に進出する日系企業のビジネスにどのような影響を及ぼしているのか。まず、ジェトロが実施した「2019年度アジア・オセアニア進出日系企業実態調査」(以下、実態調査。2019年8月26日~9月24日実施)の結果について紹介したい。

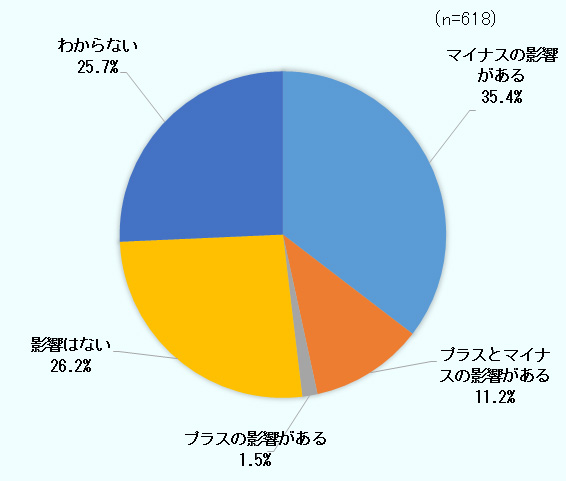

実態調査では「通商環境の変化が与える現時点の影響」について、35.4%の中国進出日系企業が「マイナスの影響がある」と回答した(図1参照)。マイナスの影響を受ける企業の中で、影響が及ぶ主な対象として挙げたのは、現地市場での売り上げ(66.5%)、調達・輸入コスト(37.7%)、輸出での売り上げ(28.8%)などであった(表参照)。

出所:実態調査を基にジェトロ作成

| 項目 | 比率 |

|---|---|

| 国内売り上げ(現地市場での売り上げ) | 66.5 |

| 調達・輸入コスト | 37.7 |

| 海外売り上げ(輸出での売り上げ) | 28.8 |

| 生産コスト | 15.1 |

| 事務コスト | 8.0 |

| 投資の減少 | 7.6 |

出所:実態調査を基にジェトロ作成

また、「通商環境の変化に対する対応策」として、「生産地の移管(実施済み・予定を含む)」を「あり」と回答した中国進出日系企業は9.2%、調達先の変更(実施済み・予定を含む)を「あり」と回答した企業は9.9%となった。米中貿易摩擦など通商環境の変化を受け、「生産地の移管」あるいは「調達先の変更」を検討(実施)する企業はどちらも1割に満たない結果となり、現状多くの企業は積極的な対応をしていないことがうかがえる。

ジェトロが2019年10月に中国進出日系企業を対象に実施したヒアリング調査でも、一部の企業から生産移管を検討しているとの声があった。しかし、その理由は「消費地に近い地域で生産するために行うもので、米中貿易摩擦による影響ではない」(精密機械器具メーカー)、「ビジネス環境の変化への対応は常にやっており、工場の移転は過去の流れからきている」(電子機械器具メーカー)などで、米中貿易摩擦を受けての決断ではないという回答が多かった。

企業の多くが「生産地の移管」や「調達先の変更」を積極的に実施しないのは、中国進出日系企業の大部分が中国市場で生産・販売する「地産地消」型であり、米中貿易摩擦による直接的な影響が限定的であるためと考えられる。

前述の実態調査で、売上高に占める内販の割合(金額ベース)をみると、中国進出日系企業の平均値は67.5%と7割近い結果になった。今回ヒアリングした企業からも「当社製品の大部分は中国の国内市場向けであるため、影響は限定的」(自動車関連部品メーカー)、「中国拠点で生産している製品はほぼ『地産地消』であるため影響がほとんどない」(電子機械器具メーカー)といった声が聞かれた。

しかし、中国国内市場向けに販売をしている企業の中には、例えば米国から部品を輸入して生産販売している企業もある。そうした企業は調達コストの上昇により、追加関税分を製品価格に転嫁するか検討する必要がある。日系企業の対応はさまざまで、「米国から輸入している部品は中国の追加関税の対象だが金額が小さく、価格に転嫁していない」(精密機械メーカー)、「客先からの要望に基づいて米国産の部品を使用しているので、先方も値上げを理解してくれる」(自動車部品メーカー)、「追加関税分は価格に上乗せしているが、今後取引先が応じてくれない可能性があるので対応が難しい」(電子機械器具メーカー)などの声が寄せられた。

実態調査で中国進出日系企業の輸出割合(金額ベース)を国・地域別にみると、「日本」が60.5%で最も多く、「韓国・台湾・香港」が11.6%、「ASEAN」が9.6%と続いた。一方、「米国」は5.5%と他の地域に比べて相対的に少ないものの、当該部分の輸出は米中貿易摩擦の影響を最も受けることが想定される。ヒアリングをした日系企業の中には「追加関税が10%の時点で影響はそれほど大きくなかったが、25%になったのを境に米国向け輸出が減少した。生産移管に着手し、2020年までに完了させる予定」と、生産移管を進めていくというコメントがあった。

膨大な市場や整備されたサプライチェーンが魅力

かつて、中国は人件費の安さや豊富な労働力から「世界の工場」として注目された。しかし、近年は人件費をはじめ各種コストの上昇に伴い、「世界の工場」としての魅力が低下し、その代わり「世界の市場」としての地位が高まっている。在中国の米国企業関係者は「中国経済は減速しているといわれているものの、ASEANなどほかの国や地域に比べると消費力がある」と語る。直近の日本からの投資事例を見ても、中国の消費者をターゲットにした案件が散見される(2019年5月20日付ビジネス短信参照、2019年9月6日付ビジネス短信参照)。

また、中国には整備された「サプライチェーン」がある。今回の実態調査では、アジア・オセアニア地域の進出日系企業に原材料・部品の調達先の内訳(金額ベース)について聞いているが、中国進出日系企業の現地調達率は69.5%と全体の平均値(47.9%)に比べ21.6ポイント高い結果になった。ヒアリングした日系企業からは「中国の南部で生産しているが、周辺国のサプライチェーンと比較しても中国が圧倒的に強い。かつては人件費の高騰で中国から生産を移管することも考えたが、今はそれよりも現地で部品を調達できるかどうかを重視しているため、移転する予定はない」(電子機械器具メーカー)、「中国にはサプライヤーの集積があり、産業の厚みがある。また、人材は優秀で、中国と同じ環境を持つ国はあまりない」(精密機械メーカー)といった声が聞かれた。

市場としての魅力と整備されたサプライチェーンが強みとなり、投資コストが上昇しても、日本企業にとって中国は依然重要な投資先になっている。ちなみに、中国商務部が発表した統計によれば、2018年の外国からの対中直接投資額(銀行・証券・保険分野を含まず、実行ベース)は前年比3%増の1,349億7,000万ドルで、このうち日本からの投資は16.5%増の38億1,000万ドルとなった(2019年5月29日付地域・分析レポート参照)。

中国に匹敵する市場規模や整備されたサプライチェーンを擁する国・地域が現れない限り、生産移管を積極的に進める企業は、一部の米国市場向け製品工場を除き少数にとどまるのではないか。

在中の米国企業は「不確実性」を不安視

次に、中国に進出する日系企業以外の外資系企業の動向についてみていく。

2019年5月、中国米国商会は会員企業向けに「米中両国による追加関税率の引き上げの在中米国企業の事業運営への影響調査![]() 」(回答企業約250社)を実施した。同調査によれば、事業運営への影響として、「製品への需要の減少」(52.1%)、「生産コストの増加」(42.4%)、「製品価格の引き上げ」(38.2%)といった項目が上位に挙がった(2019年5月24日付ビジネス短信参照)。また、米中貿易摩擦が在中米国企業の事業戦略に及ぼす影響として「部品調達先および/または組み立て拠点を中国外に移す形での調達網の再編」は22.7%、「一部もしくはすべての生産拠点を中国外に移転することを検討」は19.7%で、回答企業の中にはサプライチェーンの再編を検討している動きがあった。また、「追加関税率の引き上げや米中貿易関係の将来への懸念から中国での生産拠点を他国に移転する/移転した場合、どこに移転する/したか(複数回答)」との設問に対し、「東南アジア」(24.7%)、「メキシコ」(10.5%)が上位だったが、他方で「生産拠点の移転の計画はない」が60.3%と最も多くなった。

」(回答企業約250社)を実施した。同調査によれば、事業運営への影響として、「製品への需要の減少」(52.1%)、「生産コストの増加」(42.4%)、「製品価格の引き上げ」(38.2%)といった項目が上位に挙がった(2019年5月24日付ビジネス短信参照)。また、米中貿易摩擦が在中米国企業の事業戦略に及ぼす影響として「部品調達先および/または組み立て拠点を中国外に移す形での調達網の再編」は22.7%、「一部もしくはすべての生産拠点を中国外に移転することを検討」は19.7%で、回答企業の中にはサプライチェーンの再編を検討している動きがあった。また、「追加関税率の引き上げや米中貿易関係の将来への懸念から中国での生産拠点を他国に移転する/移転した場合、どこに移転する/したか(複数回答)」との設問に対し、「東南アジア」(24.7%)、「メキシコ」(10.5%)が上位だったが、他方で「生産拠点の移転の計画はない」が60.3%と最も多くなった。

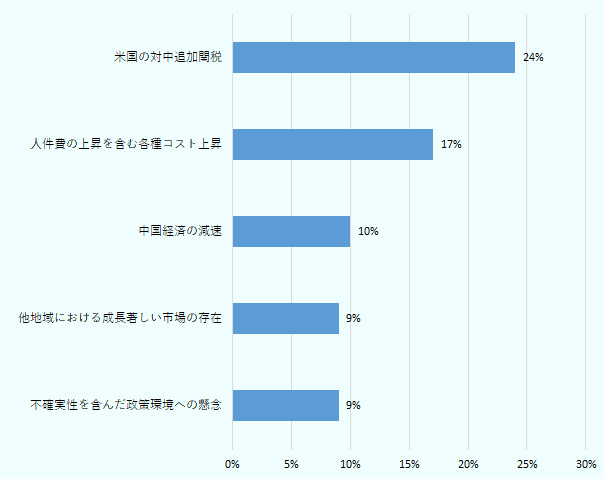

在中国の米国企業関係者は「中国市場向けにビジネスを展開している企業への影響は大きくないが、米国向けに輸出する企業への影響は大きい」と語る。一方で、「今回の一連の追加関税措置により、中国外へ生産を移管する動きは加速するが、それはサプライチェーンの編成であり、新たな動きではない」と強調した。中国米国商会が2018年11~12月に実施し発表した「2019 CHINA BUSINESS CLIMATE SURVEY REPORT![]() 」(回答企業314社)では、19%の企業が「移管について検討、もしくは3年以内に検討する」と回答した。移管を考える主な理由として、米国による対中追加関税による影響以外に、人件費の上昇を含む各種コストの上昇、中国経済の減速などが挙げられる(図2参照)。

」(回答企業314社)では、19%の企業が「移管について検討、もしくは3年以内に検討する」と回答した。移管を考える主な理由として、米国による対中追加関税による影響以外に、人件費の上昇を含む各種コストの上昇、中国経済の減速などが挙げられる(図2参照)。

出所:中国米国商会「2019 CHINA BUSINESS CLIMATE SURVEY REPORT」を基にジェトロ作成

前述の通り、多くの要素を考慮する必要があるため、中国からの生産移管に適している産業とそうでない産業がある。米国企業の関係者は「技術力を要する製品や、長いサプライチェーンを必要とする産業の中国からの移転は容易ではない。人件費が安い東南アジアの国や地域に生産を移管しても、品質上の問題や部品調達にかかる輸送コストなど総合的な負担を考えたとき、東南アジアで生産するメリットがあまりない事例もある」と語る。

また、同関係者は、米中貿易摩擦の最大の問題点はその不確実性にある、と指摘する。「企業はこれから起こるかもしれないことを心配しているだけで、対策の打ちようがない」と対応の難しさを語る。米国企業の中には、取引先の中国企業が米中貿易摩擦を受け、ビジネスパートナーを米国以外の外資系企業に変更することを心配している企業も多いという。

様子見の姿勢を続ける中国進出EU企業

一方で、中国に進出するEU企業の反応はどうか。中国EU商会は2019年9月、会員企業向けに「継続する米中貿易摩擦の影響に関する調査![]() 」(回答企業174社)を実施した。同調査によれば、「米中貿易摩擦の影響でサプライチェーンが何かしら打撃を受けた」と回答した企業の割合は67%に達する。また、「関税の引き上げにより米国から輸入する製品価格が上昇した」と回答した企業は19%となり、このうち、輸入価格上昇への対応として最も多かった回答は「自社製品の現価格を維持する」(59%)で、前回調査(2019年1月)より25ポイント増加した。

」(回答企業174社)を実施した。同調査によれば、「米中貿易摩擦の影響でサプライチェーンが何かしら打撃を受けた」と回答した企業の割合は67%に達する。また、「関税の引き上げにより米国から輸入する製品価格が上昇した」と回答した企業は19%となり、このうち、輸入価格上昇への対応として最も多かった回答は「自社製品の現価格を維持する」(59%)で、前回調査(2019年1月)より25ポイント増加した。

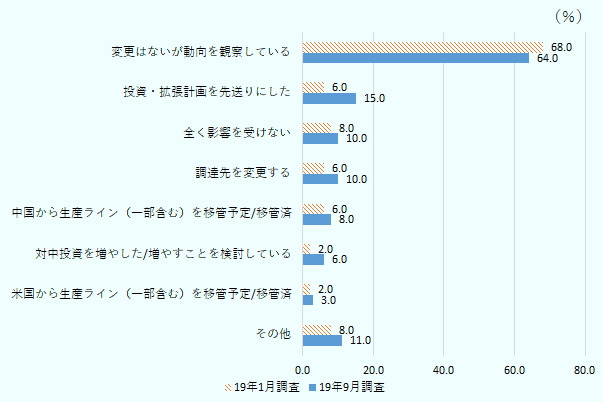

「米中貿易摩擦による経営戦略の変更」という設問に対し、「変更はないが動向を観察している」という回答が64%と前回調査に続き最も多かった(図3参照)。「投資・拡張計画を先送りにした」は15%で、前回より9ポイント増加した。また、「調達先の変更」を検討している企業は10%と前回より4ポイント増加した。

出所:中国EU商会「継続する米中貿易摩擦の影響に関する調査」(2019年9月12~20日)を基にジェトロ作成

在中国のEU企業関係者は「一部の企業は中国外への移管を加速させているが、それは中国における人件費の上昇に起因するもので、米中貿易摩擦によるものではない」と語る。また、同関係者は「在中EU企業の多くは米中貿易摩擦の動向を観察している状況にあり、短期的に問題が解決されるのであれば、対策をとらず現状のままだが、長期化するのであれば対策を考えるかもしれない」とコメントした。

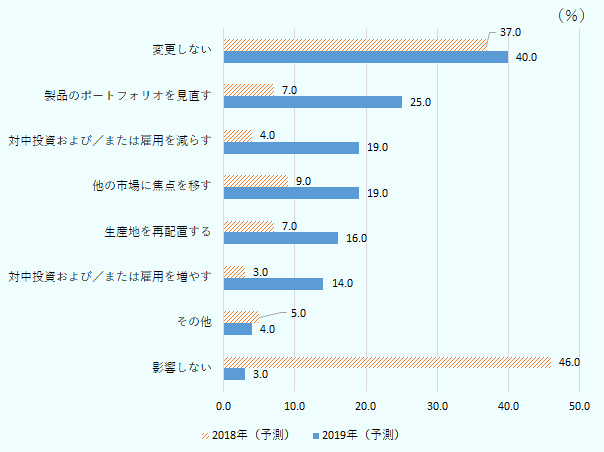

また、中国ドイツ商会も、2019年7~9月に会員企業向けに「商業信心調査2019/20![]() (4.1MB) 」(回答企業526社)を実施した。同調査によれば、「米中貿易摩擦が中国法人に及ぼす影響」との設問に対し、「グローバル市場における不安定さの拡大による間接的な影響」が37%と最も多く、「(輸出入における関税引き上げなどによる)直接的な影響」が26%、「サプライチェーンの分裂による間接的な影響」が19%となり、約83%の企業が直接または間接的な影響を受けるという結果になった。また、「米中貿易摩擦の影響を直接/間接的に受けた場合の中国ビジネスの内容変更について」は、「変更しない」との回答が40%と最も多かったものの、「影響しない」との回答は前回調査(2018年8~10月)に比べ43ポイント減少し、3%にとどまった(図4参照)。一方で、「生産移管を検討しているか」との設問に対して、77%の企業が「検討していない」と回答した。

(4.1MB) 」(回答企業526社)を実施した。同調査によれば、「米中貿易摩擦が中国法人に及ぼす影響」との設問に対し、「グローバル市場における不安定さの拡大による間接的な影響」が37%と最も多く、「(輸出入における関税引き上げなどによる)直接的な影響」が26%、「サプライチェーンの分裂による間接的な影響」が19%となり、約83%の企業が直接または間接的な影響を受けるという結果になった。また、「米中貿易摩擦の影響を直接/間接的に受けた場合の中国ビジネスの内容変更について」は、「変更しない」との回答が40%と最も多かったものの、「影響しない」との回答は前回調査(2018年8~10月)に比べ43ポイント減少し、3%にとどまった(図4参照)。一方で、「生産移管を検討しているか」との設問に対して、77%の企業が「検討していない」と回答した。

中国ビジネスの内容変更について

出所:中国ドイツ商会「商業信心調査2019/20」(2019年7月29日~9月12日)を基にジェトロ作成

現状、日系企業を含む外資系企業の多くは、米中貿易摩擦の動向を観察、分析し、自社としての対応をとっている状況にある。ジェトロがヒアリングした日系企業からは「地産地消を徹底していく」「複数の拠点間で生産調整を行っていく」「米中両国とのビジネスを分けて考え、対応していく」といった声が聞かれ、各企業は既に、米中貿易摩擦が引き起こすリスクを回避するための対応策をとっていることが分かる。

長期化する米中貿易摩擦により、一部の企業は中国からの生産移管を検討する場合もあるだろうが、前述の状況を踏まえ、広く情報収集を行い、生産移管した場合としなかった場合のメリットやデメリットを総合的に比較した上で、判断していく必要がある。

- 執筆者紹介

-

ジェトロ海外調査部中国北アジア課

方 越(ほう えつ) - 2006年4月、ジェトロ入構。展示事業部海外見本市課、金沢貿易情報センターを経て2013年6月から現職。

閉じる

閉じる