特集:米中摩擦でグローバルサプライチェーンはどうなる?米中摩擦のシリコンバレーへの投資面の影響

米中摩擦の影響をデータと関係者(経済界、プラットフォーム提供企業、VC)のコメントから探る

2020年2月26日

中国から米国への投資は、ここ1~2年減少傾向にある。その要因として指摘されるのが、米中摩擦の影響だ。本稿では、中国への技術流出を警戒する米国の対内投資規制強化が、サンフランシスコ・シリコンバレーのスタートアップへの投資に及ぼす影響や日本企業が留意するべき点について、サンフランシスコ・シリコンバレーのスタートアップ関係者の見方を紹介する。

中国からのカリフォルニア州への直接投資は2018年以降、大幅減少

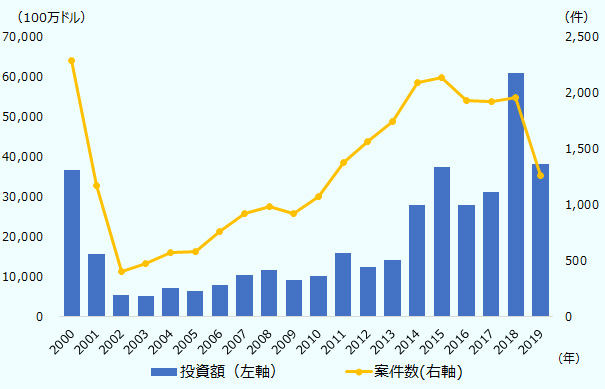

サンフランシスコ・シリコンバレー向けの2018年のベンチャーキャピタル(VC)投資額は600億ドルで、2016~2017年の2年間の合計投資額とほぼ同額となり、2000年以降の最高額を記録した〔「マネーツリー・レポート」(CBインサイト、PwC)、図1参照)。VC投資額の増加には、大型案件の増加に加え、案件数が増えた(2017年:1,916件、2018年:1,952件)ことも寄与した。2019年も第3四半期までに、380億ドルと前年同期比6.7%増で推移している。

他方、中国からの投資についてみると、中国の対米VC投資額は2010年ごろから増加し始め、2018年に41億ドルと過去最高を記録した(US-China Investment project)。しかし、2019年に入ると、投資の減少がみられ、2019年上半期のVC投資額は11億ドルで前年同期(25億ドル)の半分以下の規模にとどまっている。

注:2019年は第3四半期まで。

出所:「マネーツリー・レポート」(CBインサイト、PwC)からジェトロ作成

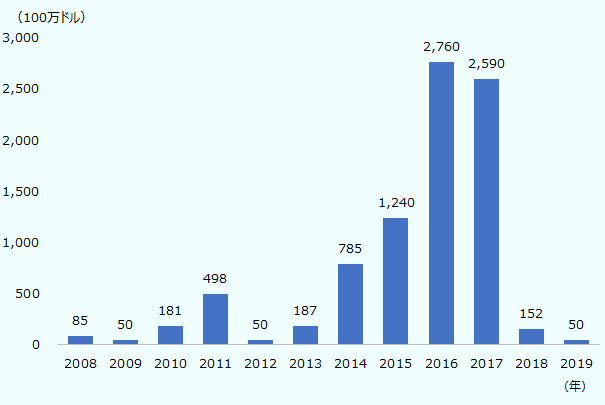

米中間の投資動向を調査するUS-China Investment projectのデータによると、2018年以降、中国からカリフォルニア州への直接投資も、情報通信技術(ICT)や不動産分野を中心に大幅に減少している。産業別に見たときに直接投資額が大きく、VC投資額も多いICT分野に絞ってみると、中国からカリフォルニア州のICT企業向けの直接投資(フロー)は、2016年に27億6,000万ドルと過去最高を記録し、2017年も25億9,000万ドルとほぼ同水準だった(図2、表参照)。しかし、2018年には前年から94.1%減の1億5,000万ドルとなり、同年以降、中国から同州への投資額は急激に落ち込んでいる。こうした投資の落ち込みの1つの要因として指摘されるのが、トランプ政権下での2018年8月に成立した外国投資リスク審査現代化法(FIRRMA)など、中国への技術流出を念頭に置いた投資規制の強化の影響だ(注1)。

注:2019年は6月まで。

出所:US-China Investment Project

| 年 | 被投資側 | 事業内容 | 本社所在地 | 投資側 | 事業内容 |

金額 (ドル) |

|---|---|---|---|---|---|---|

| 2016 | オムニビジョンテクノロジー | イメージセンサー開発 | サンタクララ | Hua Capital Management、CITIC Capital | 投資ファンド | 19億 |

| マトソンテクノロジー | 半導体製造装置製造 | フリーモント | Beijing E-Town Dragon | 投資ファンド | 3億 | |

| 2017 | スナップ | 写真・動画共有アプリ運営 | サンタモニカ | テンセント | IT | 17億 |

出所:US-China Investment project、各種報道からジェトロ作成

シリコンバレーやサンフランシスコの関係者(経済界、プラットフォーム提供企業、VC)は、こうした投資規制強化など米中摩擦の影響をどうみているのか。2018年11月から実施されているFIRRMAのパイロットプログラム(2018年10月16日付ビジネス短信参照、注2)などを踏まえ、米中摩擦の実態を聞いた。

FIRRMAの影響はあるが、シリコンバレーで資金調達できる環境は整っている

―北カリフォルニア・ジャパンソサエティ(JSNC)・プレジデントのラリー・グリーンウッド氏(肩書は2019年11月取材当時)

中国から米国への投資は低下している。中国からの投資という観点では、FIRRMAの影響はある。FIRRMAは事実上、中国を念頭においた規制である。2019年は、中国からシリコンバレーへのテック向けの投資はほとんどなくなった。中国人投資家がFIRRMAにちゅうちょして、投資をやめるようになっている。ただし、FIRRMAは全ての分野をカバーしていないので、いくつかの投資は実行されるだろう。

FIRRMAは審査対象の拡大など、これまでより厳しいルールを課したもので、シリコンバレーには大きなインパクトがある。例えば、従来、少額出資は審査の対象ではなかったが、FIRRMAはこれらの投資も審査の対象とした。また、重要な技術・情報へのアクセスを目的に、外国投資家が投資先企業で取締役の地位を確保することはFIRRMAの規制を受ける。さらに、スピードの問題もある。FIRRMAでは、対米外国投資委員会(CFIUS)による審査期間も延長された。スタートアップへの投資などは決定の期限が限られることもあり、(審査に時間を要すると)買収の妨げとなる。

だた、シリコンバレー内にはすでに多くの資金が流れている。それらの資金は多くのスタートアップ企業の資金調達を可能にしている。資金は今、十分にある。中国マネーが排除されることによって、スタートアップ企業の資本へのアクセスにどの程度の影響があるかは分からない。

中国系企業の入居は減少

―サンフランシスコ・シリコンバレーのビジネスプラットフォーム提供企業

米中摩擦が起きる以前の状況に比べると、中国からのシリコンバレーへの投資が滞っている。FIRRMAだけでなく、米国の一連の中国批判が影響しているのではないか。私たちのコワーキングスペースから出ていく中国系企業もみられる。施設にはこれまで主に、中国企業、中国系米国企業、米国企業が入居していた。中国系企業の一部が出ていく代わりに、日系企業や米国のメディア、eコマースの企業など、これまで入居が少なかった業種の企業の利用が増えたので、自社のビジネスそのものへの影響は大きく感じない。

「新興・基盤的技術」に該当する懸念の一方、スタートアップに対して適正な投資判断がされるという期待も

―ペガサス・テック・ベンチャーズ共同創業者のアニス・ウッザマン氏

FIRRMAの影響で、中国から米国(シリコンバレー)への投資は減っている。当社が投資している企業が影響を受けた事例を挙げると、「メタ(Meta)」という拡張現実(AR)のスタートアップ企業に中国の投資家が投資を検討していたが、中断した。私たちは、メタにこれまで数億円の投資を行ってきた。この中国投資家が投資を見送った要因としては、メタの資金調達時期がFIRRMAのパイロットプログラムがスタートする直前の2018年9月頃であり、(メタの持つ技術が)FIRRMAにより審査対象分野に新たに加えられた「新興・基盤的技術」に該当する可能性を懸念したからだ。「新興・基盤的技術」に具体的にどういう分野・技術が該当するのかまだ分からないが、(投資先企業の技術が)該当する可能性についての懸念が先行している。投資を受けるスタートアップ企業からすると、中国からの投資が減れば、資金の調達源が減るので、影響があるかもしれない。

ただ、(たとえ中国からの投資が減っても)シリコンバレーの中で資金調達できる環境は整っている。また、これまで中国からの過剰な投資でスタートアップの企業価値がゆがめられてきたが、中国からの投資が減少したことで、米国の投資家はスタートアップの企業への評価が適正に行われるのではないかと捉えている。

日本企業への影響

まずはCFIUSやFIRRMAについて知ることが肝要

―ペガサス・テック・ベンチャーズ共同創業者のアニス・ウッザマン氏

私が日本企業と話すと驚くのは、CFIUSやFIRRMAに関して知らない人が多いことである。日本政府・ジェトロから情報提供をしてほしい。(FIRRMAは外国企業による投資を対象にした規制なので)米国で、米国人のファンドマネージャーを通じて、米国企業へ投資する場合には、FIRRMAのパイロットプログラムの対象分野だったとしても、CFIUSの審査対象外になる。私たちの会社は、FIRRMAを踏まえて、投資に関わるマネージャーやパートナークラスは米国籍を持っている人をそろえている。

スタートアップが外国投資家からの投資を避ける恐れも

―JSNCプレジデントのラリー・グリーンウッド氏(肩書は2019年11月取材当時)

シリコンバレー向けの投資では、日本企業がこれまで中国の投資家と競合している分野もある。また、中には(投資額で)中国が日本を凌駕(りょうが)している分野もある。中国企業・中国人投資家はデューデリジェンスを含めた投資のスピードが日本企業よりも速いのが強みだが、FIRRMAによって中国からの投資が制限されることで、日本企業は相対的に有利な立場になるだろう。しかし、だからといって日本企業が、投資判断を慎重に行うといったこれまでの企業文化を変えることは避けた方がよいと感じる。

他方、FIRRMAで、役員会への参加や機密性の高い技術情報へのアクセスを可能とする投資であれば、たとえスタートアップ企業への少額投資であったとしても審査の対象となることは、日本人投資家にとってもインパクトがあるだろう。なぜなら、役員会への参加や機密性の高い技術情報へのアクセスは、(金融業だけではなく)多くの日本人投資家にとっての投資の目標でもあるからだ。スタートアップ企業はCFIUSの審査に時間を要したり、審査の結果、投資を差し止められることを懸念し、(外国投資家ではなく)代わりに米国人(国内)からの投資を求めるかもしれない。

FIRRMAには、非支配的な投資について特定国を審査の対象から除外する「ホワイトリスト」の規定がある。日本もこの措置の対象となることを望んでいる(注3)。

中国企業の勢いに引き続き注目

―ゴールデン・ウェールズ・ベンチャーズ共同創業者の吉川欣也氏

FIRRMAなどの規制で、中国からの投資は影響を受けると思うが、海外からの投資をスタートアップ企業は必要としている。中国からの投資が制限されることで、既に日本企業には数多くのチャンスが到来しており、日本企業のトップの素早い投資判断がますます重要になっている。わが社としては、企業の国籍に関係なく、人工知能(AI)、ロボティクス、モビリティ、フードテック、ヘルスケアなど活動の範囲を広げ、投資・サポートを行っていく。

ファーウェイなど中国の大手企業が米国政府から問題視されているが、中国の優れたところは、中国発のスタートアップの勢いを見ても分かるとおり、まだまだ衰えることなく、スタートアップ企業が出てくることだ。

- 注1:

- 投資の減少については、投資規制以外にも、中国国内の経済の減速など複数の要因が考えられる。

- 注2:

- 米国財務省は2020年1月13日、FIRRMAの最終規則を発表した(2020年1月16日付ビジネス短信参照)。同規則は2月13日から施行されている。

- 注3:

- インタビュー後の2020年1月13日に発表されたFIRRMAの最終規則では、国別措置として、カナダ、英国、オーストラリアについては、米国との間でインテリジェンスの共有と防衛産業基盤の統合メカニズムが強固との理由から、規則施行後2年間にわたり、前述の非支配的な投資や特定の不動産投資について、CFIUSの審査対象外とされたが、日本は含まれていない。

- 執筆者紹介

-

ジェトロ・サンフランシスコ事務所

石橋 裕貴(いしばし ゆうき) - 2011年、ジェトロ入構。海外調査部(2011年~2016年)、ジェトロ沖縄(2016年~2018年)を経て、2018年7月より現職。

閉じる

閉じる