特集:米中摩擦でグローバルサプライチェーンはどうなる?3割強の日系企業にマイナス影響、域内サプライチェーンの見直しでプラス影響も(マレーシア)

米中貿易摩擦による進出日系企業への影響

2020年1月7日

ジェトロの「2019年度アジア・オセアニア進出日系企業実態調査」によると、在マレーシア日系企業の3割強が、米中貿易摩擦によりマイナスの影響を受けているとした。一方、生産拠点を中国からマレーシアなど東南アジアに移管する動きもあり、今後も移管が増えることにより国内外での売り上げ増加などのプラス効果に期待を寄せる企業も少なくない。ただ、現地日系企業へのヒアリングでは、現時点では大きな影響はないとする声が大勢を占めた。

在マレーシア日系企業の約3割にマイナスの影響

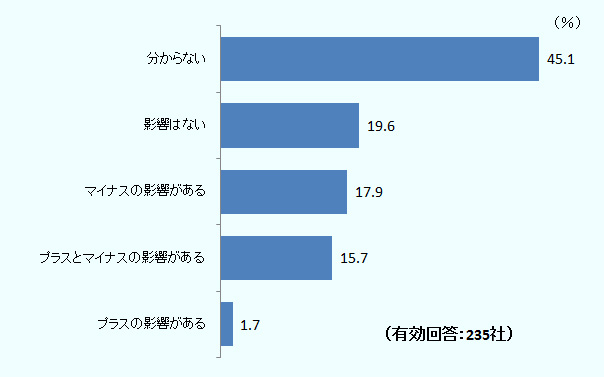

ジェトロが2019年8月から9月に実施した「2019年度アジア・オセアニア進出日系企業実態調査(2019年度日系企業調査)」によると、在マレーシア日系企業(有効回答数:235社)のうち、通商環境の変化が与える現時点での影響について、45.1%の企業が「分からない」、19.6%の企業が「影響はない」と回答した(図1参照)。

一方、「マイナスの影響(のみ)がある」と回答した企業は17.9%、「マイナスの影響とプラスの影響がある」と回答した企業は15.7%、「プラスの影響(のみ)がある」は1.7%だった。「マイナスの影響とプラスの影響がある」と回答した企業数を「マイナスの影響がある」と回答した企業に加えると33.6%に上り、何らかのマイナス影響があった企業は3割を超えることが明らかになった。

注: 母数は有効回答数。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

世界的な景気減速による売り上げ減や調達コスト増に影響

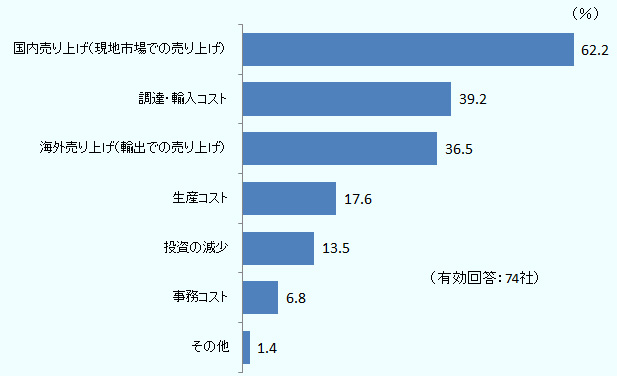

マイナスの影響を受けた企業に「マイナスの影響が及ぶ主な対象」を聞いたところ、「国内売り上げ(現地市場での売り上げ)」が最も多く、62.2%に及んだ(図2参照)。続いて、「調達・輸入コスト」(39.2%)、「海外売り上げ(輸出での売り上げ)」(36.5%)の順だった。

注1:母数は有効回答数。

注2:プラスとマイナス両方の影響を受けている企業の回答を含んでおり、それぞれについて影響が及ぶ主な対象を聞いている。上図では、マイナスの影響が及ぶ対象のみを抽出している。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

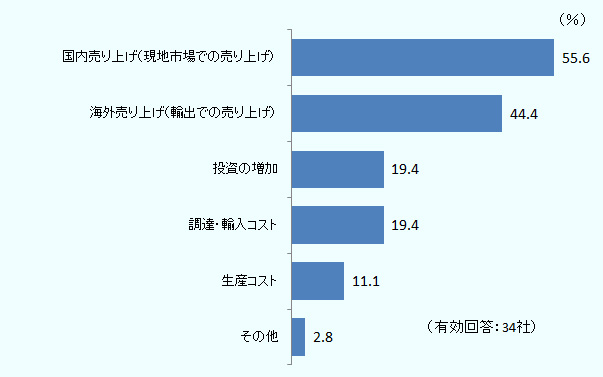

他方、「プラスの影響を受ける」と回答した企業に影響を聞いたところ、「国内売り上げ(現地市場での売り上げ)」が55.6%と最大だった(図3参照)。次いで、「海外売り上げ(輸出での売り上げ)」が44.4%、「投資の増加」と「調達・輸入コスト」がいずれも19.4%で続いた。

注1:母数は有効回答数。

注2:プラスとマイナス両方の影響を受けている企業の回答を含んでおり、それぞれについて影響が及ぶ主な対象を聞いている。上図では、プラスの影響が及ぶ対象のみを抽出している。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

中国拠点との生産分担、調達先や仕向地の変更で対応

米中貿易摩擦の影響について、在マレーシア日系企業に聞き取り調査(2019年11月上旬)したところ、「現時点では大きな影響はない」とする企業が多かった。また、直接的な影響は限定的とする一方で、世界的な不況のあおりを受けた間接的な売り上げの停滞、通貨リンギ安による調達コストの増加などが挙げられた。なお、マレーシアの2019年上半期の輸出は、世界経済の減速の影響を受けて前年同期比0.2%減で、特に電気・電子製品の貿易が2013年上半期以来6年ぶりに前年同期割れとなっている(2019年8月14日付ビジネス短信参照)。

産業用機械部品メーカーA社は「米中貿易摩擦により、中国向けに出荷しているマレーシアやシンガポール進出の機械メーカーの売り上げ減少が顕著」とし、その影響を受け、同社のマレーシア国内、ASEAN域内での売り上げが減少しているという。他社においても、中国や世界的な景況感の悪化による自社製品の売り上げの減少、または顧客の販売減少による部品売り上げの減少などの影響を受けている、との声が広く聞かれた。

マレーシアと中国に生産拠点を持つ電気・電子メーカーB社は、米国向け輸出にかかる関税賦課の影響を受けて、中国製のみならず、マレーシア製品も含めて全製品の価格を一律値上げ(1%から2%程度)した。また、中国工場での生産を中国域内向けに集中する一方で、世界に向けた輸出用生産はマレーシアに集約したという。2018年度は米国市場の景気が堅調であったものの、2019年後半は世界景気の減速を受けて、製品値上げによる販売への影響を懸念しているという。

電子材料を製造している化学メーカーC社は、米国の景気後退懸念により、米国の連邦準備制度理事会(FRB)が公定歩合の引き下げに動いたことで世界経済の不確実性が高まったことと、原油安も相まってリンギ安が進み、調達コストが増加したという。

他方、同じC社にはプラス面での効果もあり、顧客が中国からベトナムに生産移管したことにより、ASEANを販売エリアとする同社マレーシア拠点からの出荷が増えたという。マレーシアへの生産移管の動きは、米国系半導体大手など限定的だが、中国からベトナム、フィリピンなど近隣諸国へ生産移管の動きがあり、高付加価値部品のサプライヤーとしてマレーシアに引き合いがある。

今後は中国のさらなる景気後退の可能性を懸念

今後、在マレーシア日系企業のビジネスにおいて懸念されるのは、米中貿易摩擦に端を発するものではないが、中国の景気後退だろう。あるエコノミストは「中国の実質GDP成長率は2019年第4四半期、2020年通期でも6.0%を下回る」とみる(「ザ・エッジ」紙2019年11月4日)。2019年1~9月期において、マレーシアの貿易額に占める対中国の割合は16.9%に上る。マレーシアは、輸出依存度の高い経済構造の下、中国への輸出比率が高いため、中国の減速による影響は大きい。

在マレーシア日系企業に限れば、売上高に占める中国への輸出売り上げの割合は平均3%程度にとどまる(2019年度日系企業調査)ため、直接的な影響は限定的と思われるが、中国との取引がある顧客企業の売り上げ減少による、間接的な悪影響が懸念される。

また、サプライチェーンの変化による、将来的な影響も出てきそうだ。外国投資の面では、米国半導体大手によるペナン州への大型投資が際立っており、非日系企業において、中国からマレーシアへの生産移管によるサプライチェーンの変化に動きがみられ、今後の進出日系企業への影響が懸念される。

一方、鉄鋼商社D社は、米国の通商拡大法232条による関税賦課の動向を考慮し、顧客企業がフィリピンで製品を組み立てて米国に出荷する製品について、部品の仕入先をD社の中国工場から、マレーシア工場などASEAN諸国へと転換することを検討しているという。マレーシアからの調達に変更されれば、商機にもつながる。

米国の貿易赤字解消に向けた政策も懸念される。米国通商代表部(USTR)によると、米国にとってマレーシアは15番目の輸入相手国、25番目の輸出相手国で、米国の対マレーシア貿易赤字は前年比8.5%増の265億ドルとなっており、米国の貿易赤字の約4%を占める。

現地紙によると、マハティール・モハマド首相は10月21日、「米中両国と経済的・物理的に近い国が貿易摩擦の渦中に巻き込まれており、場合によってはわれわれが貿易制裁を受ける可能性もある」とした(「ストレーツ・タイムズ」紙10月21日)。2019年1~9月のマレーシアの輸出総額のうち、対米輸出額は約1割を占めており、もし貿易制裁が課された場合の影響は甚大と見込まれる。現時点では可能性は低いものの、今後も注視する必要があるだろう。

- 執筆者紹介

-

ジェトロ・クアラルンプール事務所

原 知輝(はら ともき) - 2013年4月、高圧ガス保安協会入社。2018年10月からジェトロに出向し、海外調査部アジア大洋州課を経て2019年10月から現職。

閉じる

閉じる