特集:米中摩擦でグローバルサプライチェーンはどうなる?台湾企業、製品グレードと市場に応じた生産移管へ

2019年12月25日

米中貿易摩擦によって台湾・中国・米国間のサプライチェーンが影響を受ける中で、台湾企業は対応を急いでいる。前編では、米中貿易摩擦による台湾の貿易・投資への影響を概観するとともに、台湾の既存の生産拠点の活用による輸出地変更の動きについて紹介した。本稿では、後編として台湾企業の他国・地域への生産移管の動向を紹介する。

伝統産業、労働集約分野で生産(一部を含む)移管を予想

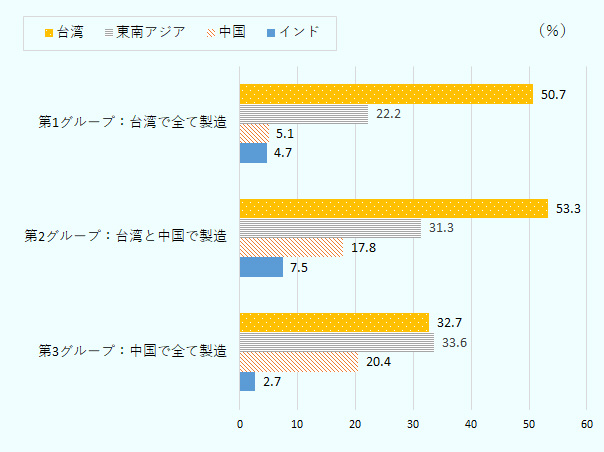

米中貿易摩擦による影響を回避するもう1つの対応は、中国以外の国・地域への生産(一部を含む)移管の実施だ。台湾への回帰投資や、ASEANなどの他国・地域に生産移管を行う動きがみられる。台湾貿易センター(TAITRA)が8月に発行した「米中貿易戦、台湾の産業全体への影響(二)」では、台湾企業を3つのグループに分類し、今後の投資ターゲット国・地域に関するアンケート調査の結果を公表している(図1参照)。

投資ターゲット国・地域(複数回答)

注:回答数は、第1グループが473社、第2グループが214社、第3グループが113社。

出所:TAITRA「米中貿易戦、台湾の産業全体への影響(二)」

第1グループは台湾で全て製造している企業群、第2グループは中国と台湾の両方で製造している企業群、第3グループは中国で全て製造している企業群。調査結果では、第1グループと第2グループでは、台湾に投資するとの回答が約5割と最も多く、次いで東南アジアが約2~3割だった。第3グループでは、東南アジアに投資するとの回答が33.6%と、台湾(32.7%)をわずかに上回った。

台湾への回帰投資については、(当特集記事「支援対象の拡大で、域内投資増を目指す(台湾)」、「重点産業の投資支援とビジネス環境整備で競争力強化へ(台湾)」参照)で詳しく報告するため、本稿では割愛するが、台湾当局による回帰支援策の対象外の伝統産業や、ノートPCやスマートフォンの組み立てなど大規模な工場用地と人手作業を必要とする労働集約分野は台湾回帰が難しい。従って、こうした産業分野では、他国・地域への生産移管を検討するケースがみられる。

ICT分野で台湾市場向けの供給拠点として中国での生産を継続

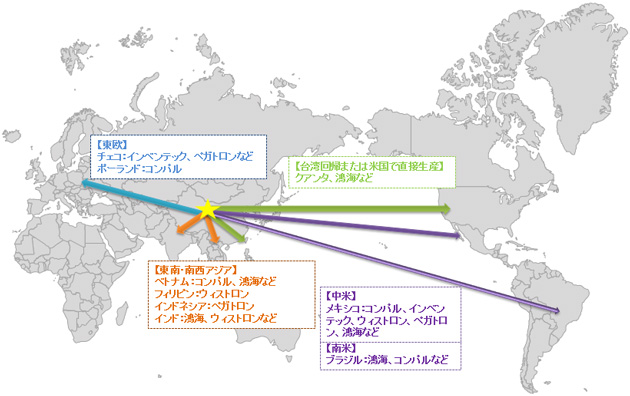

2019年以降の台湾企業の生産移管の動きについて、資訊工業策進会産業情報研究所(MIC)は、情報通信技術(ICT)分野が主である点が特徴と指摘する。スマートフォンやノートPCなどの大手EMS企業がこれまで中国に集中していた生産・組み立て拠点を、東南アジアをはじめ、東欧、中南米などへ生産移管を行う動きが現地報道などで多数取り上げられている(図2参照)。

こうした生産移管は、米国アップルなど生産委託元の意向を受けて検討・実施されているとみられる。MICはまた、ICT製品ではグレードに応じた生産地のすみ分けが長期的に進むとの見方を示し、ハイグレードの製品は主に米国市場向けに米国または台湾で、ミドルグレードの製品は輸出向けに東欧や東南アジア、南西アジアで、ローグレードの製品などは現地市場向けに中国で生産されるとした。

出所:MIC資料を基にジェトロ作成

MICの指摘によると、ローグレードの製品などは現地市場向けに引き続き中国で生産される。中国拠点を完全に閉鎖し撤退するケースは少数で、他国・地域に一部の生産ラインを移すという「生産ラインの移管」が主となっている。中国に生産拠点を残す理由にはこのほか、中国の地方政府との関係や、従業員の解雇に伴う経済補償金などのコストの大きさなどから、完全撤退は現実的ではないとの声も聞かれる。

他方で、ICT企業などの生産移管はそれほど容易に進まないとみる向きもある。ジェトロがヒアリングした産業団体や研究機関などの関係者からは、「多数の移転候補先を視察した上で、優れた生産拠点として中国が再評価されている。東南アジアなどへの産業移転は想定ほど進んでいない」「報道で取り上げられる移管事例には、実際は検討段階の案件も含まれ、どれほどが実行に移されているのかは不透明」「第三国の移転先で部品の調達環境が十分でないと、サプライチェーンの形成に相当の時間がかかる」「部品を供給する中小企業と一緒に進出しないと難しい」などとする指摘があった。

台湾の対外投資は金額ベースで減少、件数ベースでベトナム、タイ向けの増勢続く

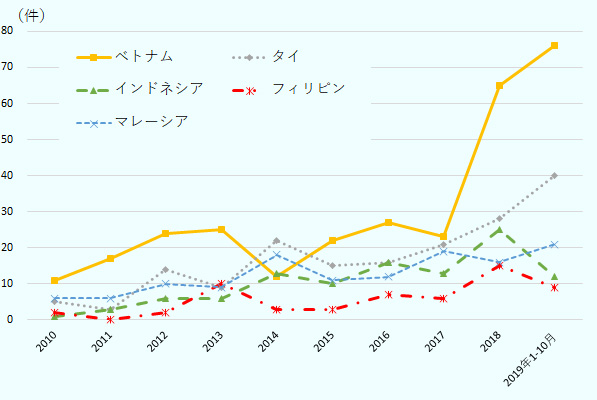

台湾の対外投資を統計上でみると、金額ベースでは2018年に前年から23.5%増加して過去最高額を記録した後、2019年1~10月には前年同期比34.1%減と減少に転じた。2018年には、大成不銹鋼工業と大成国際鋼鉄よる米国向けの大型投資案件などがあったことから、反動減となった。両社は、米国政府が1962年通商拡大法232条に基づき2018年3月から鉄鋼・アルミニウムに対する輸入関税の賦課を開始したことを受け、米国でアルミニウム製品の製造販売を行うべく、10億ドルを投じて投資会社を設立した。

台湾の対外投資は件数ベースでは、2018年に前年比27.3%増、2019年1~10月で前年同期比10.6%増と増加傾向が続いている。2019年1~10月の動向では、特にベトナム向けの投資件数が顕著に伸びており、2018年の65件から2019年1~10月では76件に達した(図3参照)。うち製造業が49件を占め、パソコン・電子製品・光学製品製造業(5件)、電力設備製造業(5件)、電子部品製造用(4件)などが活発だ。

注:認可ベース。

出所:台湾経済部投資審

タイ向けも2016年から件数ベースで増加が続いており、2019年1~10月では40件となった。

一方、東欧や中南米(タックスヘイブンを除く)向けの投資件数は、統計上では目立った増加傾向はみられない。上述のとおり、サプライチェーンの形成の問題なども指摘される中で、投資の実行までには一定の時間を要するものとみられる。

北東アジアから中国に部品を供給し、中国で組み立てた製品を先進国などに輸出するというこれまでのサプライチェーンの構図は、重大な変化の岐路にあり、台湾企業を中心に中長期的にはより分散化、複雑化する方向に進んでいくものとみられる。日本企業は今後も動向を注視していく必要がある。

- 執筆者紹介

-

ジェトロ海外調査部中国北アジア課

小林 伶(こばやし れい) - 2010年4月、ジェトロ入構。海外調査部中国北アジア課、企画部企画課事業推進班(北東アジア)、ジェトロ名古屋などを経て2019年6月から現職。

閉じる

閉じる