特集:現地発!アジア・オセアニア進出日系企業の今-2020米中貿易摩擦や世界需要低迷で景況感低迷、2020年は回復の兆しも(マレーシア)

2020年2月25日

ジェトロが2019年8~9月に実施した「2019年度アジア・オセアニア進出日系企業実態調査」によると、マレーシア進出日系企業の2019年の営業利益見通しを黒字とした企業は65.7%で、前回調査に比べて減少した。また、景況感を示す2019年のDI値(注)は、マイナス10.5ポイントと調査対象20カ国・地域の中では3番目に低く、ASEANの中では最も悪い結果となった。他方、約40%の企業が今後1~2年での事業拡大を検討している。前回調査(54.0%)からは減少したものの、運輸業や電気機械器具製造業では前回調査に比べて「拡大」を検討する企業が増加した。投資環境上の課題では、例年と同様に労務関連の項目が上位を占めた。

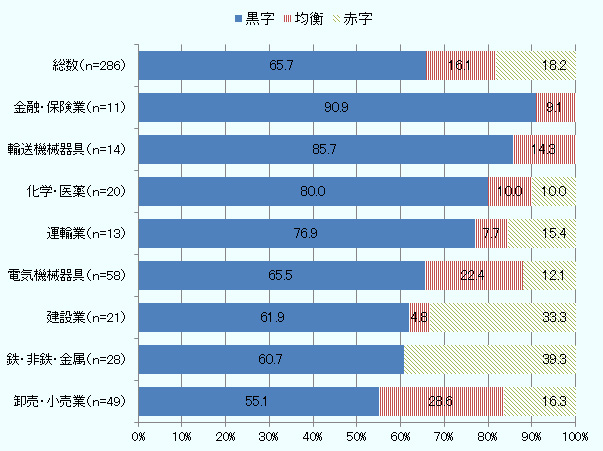

黒字比率が減少、世界需要減が要因

2019年の営業利益見通しについて、マレーシア進出日系企業(有効回答286社)の65.7%が「黒字」と回答した。前回(2018年度)調査(68.9%)と比べて3.2ポイント減少した(図1参照)。業種別にみると、金融・保険業が90.9%と最も高く、次いで輸送機械器具(85.7%)、化学・医薬(80.0%)が続いた。進出日系企業が多い電気機械器具は65.5%で、前回調査(80.8%)から15.3ポイント減と大幅に減少した。米中貿易摩擦による世界需要の減少や半導体市況の低迷が影響した。

注:業種は回答企業数が10以上の分野のみ。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

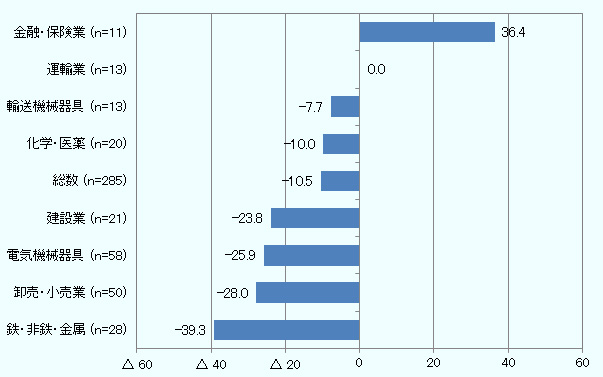

景況感がASEAN最下位、2020年は回復の兆し

景況感を示すDI値を業種別にみると、金融・保険業と運輸業を除いた主要業種が軒並みマイナスに振れ、中でも鉄・非鉄・金属、卸売・小売業、電気機械器具、建設業が、マイナス20ポイントを下回った(図2参照)。鉄・非鉄・金属では、大型インフラ案件の動向が停滞していたことや、主要な販売先である電気・電子産業の低迷による需要減が影響したと見られる。卸売・小売業では、2018年6~8月に実施された物品・サービス税(GST)無税期間により、前年の売上高が例年に比べて大幅に伸びたため、2019年はその反動減により、利益が悪化した企業が多かった。2020年のDI値についてはどの業種もプラスを見込んでおり、2020年以降の景況感は改善の兆しがみられる。

注:業種は回答企業数が10以上の分野のみ。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

運輸業と電気・電子産業で拡大意欲強まる

今後1~2年の事業展開については、42.1%の日系企業が事業を「拡大する」と答えた(図3参照)。拡大意欲は製造業に比べ、運輸業、金融・保険業、卸売・小売業などの非製造業が高かった。2019年は世界需要の低迷などが影響し、全業種を通じて前回調査より拡大意欲が減少する傾向にあるが、運輸業(71.4%)および電気機械器具(46.6%)については、前回調査からそれぞれ4.7ポイント、1.9ポイント増加した。運輸業では、首都圏を中心とした新たな倉庫建設案件が進んでいる点や冷蔵・冷凍輸送および倉庫の需要の高まりなどが追い風となっている。

電気機械器具では、世界半導体市場統計(WSTS)において、2020年の半導体市況の回復の見通しが発表されており、5G(第5世代移動通信システム)導入への動きが世界各国で始まる中で、5G対応デバイスやデータセンター向けの部品・部材への発注の本格化が期待される。日系金属部品メーカーA社は「2019年末ごろから中国や韓国企業からの5G対応デバイス向け部材の発注が入ってきている」といい、関連部品の需要は増加し始めているようだ。

他方、建設業は「拡大する」と答えた企業の割合が16.7%と、前回調査(31.8%)から大幅に減少した。「縮小」および「第三国への移転、撤退」は合わせて16.7%と、前回調査から減少したものの、依然として大型建設プロジェクトの減少や景気減退による企業進出の鈍化などによる建設需要の低下が影響している。

注:業種は回答企業数が10以上の分野のみ。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

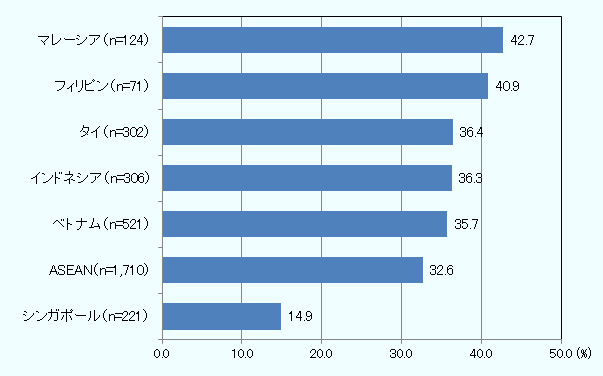

高付加価値品の生産機能拡大が4割超

今後1~2年の事業展開について「拡大する」と答えた企業に対し、具体的にどのような機能を拡大するかという設問を設けたところ、「販売機能(45.2%)」と「生産機能(高付加価値品)(42.7%)」が4割を超えた。特に、高付加価値品の生産機能の拡大については、調査対象の20ヵ国・地域の中で最も高い比率となった(図4参照)。高付加価値品生産拡大の方針は、日系企業のみならず、マレーシアに進出する他国企業にもみられる。例えば、2019年に入ってから、米国の半導体製造大手による大型の追加投資が相次いで発表されている。米中貿易摩擦に起因する中国からの生産移管の動きの中で、マレーシアは高付加価値製品および部品の生産拠点として期待されている。また、特に電気・電子産業において、中国からマレーシア以外のASEAN諸国に生産拠点を移した企業からの高付加価値部品の供給ニーズは、域内のマレーシアに寄せられるケースもあり、供給地としての潜在性も高い。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

将来的にはインド輸出に期待

マレーシア進出日系企業の売上高に占める輸出の比率は、全業種の平均が44.6%で、製造業だけに限ると62.5%だった。輸出先の内訳をみると、ASEAN(37.4%)が最も多く、次いで日本(30.0%)、中国(7.0%)、欧州(5.0%)、米国(4.3%)と続く。他のASEAN進出日系企業と比べると、マレーシア進出日系企業は中国や欧州向けの輸出比率が高い。今後の輸出方針については、ASEANへの輸出を拡大すると答えた企業の比率が47.8%と最も高かった。次いで、輸出先の内訳としては1.1%にとどまるインドへの輸出拡大を検討する企業が44.0%と高かった。自動車向けの原材料・部品需要を見込んだものとみられるが、日系化学品メーカーB社は「2019年は環境規制の導入やローンの厳格化などで自動車生産が振るわず、インド向け輸出はやや厳しい状況だ」という。

地場サプライヤーの品質底上げ指導に取り組む企業も

原材料・部品の調達では、製造業の現地調達比率が37.8%となり、3年前の2016年度調査(36.6%)と比べるとやや増加したが、輸送機械器具(36.8%)や電気機械器具(29.9%)など進出企業が多い業種では平均を下回る。「安全部品や鉄鋼材など品質に直接関わる部材は輸入せざるを得ない」(日系自動車部品メーカーC社)というのが現実だが、販売先からの現地調達率上昇やコスト削減のため、地場サプライヤーに対して直接品質管理や生産技術の指導を行う日系企業も多い。日系自動車部品メーカーD社は「機械や金型などの保全などの技術指導には、競合となるサプライヤーも参加させている」とし、人材育成も含めた産業全体の底上げを目指しているという。

英語力に強み、労務課題では制度変更に懸念

投資環境上のメリットでは、例年どおり「言語・コミュニケーション上の障害の少なさ」を挙げた企業が70.3%と最も高く、ASEAN諸国の中でも最も高い割合だった(表参照)。多民族国家ゆえの英語力の高さが理由だ。次いで、「安定した政治・社会情勢」(60.4%)、「駐在員の生活環境が優れている」(55.3%)が続いた。

他方、投資環境上のリスクでは、「人件費の高騰」が58.4%と最も高かった。最低賃金の引き上げ、外国人への社会保障制度適用などの労務関連の制度変更があったほか、現在、政府が雇用法を見直す動きがあり、将来的に予測される労務コスト増への懸念もある。次いで、「従業員の離職率の高さ」(36.4%)、「現地政府の不透明な政策運営」(33.7%)が続いた。

表:マレーシアにおける投資環境上のメリットとリスク(2019年度の上位5項目)

| 順位 | 回答項目 |

2019年度 回答率(%) (n=293) |

2018年度 回答率(%) (n=261) |

|---|---|---|---|

| 1 | 言語・コミュニケーション上の障害の少なさ | 70.3 | 75.9 |

| 2 | 安定した政治・社会情勢 | 60.4 | 54.8 |

| 3 | 駐在員の生活環境が優れている | 55.3 | 54.8 |

| 4 | インフラの充実 | 42.3 | 43.7 |

| 5 | 市場規模/成長性 | 27.0 | 22.6 |

| 順位 | 回答項目 |

2019年度 回答率(%) (n=291) |

2018年度 回答率(%) (n=257) |

|---|---|---|---|

| 1 | 人件費の高騰 | 58.4 | 59.5 |

| 2 | 従業員の離職率の高さ | 36.4 | 42.0 |

| 3 | 現地政府の不透明な政策運営(産業政策、エネルギー政策、外資規制など) | 33.7 | 40.1 |

| 4 | ビザ・就労許可取得の困難さ・煩雑さ | 30.6 | 28.4 |

| 5 | 労働力の不足・人材採用難(専門職・技術職、中間管理職など) | 28.5 | 34.2 |

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

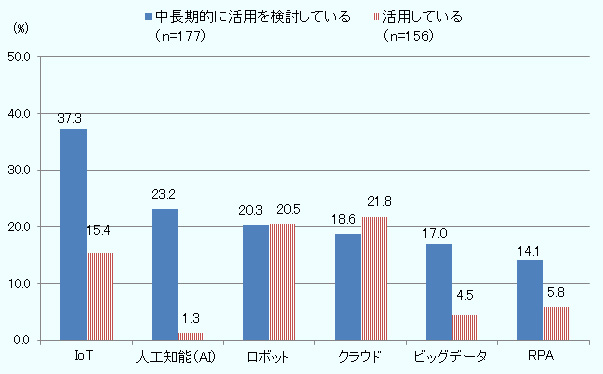

デジタル技術活用は製造業中心に進むが、人材がネック

マレーシア政府は、単純労働に従事する外国人労働者の削減、依存率低下を目指し、製造現場の自動化・機械化を奨励している。2018年10月にはインダストリー4.0に関する国家政策「Industry4WRD」が発表され、地場製造業を中心にインダストリー4.0に関連するデジタル技術を導入し、生産性を上げることを目標として、政府は各種制度やインセンティブを整備している。

在マレーシア進出日系企業におけるデジタル技術の活用状況をみると、最も活用されているのはクラウド(21.8%)で、次いで「ロボット」(20.5%)、「IoT(モノのインターネット)」(15.4%)が続く(図5参照)。また、非製造業に比べて、製造業での活用比率が高い。他方、今後5~10年の中長期的な目線で活用を検討している技術としては、IoTが37.3%で最も高かった。また、人工知能(AI)の活用は1.3%と少ないながらも、活用を検討する比率となると23.2%でIoTに次いで高かった。

デジタル分野の投資における阻害要因としては、「社内でデジタル分野に詳しいエンジニア人材がいない」が33.3%と最も高く、活用したくても知識・経験のある人材が確保できない点がボトルネックとなっている。日系通信サービス業E社では「生産現場にセンサーを取り付けて機械からデータを収集するといったIoTから始めたいという日系企業からの引き合いが増えている」とし、デジタル投資に対する日系企業の関心の高まりを感じているようだ。

デジタル技術(上位5項目)と現在の活用状況

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

中小企業に高まる新規顧客開拓の必要性

経営上の問題点について、全業種における上位3項目は「従業員の賃金上昇」(67.0%)、「品質管理の難しさ」(66.5%)、「従業員の質」(53.7%)だった。企業規模別にみると、中小企業では3番目に「新規顧客の開拓が進まない」(55.1%)が浮上する。

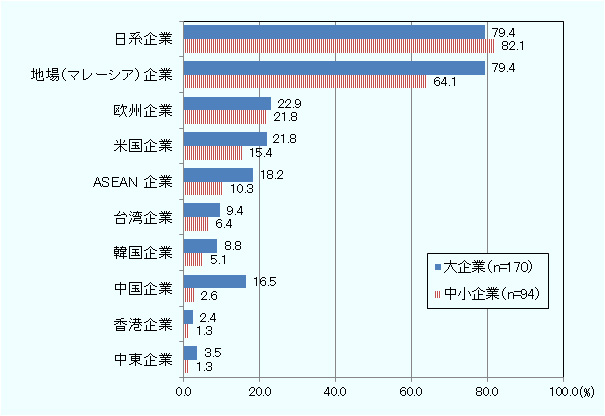

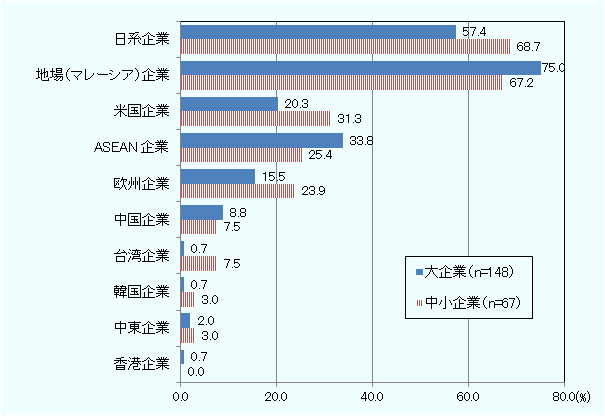

マレーシア国内における現在の取引先企業の国・地域と、今後新規開拓をしたい企業の国籍に関して聞いたところ、大企業、中小企業とも、現在の取引先企業として最も多いのは日系企業だったが、中小企業に比べて、大企業の方が取引先の国・地域の幅が広かった(図6参照)。他国・地域に持つ拠点数の違いなどが影響しているものとみられる。

新規開拓したい取引先としては、大企業に比べて、中小企業では米国企業(31.3%)、欧州企業(23.9%)との取引を拡大したいという希望が多かった。マレーシアでは、米国企業の半導体などの電気・電子製品の生産拠点、欧州企業の医療機器などの高付加価値品の生産拠点が多い。日本で取引のあった大企業のマレーシア進出に合わせて1990年代に進出した、中小企業の日系電気機器メーカーF社は「数十年の間に日系企業の取引先の事業内容にも変化がある」という。輸出先、国内販売先ともに、新たな販路を開拓する必要性に迫られているのが現状だ。

図6:取引先企業の国・地域(現在および新規開拓先)

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

- 執筆者紹介

-

ジェトロ・クアラルンプール事務所

田中 麻理(たなか まり) - 2010年、ジェトロ入構。海外市場開拓部海外市場開拓課/生活文化産業部生活文化産業企画課/生活文化・サービス産業部生活文化産業企画課(当時)(2010~2014年)、ジェトロ・ダッカ事務所(実務研修生)(2014~2015年)、海外調査部アジア大洋州課(2015~2017年)を経て、2017年9月より現職。

閉じる

閉じる