特集:現地発!アジア・オセアニア進出日系企業の今黒字企業割合は過去5年で最高(シンガポール)

2019年4月26日

ジェトロが実施した「2018年度 アジア・オセアニア進出日系企業実態調査」によると、在シンガポール日系企業の中で2018年の営業利益が黒字になると回答した企業割合は68.7%だった。黒字企業は過去5年で最高値だった。ただし、製造業・非製造業別、内販型・輸出型別、業種別にみると、経営状況は一様ではない。進出日系企業の業績動向、事業展開の方向性、経営上の問題点について報告する。

輸出型の電気機械器具などが黒字企業割合を牽引

本調査は、2018年10月から11月にかけてアジア・オセアニアの進出日系企業を対象に経営実態を明らかにしたもので、アンケート方式で、20カ国・地域の5,073社から回答を得た。このうち、シンガポールの回答企業数は433社だった。調査回答企業の設立年度をみると、2011~2015年度に設立した企業が112社と約3割弱を占めた。2018年の営業利益(見込み)について、「黒字」とした進出企業の割合(以下、黒字割合)は前年比2.3ポイント増の68.7%と、過去5年で最も高い水準となり、調査の全体平均(68.1%)とASEAN平均(64.9%)を上回った。過去10年のスパンでは、2010年をピークに2014年まで徐々に低下し、2015年以降は緩やかに回復といった、全体平均と同じ増減の傾向をみせた。

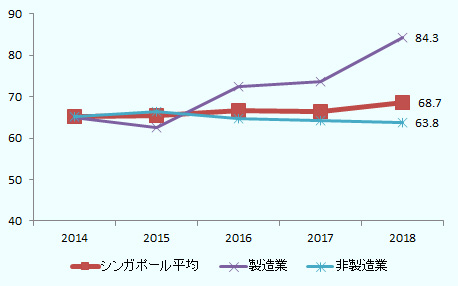

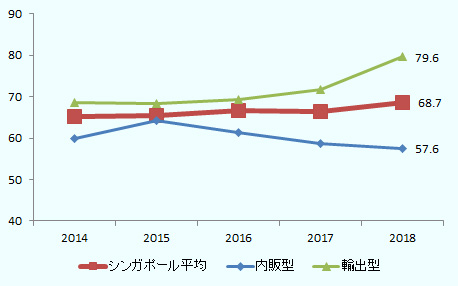

2018年の黒字割合を、製造業・非製造業別にみると、製造業は84.3%、非製造業は63.8%で、製造業が20.5ポイント上回った。過去5年間では、2015年を境に製造業が大きく上昇する一方で、非製造業は低下するなど対照的な傾向を示した(図1参照)。また、黒字企業割合について、輸出割合50%未満の企業(内需型)と、輸出割合50%以上の企業(輸出型)を比較すると、内販型は57.6%、輸出型は79.6%で、輸出型が22.0ポイント上回った。過去5年間の経年比較でも、輸出型が大きく上昇する一方、内販型の黒字割合が低下傾向にある(図1参照)。

図1:黒字企業割合の推移(製造業・非製造業、輸出型・内販型)

出所:2014~2018年度 アジア・オセアニア進出日系企業実態調査

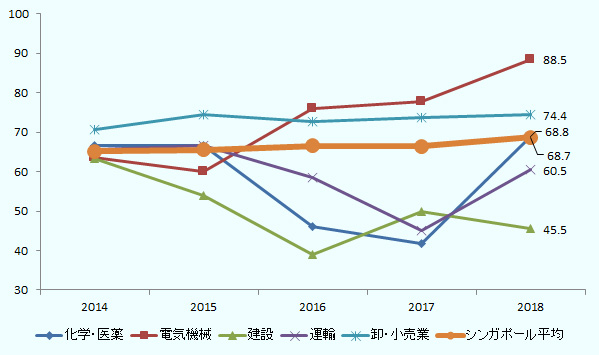

主要業種別では近年、IT製品を中心とする電気機械器具(2018年の回答企業数:26社)の黒字割合が徐々に高まり、2018年は全体平均を約20ポイント上回るなど好調だった(図2参照)。また、商社や貿易業を中心とする卸・小売業(155社)も全体平均を5-6ポイント上回って推移している。他方、化学・医薬(16社)、建設(22社)、運輸(38社)は2014年以降、シンガポール平均値を下回る傾向にあり、事業を取り巻く国内外の市場や競争環境が悪化したことがうかがえる。このうち、化学・医薬と運輸については、2017年から回復した。他方、建設は公共部門の需要低迷が影響しているようだ。このように、2018年のシンガポール進出企業の黒字割合について、事業形態別では「製造業」「輸出型」が、業種別では「電気機械器具」「卸・小売業」が牽引したといえよう。

出所:2014~2018年度 アジア・オセアニア進出日系企業実態調査

ASEAN向け輸出拠点としての位置付け

エレクトロニクスを中心とした電気機械器具や商社・貿易業が主たる卸・小売企業の黒字割合が高まった理由は何か。

2018年のシンガポールにおけるマクロ経済指標をみると、まず通年のGDP成長率は、前年の3.6%から鈍化した。次に貿易統計をみても、輸出額の約4割を占めるIT製品は、同年上半期の輸出は好調だったが、下半期は、世界的なスマートフォン需要の減速、米中貿易戦争、世界的な需要鈍化の兆しなどにより、パソコン部品、集積回路、ダイオード・トランジスターなどで中国向けを中心に輸出が減少した。

在シンガポール日系企業の輸出先は、ASEAN(54.5%)、日本(17.3%)、インド(4.7%)、中国(3.8%)で、中国向けは限定的だった。ASEAN向けと回答した企業割合は調査対象国・地域の中で最も高く、ASEANの市場環境が比較的好調だったことから、アンケート回答時点ではASEANの影響が収益に表れたとみられる。黒字割合の高かった電気機械器具(59.9%)、卸・小売業 (66.8%)は、ASEAN向けの輸出割合が大きかった。シンガポール進出日系企業の輸出先は、ASEAN向けを中心とした生産・供給ハブとしてシンガポール拠点のメリットを生かしている、と言えるだろう。

販売、地域統括機能を拡大

「今後1~2年の事業展開の方向性」に関する設問では、50.4%の企業が「拡大する」と回答し、前年比で4.0ポイント増加した。ASEAN諸国と比較した経年変化をみると、シンガポール進出企業は、ASEAN平均値と同じトレンドを示すが、5-10ポイント低い値で推移した。製造業・非製造業別にみると、2018年は、製造業(53.8%)、非製造業(49.4%)で、2016年に製造業が非製造業を逆転して以降、3年間は製造業が4ポイント程度高い。

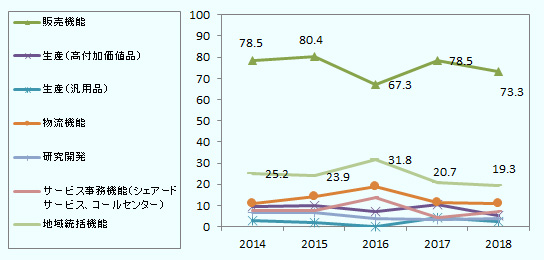

「拡大する機能」について上位項目をみると、「販売機能」(73.0%)、「地域統括機能」(21.3%)、「生産(高付加価値品)」(12.3%)、「物流機能(11.4%)」が続いた。1位の「販売機能」は全体平均(59.3%)と比較すると13.7ポイント高く、また2位以降の項目を大きく引き離す結果が継続した。国内に加えASEAN周辺国市場向けの商品・サービス供給拠点として機能を強化する動きと読みとれる。

2位の「地域統括機能」はシンガポールが全対象国・地域の中で最も高く、過去5年の調査結果でも、いずれの年も全体平均を15ポイント程度上回った。近年、ASEANにおける事業再編・強化を目的として、シンガポールで地域統括拠点の設置が相次いだ。新規の設置自体は2014年をピークに一巡したとはいえ、進出企業は、地域統括の機能を追加、あるいは強化することを引き続き、検討していることが見てとれる。

製造業・非製造業別にみると、製造業では、2018年に「生産(高付加価値品)」を強化するとした企業の割合は34.0%で、販売機能に次いで、高かった(図3参照)。製造業では近年、事業コスト増大に直面する中で、生産効率の改善などに取り組み、既存拠点の生産高度化を目指している。

図3:今後の事業展開―拡大する機能(製造業、非製造業)

出所:2014~2018年度 アジア・オセアニア進出日系企業実態調査

人材などのコスト面における課題が上位項目に

「経営上の問題点」に関する設問では、進出日系企業にとって「従業員の賃金上昇」(55.7%)が最大の課題と指摘された。次いで、「競合相手の台頭(コスト面で競合)」(48.4%)、「調達コストの上昇」(45.9%)が続いた(表参照)。

| 順位 |

回答項目 (nは2018年回答数) |

2018年度 調査(%) |

2014年度 調査(%) |

2014年度 順位 |

2014年度→ 2018年度増減 (ポイント) |

|---|---|---|---|---|---|

| 1位 | 従業員の賃金上昇(n=427) | 55.7 | 72.9 | 1 | ▲ 17.2 |

| 2位 | 競合相手の台頭(コスト面で競合)(n=407) | 48.4 | 54.5 | 3 | ▲ 6.1 |

| 3位 | 調達コストの上昇(製造業のみ)(n=85) | 45.9 | 35.6 | 8 | 10.3 |

| 4位 | 新規顧客の開拓が進まない(n=407) | 44.2 | 40.4 | 5 | 3.8 |

| 5位 | 日本人出向役職員(駐在員)のコスト(n=427) | 34.4 | 36.3 | 7 | ▲ 1.9 |

| 6位 | 従業員の質(n=427) | 33.0 | 30.9 | 11 | 2.1 |

| 7位 | 限界に近づきつつあるコスト削減(n=85) | 30.6 | 57.8 | 2 | ▲ 27.2 |

| 8位 | 主要取引先からの値下げ要請(n=407) | 24.8 | 38.1 | 6 | ▲ 13.3 |

| 9位 | 人材(中間管理職)の採用難(n=427) | 23.9 | 27.1 | 13 | ▲ 3.2 |

| 10位 | 人材(技術者)の採用難(n=427) | 22.6 | 21.4 | 19 | 1.2 |

出所:2014年度、2018年度アジア・オセアニア進出日系企業実態調査

2014年度調査と比較すると、事業コスト増大と雇用難が構造的な課題といえよう。しかし、その回答率をみると、多くの項目で2018年度調査が低下したことから、進出企業がこれらの課題に対応してきたことがうかがえる。

ただし、2018年度調査では「従業員の質」「人材(中間管理職)の採用難」「人材(技術者)の採用難」など人材面の課題が上位に入った。

これらの項目以外では、中間管理職のみならず、一般ワーカーや事務スタッフの確保も課題とされる。製造現場においては、現地人材の数に応じた外国人就労ビザの発給上限があるため、外国人の一般ワーカーを採用するに当たっては、現地人材を雇用しなければならないが、現地人材は単純作業を敬遠する傾向にあり、外国人材の増員が思うように進まないことが多い(地域・分析レポート2018年3月15日参照)。また、5位の「日本人出向役職員(駐在員)のコスト」は、全対象地域総数では上位10項目に入っていないもので、シンガポール特有の課題といえる。背景としては、住宅賃料を含む同国の生活費の高さが指摘される。

上位10項目にはないが、17位の「日本人出向役職員(駐在員) への査証発給制限」は、2014年調査の8.0%から16.2%へと増加した。シンガポール人材省(MOM)は外国人に対する就労ビザの発給基準を年々厳格化している。MOMは、2015年8月、業界平均と比べて地元人材の幹部登用が少ないと見なした企業を、警告リスト(ウオッチリスト)の対象企業とし、登用拡大に向けた是正指導を始めた。就労ビザの発給基準が全般的に厳格化された影響から、ビザが更新されないため、日本人駐在員を帰国させざるを得なかった企業もあるようだ。就労ビザ厳格化は現在も厳しさを増しており、進出日系企業はその政策変更や運用方針の動向を注目している。

- 執筆者紹介

-

ジェトロ・シンガポール事務所次長

藤江 秀樹(ふじえ ひでき) - 2003年、ジェトロ入構。インドネシア大学での語学研修(2009~2010年)、ジェトロ・ジャカルタ事務所(2010~2015年)、海外調査部アジア大洋州課(2015~2018年)を経て現職。現在、ASEAN地域のマクロ経済・市場・制度調査を担当。編著に「インドネシア経済の基礎知識」(ジェトロ、2014年)、「分業するアジア」(ジェトロ、2016年)がある。

- 執筆者紹介

-

ジェトロ・シンガポール事務所(執筆時)

源 卓也(みなもと たくや) - 2013年、富山県庁入庁。2017年4月よりジェトロへ出向。海外調査部アジア大洋州課を経て2018年4月よりジェトロ・シンガポール事務所にて、シンガポールの調査・情報提供に従事。

閉じる

閉じる