特集:高い不確実性の中での日本企業の海外ビジネス総論:不透明感増す海外情勢と日本企業の対応

2020年4月3日

ジェトロは2019年11~12月に、海外ビジネスに関心の高い日本企業約1万社を対象に2019年度「日本企業の海外事業展開に関するアンケート調査」(以下、本調査)を実施した。同調査結果からは、(1)米中貿易摩擦など保護主義の影響拡大、(2)海外での事業拡大先は中国が後退しベトナムがこれに迫る、(3)輸出における自由貿易協定(FTA)利用率が5割を超えた、ことなどが明らかになった。

海外進出拡大企業は増えず、米中摩擦の影響広がる

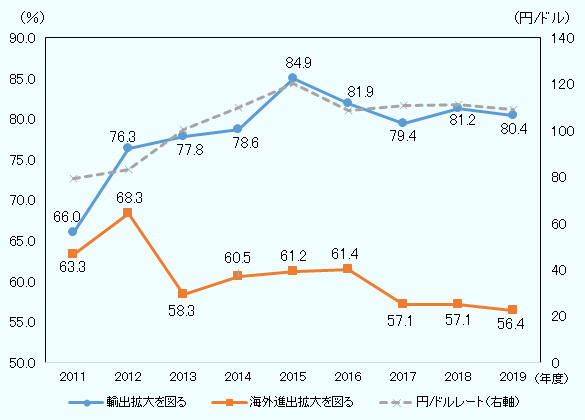

本調査(注1)で、今後3年程度の海外進出(新規投資、既存拠点の拡充)方針について尋ねたところ、「海外進出の拡大を図る」と答えた企業の比率は全回答企業の56.4%と、前年度(57.1%)からほぼ横ばいに推移した(図1参照)。この内訳をみると、「海外に拠点はなく、今後新たに進出したい」企業は25.5%と前年度(24.2%)から増加した一方、「海外に拠点があり、今後さらに拡大を図る」企業が前年度の32.9%から30.9%に低下した。回答企業からは、海外進出のハードルとして、足元の世界情勢変化の大きさや米中貿易摩擦など外部要因を指摘する声が寄せられており、人材など経営資源の不足に加え、先行きの読めない不確実性の高さが海外投資を踏みとどまらせている状況が確認された。一方、今後3年程度の輸出方針については、全回答企業の8割が引き続き輸出拡大(注2)に意欲を示した。回答した企業からは、「Made in Japan」ブランドの強みを生かす、越境電子商取引(EC)の活用を図るなど、伸びる海外需要には日本からの輸出で対応したいとの声が多く寄せられた。

注1:輸出の比率は、本調査の回答企業総数から「輸出を行う業種ではない」(2012年度に新設)、「無回答」を除いた企業数に対する「輸出の拡大を図る」企業数の割合。海外進出の比率は、本調査の回答企業総数から「無回答」を除いた企業数に対する「海外進出の拡大を図る」企業の割合。詳細は結果概要 (3MB)参照。

(3MB)参照。

注2:円/ドルレートは、日銀インターバンク・期中(年度)平均レートを使用。2019年は暦年。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)、「外国為替相場」(日本銀行)

高い不確実性の主因は、米中貿易摩擦など「保護主義的な動き」(保護貿易主義)にある。こうした動きが自社のビジネスに与える影響(調査時点)を尋ねたところ、「全体としてマイナスの影響」と回答した企業は全回答企業の20.1%と、前年度(15.2%)から4.9%ポイント上昇し、負の影響の拡大がみられた(表1参照)。業種別では自動車・同部品や運輸、電気機械など、地域別では3大都市圏を抱える関西、関東・甲信越、中部地方において、負の影響を指摘する企業の比率が高かった。他方、調査時点で「影響はない」と回答した企業の比率は、前年度の43.1%から37.2%へと低下、「全体としてプラスの影響」の回答比率は2%未満で変わらなかった。今後(2-3年程度)については、「わからない」の比率が41.9%にのぼり、保護貿易主義が自社のビジネスに及ぼす影響を見通せない企業の多い実態が確認された。保護貿易主義の負の影響(調査時点)を指摘した企業(934社)からは、具体的な影響の内容(複数回答)として、「販売先の経済悪化による販売減少」の回答比率(54.4%)が半数を超えて最大となった。販売面を中心に負の影響の拡大がみられる。

表1:自社のビジネスに与える保護貿易主義の影響(単位:%)

| 調査年度 |

全体として プラスの影響がある |

全体として マイナスの影響がある |

プラスとマイナスの影響が同程度 | 影響はない | わからない | 無回答 |

|---|---|---|---|---|---|---|

|

2018年度 (n=3,385) |

1.9 | 15.2 | 5.2 | 43.1 | 28.0 | 6.7 |

|

2019年度 (n=3,563) |

1.7 | 20.1 | 6.1 | 37.2 | 27.1 | 7.8 |

| 調査年度 |

全体として プラスの影響がある |

全体として マイナスの影響がある |

プラスとマイナスの影響が同程度 | 影響はない | わからない | 無回答 |

|---|---|---|---|---|---|---|

|

2019年度 (n=3,563) |

1.4 | 23.2 | 4.9 | 16.6 | 41.9 | 12.0 |

注:nは本調査の回答企業総数。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

海外での事業拡大先は中国が後退、ベトナムが迫る

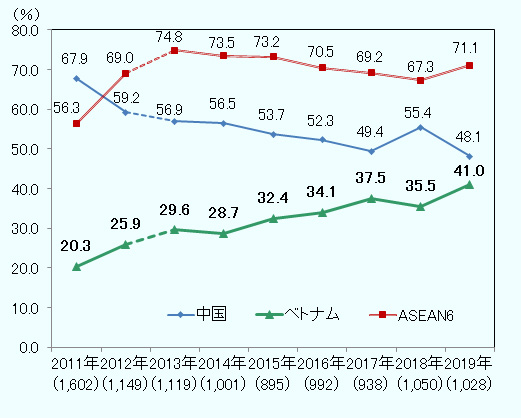

今後、海外で事業拡大を図る国・地域(複数回答)については、「海外に拠点があり、今後さらに拡大を図る」企業(1,028社)のうち、中国を挙げた企業の比率が48.1%と前年度(55.4%)から大幅に低下した(図2参照)。中国の回答比率は、国内販売増に対する期待の高まりを背景に、前年度に上向いたが、再び減少に転じた。ただ、国別で首位の座は維持した。一方、中国に次いで国別2位のベトナムの回答比率は41.0%と、初めて4割を超えて過去最高を更新した。この結果、中国の回答比率との差は前年度の19.9%ポイントから7.1%ポイントに大幅縮小した。

ベトナム以外のASEAN主要国では、国別3位のタイ、9位のシンガポール、11位のフィリピンの回答比率も前年度から上昇した。これにより、今後、ASEAN主要6カ国で事業拡大を図ると答えた企業の比率は71.1%にのぼり、2013年度以来6年ぶりに上昇に転じた。事業拡大先にASEANを挙げた企業からは、今後の市場拡大への期待や、輸出拠点としての役割強化のほか、リスク回避の観点から中国に加えてASEANでの拠点検討などを指摘する声が寄せられた。

注1:かっこ内の数字は各年の集計対象企業数。2011年度、2012年度は「新規投資または海外の既存事業の拡充」と回答した企業のうち、海外で拡大する機能について無回答の企業を除いた企業。2013年度以降は「現在、海外に拠点があり、今後さらに拡大を図る」企業のうち、海外で拡大する機能について無回答の企業を除いた企業。

注2:各国・地域で1つ以上の機能を拡大する企業数の比率。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

回答比率が大きく上昇したベトナムについては、同国でビジネスを行う魅力・長所(複数回答)として、「市場規模・成長性」を指摘する企業の比率が拡大を続けている。2019年度には同国でビジネスを行っている、または検討している企業(1,410社)のうち、86.1%が同項目を回答し、データがさかのぼれる2013年度(75.0%)から11.1%ポイント上昇した(表2参照)。その他の魅力・長所としては、「納入先集積」「政治・社会安定」「土地・事務所が豊富・安価」「現地調達容易」「生活環境」などの回答比率が2013年度から増加した。こうしたビジネス環境の全般的な改善に、後述する米中間追加関税回避のためのサプライチェーン再編の動きが重なり、同国の回答比率の大幅な上昇につながったと考えられる。業種別にみると、海外事業拡大先にベトナムを挙げた非製造業の比率は前年度比微増(41.1%→42.3%)であったのに対し、追加関税の影響をより受けやすい製造業の同比率が前年度の31.4%から39.9%に大きく上昇した。

| 順位 | 魅力・長所 | 2013年度(n=1,047) | 2017年度(n=1,261) | 2019年度(n=1,410) | 2013年度→2019年度 |

|---|---|---|---|---|---|

| 1 | 市場規模・成長性 | 75.0 | 82.2 | 86.1 | 11.1 |

| 2 | 親日感情 | — | 42.8 | 41.5 | — |

| 3 | 人件費・労働力 | 44.0 | 41.9 | 40.9 | △ 3.1 |

| 4 | 人材の質 | 19.7 | 20.2 | 19.6 | △ 0.1 |

| 5 | 納入先集積 | 14.7 | 19.8 | 18.1 | 3.4 |

| 6 | 政治・社会安定 | 15.3 | 17.8 | 16.7 | 1.4 |

| 7 | 土地・事務所 | 8.3 | 12.3 | 11.4 | 3.1 |

| 8 | 現地調達容易 | 5.1 | 8.7 | 8.9 | 3.8 |

| 9 | 生活環境 | 4.0 | 6.9 | 6.7 | 2.7 |

| 10 | 従業員定着率 | 5.3 | 7.0 | 6.2 | 0.9 |

注1:nは、魅力・長所を回答した企業の総数(現在ビジネスを行っている、または検討している場合のみ回答)。

注2:各セルの値は、回答企業数(n)に占める魅力・長所ごとの回答比率 (魅力・長所ごとの回答数/n)。

注3:「親日的な国民感情」は2017年度に新設。「顧客(納入先)企業の集積」の2013年度は「取引先(納入先)企業の集積」。「従業員の質の高さ、優秀な人材が豊富」の2013年度は「従業員の質の高さ」。

注4:魅力・長所の正式名称については、結果概要![]() (3MB) 参照。

(3MB) 参照。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

一方、回答比率が大きく低下した中国については、同国でビジネスを行っている、または検討している企業(2,123社)のうち、最多の60.8%が「米中間追加関税措置」をビジネス上の課題(複数回答)として指摘した(表3参照)。中国で事業拡大を図る企業の比率は、非製造業(前年度46.5%→43.2%)に比べ、追加関税対象品目が含まれる繊維・織物/アパレル、化学、精密機器など製造業(同62.0%→51.8%)の落ち込みが大きかった。対照的に、これら業種のベトナムにおける事業拡大比率はいずれも上昇しており、この点からも米中貿易摩擦の影響が指摘できる。中国でビジネスを行うその他の課題としては、「政情・社会情勢・治安」「知財保護」「人件費高・上昇」「代金回収」の指摘率が3割を超えて高かった。なかでも「政情・社会情勢・治安」は、前回調査時の2017年度(36.8%)から2019年度(42.9%)にかけて回答比率が大きく上昇しており、本調査期間中に進展した香港での抗議活動や米中間の緊張の高まりとの関連が推察される。

| 順位 | 課題 | 2013年度(n=2,018) | 2017年度(n=1,853) | 2019年度(n=2,123) | 2013年度→2019年度 |

|---|---|---|---|---|---|

| 1 | 米中間追加関税措置 | — | — | 60.8 | — |

| 2 | 政情・社会情勢・治安 | 59.8 | 36.8 | 42.9 | △ 16.9 |

| 3 | 知財保護 | 51.3 | 40.5 | 40.7 | △ 10.6 |

| 4 | 人件費高・上昇 | 50.8 | 46.6 | 37.8 | △ 13.0 |

| 5 | 代金回収 | 40.3 | 35.8 | 35.0 | △ 5.3 |

| 6 | 行政手続き | — | 29.7 | 28.7 | — |

| 7 | 法制度・運用 | 44.5 | 22.0 | 18.5 | △ 26.0 |

| 8 | 税制・税務手続き | 18.9 | 19.6 | 18.5 | △ 0.4 |

| 9 | 為替リスク | 20.5 | 15.8 | 14.9 | △ 5.5 |

| 10 | 自然災害・環境汚染 | 27.2 | 18.4 | 12.8 | △ 14.4 |

注1:nは、課題を回答した企業の総数(現在ビジネスを行っている、または検討している場合のみ回答)。

注2:各値は、回答企業数(n)に占める課題ごとの回答比率 (課題ごとの回答数/n)。

注3:各課題の正式名称については、結果概要![]() (3MB) 参照。

(3MB) 参照。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

一部企業で中国からASEANへのサプライチェーン再編が進展

本調査では今回、米中貿易摩擦など「保護主義的な動き」に対応したサプライチェーンの再編状況について尋ねた。その結果、全回答企業による生産移管の件数(1社につき最大2件まで回答)は計159件(一部移管や予定を含む)であった。移管元には中国を挙げるケースが多く、110件(69.2%)にのぼった。一方、移管先はASEANが中心となっており、97件(61.0%)を占めた。再編パターン(組み合わせ)をみると、計159件のうち、中国からベトナムへの生産移管が39件(24.5%)で最も多く、次いで中国からタイへの移管が23件(14.5%)で続いた(表4参照)。生産移管の時期は、2020年以降を予定しているケースが計159件中60件(37.7%)を占めた。

同様に、調達先や販売先の再編においても、中国からベトナム、タイへの変更が多い傾向が読み取れる。全回答企業による「保護主義的な動き」に対応した調達先の変更(同上)は計170件(一部変更や予定を含む)であった。再編パターンとしては、上述した生産移管と同じく、中国からベトナムへの調達先変更が38件(22.4%)と最多で、中国からタイへの変更が14件(8.2%)で続いた。販売先の変更も、中国からベトナム、タイの順に多かった。米中貿易摩擦など保護貿易主義に対応するため、回答企業が中国からASEANへのリスク分散を進める傾向が浮き彫りになった。

表4:生産地、調達先に関する主な再編パターン(件数ベース、一部移管や予定を含む)(単位:件、%)

| 順位 | 移管元 | 移管先 | 件数 | 比率 |

|---|---|---|---|---|

| 1 | 中国 | ベトナム | 39 | 24.5 |

| 2 | 中国 | タイ | 23 | 14.5 |

| 3 | 中国 | 日本 | 11 | 6.9 |

| 4 | 日本 | 中国 | 8 | 5.0 |

| 5 | 中国 | フィリピン | 6 | 3.8 |

| 5 | 中国 | インドネシア | 6 | 3.8 |

| 5 | 日本 | タイ | 6 | 3.8 |

| 再編件数合計 | 159 | 100.0 | ||

| 順位 | 変更前 | 変更後 | 件数 | 比率 |

|---|---|---|---|---|

| 1 | 中国 | ベトナム | 38 | 22.4 |

| 2 | 中国 | タイ | 14 | 8.2 |

| 3 | 中国 | 日本 | 10 | 5.9 |

| 3 | 中国 | 台湾 | 10 | 5.9 |

| 5 | 中国 | インド | 7 | 4.1 |

| 6 | 日本 | 中国 | 6 | 3.5 |

| 再編件数合計 | 170 | 100.0 | ||

注1:再編件数(n)は、生産移管、調達先の変更をすでに実施または実施予定の案件数の合計。1社につき最大2件までの回答とする。

注2:移管元・先、調達変更前・後は件数が3件以上のみ。なしを除く。

出所:2019年度「日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

本特集:「米中摩擦が組み替えるアジアのサプライチェーン」参照

輸出におけるFTA利用率は51.2%、さらなる利用拡大も

本調査では上記以外にも、日本企業による自由貿易協定(FTA)の活用や、訪日外国人向けビジネスへの取り組みなどに関する分析を行った。FTAについては、日本のFTA締結国へ輸出を行っていると回答した企業(1,435社)のうち、1カ国・地域以上でFTAを利用している企業の比率は51.2%と、半数の利用が確認された(注3)。利用を検討している企業は同21.4%であった。企業規模別にみると、特に大企業の利用率が70.5%と高く、利用検討中(13.0%)を合わせると8割(83.5%)を超える。他方、中小企業の利用率は46.4%と大企業を下回るものの、23.5%が利用検討中と回答しており、利用拡大余地は大企業よりも大きい。業種別では、化学(69.2%)、自動車・同部品/その他輸送機器(67.2%)、石油・石炭・プラスチック・ゴム製品(66.7%)などにおいてFTAがよく利用されている状況が確認された。

また、今回の調査では、FTAを利用中および利用検討中の企業(1,042社)に対し、どの程度の関税差(一般関税率-FTA特恵関税率)が生じれば、FTA利用を決断・検討するのか併せて尋ねた。その結果、48.6%の企業が関税差5%まででFTA利用を決断・検討すると回答しており、今後、日本が締結したFTAの特恵関税率引き下げが進み、関税差が広がるのに伴い、FTA利用のさらなる拡大も見込まれる。一方、輸出でFTAを利用していない企業からは、FTAの理解不足や費用対効果を指摘する声が多い。さらなる普及には、これら課題への取り組みも求められる。

本特集:「2社に1社が輸出時にFTA使う、中小企業は利用に伸びしろ」参照

本特集:「FTAが利用されない理由とは何か、利用拡大に向けた支援策を探る」参照

最後に、訪日外国人向けビジネスへの取り組みについては、本設問の回答対象企業(1,888社、注4)のうち、同ビジネスを現在行っている企業(22.9%)と今後新たに取り組む企業(7.9%)を合わせた比率が30.8%となり、対象企業の3割が何らか実施・予定していることが分かった。検討中の企業も33.2%と一定数存在する。さらに、「訪日外国人向けの国内販売(商品・サービスの提供)」を行う企業(389社)に対し、国内販売の見通し(前年度比)を尋ねたところ、2020年度に「増加」を見込む企業が60.7%に上り、2019年度の47.3%から拡大した。地域別では、関東・甲信越において2020年度に「増加」を見込む企業の比率が64.5%と全国最大だった。足元では、新型コロナウイルス感染症の影響が懸念されるものの、訪日外国人向けビジネス販売増への期待が高まっている。

- 注1:

- 本調査は、海外ビジネスに関心の高いジェトロのサービス利用日本企業9,975社を対象に、2019年11月から2019年12月にかけて実施。3,563社から回答を得た(有効回答率35.7%、回答企業の83.9%が中小企業)。プレスリリース・結果概要、報告書も参考にされたい。なお、過去の調査の報告書もダウンロード可能である。

- 注2:

- さらに拡大を図る企業(71.1%)と、新たに取り組みたい企業(9.3%)を合わせた数値。

- 注3:

- FTA利用率の計算にあたっては従来、日本のFTA締結国へ輸出を行う企業を分母としてきた。ただ、これら企業のなかには一般関税が無税またはFTA以外の関税減免制度(保税区・加工区など)を利用しており、そもそも輸出でFTAを使う必要のない企業も存在した。そこで、FTA利用率の計算にあたっては今回以降、同企業を分母から除いた数値の算出を行うこととした。

- 注4:

- 全回答企業から、「訪日外国人向けビジネスを行う業種ではない」の回答企業を除いた数。

- 執筆者紹介

-

ジェトロ海外調査部国際経済課長

米山 洋(よねやま ひろし) - 1997年、ジェトロ入構。ジェトロ北海道、ジェトロ・マニラ事務所(調査担当)、海外調査部国際経済課 課長代理などを経て、2017年4月より現職。共著『南進する中国とASEANへの影響』、『ASEAN経済共同体』、『FTAガイドブック2014』、『分業するアジア』(ジェトロ)など。

閉じる

閉じる