特集:北米イノベーション・エコシステム 注目の8エリアスタートアップの急成長を可能にするリスクマネー

サンフランシスコ・シリコンバレーのエコシステム(2)

2019年11月22日

米国のユニコーン(評価額10億ドル以上の未上場企業)の5割が存在するサンフランシスコ・シリコンバレー(以下、ベイエリア)。世界一の起業環境を求めて、世界中の起業家たちが目指す土地でもある。実際、米国のユニコーンの5割が少なくとも1人の移民の創業者を持つという(米国政策財団(NFAP)調べ)。一方、コスト面からベイエリアの優位性が失われつつあるという指摘も多い。高コストのベイエリアに起業家が集まる理由とは。第2回では、ベイエリアのエコシステムをリスクマネーの観点から紹介する。

高い人件費やバーンレートがベイエリアをさらに強くする

ユニコーンが次々と生まれる環境にあるベイエリア。他方、コスト面からベイエリアの優位性は下がったと指摘する声は多い。シリコンバレーの平均賃金は年収11万9,209ドルと、カリフォルニア州平均と比べても8割高く、大学卒・大学院卒の平均賃金は男性で同14万5,100ドル、女性で同10万1,700ドルとなっている〔「2019 シリコンバレー・インデックス」(ジョイントベンチャー・シリコンバレー)〕。特に、ソフトウエアエンジニアの採用は非常に困難で、給与以外にも考慮すべきことが多い。例えば、ペイサ(Paysa)の調査(注1)によると、グーグルがソフトウエアエンジニアをサンフランシスコで採用する際には、基本給約15万ドルのほかに、エクイティー報酬約5万2,000ドル、ボーナス約1万8,000万ドルに加え、契約金が約1万8,000ドル必要だ。一方で、高い賃金にかかわらず、IT企業の従業員の平均勤続年数は1~2年程度(同じくペイサ調査、注2)で、各企業は、(1)柔軟な勤務態勢(テレワーク、フレックスなど)、(2)フリンジベネフィット(無料食堂、ジムやリラックス施設の充実)、(3)学習機会(メンター制度など)を提供することで、従業員をつなぎ止めるのに必死だ。

人件費の高騰に伴い、起業に必要な資金も大きくなる。ブレックス(Brex)の調査(注3)によると、シードラウンドにおけるスタートアップのバーンレート(企業経営に必要となる1カ月当たりの資金)が全米で最も高いのはサンフランシスコで、1カ月約37万ドルだ。これはニューヨークの同約25万ドルに比べて、約12万ドル上回る。しかし、この高いバーンレートを賄うリスクマネーを調達できるよう、ベイエリアの起業家は常にマーケットの大きいビジネスモデルを追求しており、その結果、他地域に比べて大きく、かつ急成長するスタートアップが生まれることになるのだ。

スタートアップの急成長を可能にするリスクマネー

高いバーンレートを賄うため急成長を目指すベイエリアのスタートアップにとって、目指すべきビジネスモデルは、「コストを何割削減する」といった持続的イノベーションではなく、新たなアイデアにより既存の概念を打ち壊し、業界構造を劇的に変化させる破壊的イノベーションだ。

ベイエリアのベンチャーキャピタル(VC)がスタートアップに求めるビジネスモデルも、スケーラビリティー(拡張性)が高く、スピードの速い(急成長する)ビジネスモデルだ。VCファンドの出資構成が、事業会社や金融法人が主体の日本とは異なり、企業年金や大学基金といった機関投資家の割合が多いため、高い投資リターンが求められるのがその理由だ。

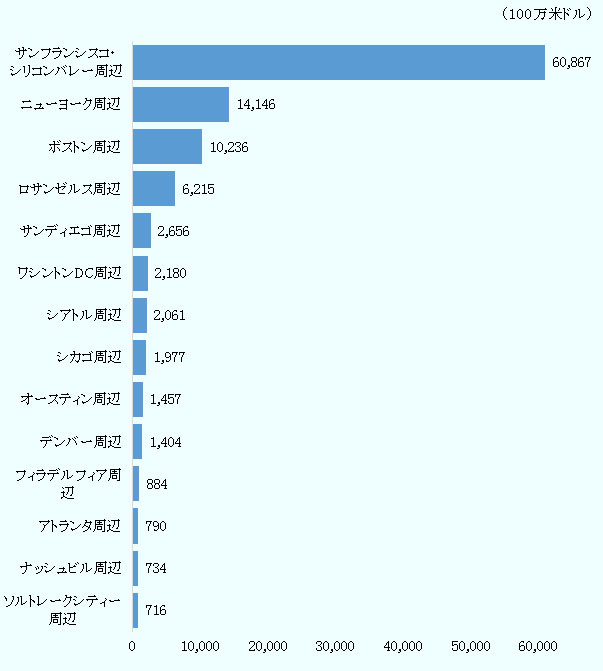

「マネーツリー・レポート」(CBインサイト、PwC)によると、米国における2018年のVC投資額(1,165億ドル)のうち、ベイエリアは過半(609億ドル)を集める(図1参照)。

出所:「マネーツリー・レポート」(CBインサイト、PwC)からジェトロ作成

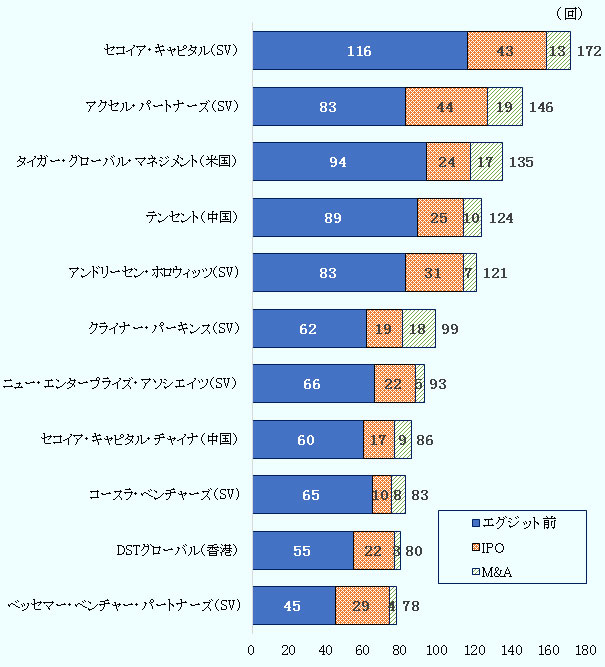

VC投資を牽引しているのは、シリコンバレーのサンドヒルロードに所在するVCだ。特にセコイア・キャピタル、アクセル・パートナーズ、アンドリーセン・ホロウィッツなどのVCは、ユニコーンへの投資が非常に活発なことがわかる(図2参照)。これらのVCは近年、サンフランシスコ市内にもオフィスを構え、同地への投資を支えている。2011年に70億ドルだったサンフランシスコへのVC投資額(同年のシリコンバレーへの投資額は88億ドル)は、2018年にシリコンバレー(183億ドル)を超え、414億ドルと6倍に増加した〔「マネーツリー・レポート」2019年第1四半期(1~3月)時点のデータ〕。

注1:VCがリードインベスターとして参加した投資ラウンドの回数を集計。

注2:2019年10月5日時点。

注3:カッコ内はVCの本社所在国・地域。シリコンバレーの場合はSVと表記。

出所:「クランチベース・ユニコーン・リーダーボード」(テッククランチ)からジェトロ作成

これらVCからの投資を受けたスタートアップは、VCの人脈やサポートを得ることで市場からの評価が跳ね上がり、指数関数的に成長する。そのため、起業家にとって、どのVCから投資を受けるかはとても重要な要素となる。

- 注1:

- ペイサは、給与の市場適正価格を判定するプラットフォームを提供するスタートアップ企業。データはペイサに登録した3,000件のデータを基に算出された数値。2018年5月2日時点。グーグルが米国証券取引委員会(SEC)に提出したレポートによると、同社の従業員(任期付き職員および契約職員を除く)の2018年の給与(中間値)は24万6,804ドルだった。

- 注2:

- 2017年の8,200件の求人情報と7万件の履歴書を調査した結果に基づく。転職を目的としている人を対象としているため、実際より短く出る傾向にある。フェイスブックは2.02年、グーグルは1.90年、ウーバー・テクノロジーズは1.23年。

- 注3:

- ブレックスはスタートアップ向けにコーポレートクレジットカードを提供するユニコーン。データは、エグジットとユニコーンを最も生んでいるシード・アクセラレーター、Yコンビネーターの顧客企業数百社から、プレシードから、シリーズBの企業を調査した結果に基づく。

- 執筆者紹介

-

ジェトロ・サンフランシスコ事務所 次長

樽谷 範哉(たるたに のりや) - 2001年ジェトロ入構後、シリコンバレーなどでのインキュベーション事業立ち上げを担当。ジェトロ名古屋、ジェトロ・トロント事務所、東京本部にてハイテク、製造業、スタートアップの世界展開プログラムに従事。2017年7月よりベイエリアにてイノベーティブな日系企業の世界展開をサポートしている。

閉じる

閉じる