特集:データで読み解く保護貿易主義の動向とその影響米中貿易摩擦、主要国企業の業績への影響は

2019年10月30日

米中貿易摩擦は、追加関税対象品目に直接的な影響を与えるが、消費の冷え込みによる受注減など間接的な影響も及ぼし得る。米中貿易摩擦による、主要国・地域の企業の業績への影響について探ってみる。

追加関税と売上高に一定の関係性も

長引く米中貿易摩擦は、追加関税回避のための生産・調達体制の見直しといった直接的な企業活動への影響だけでなく、景気後退に伴う販売減や受注減などの間接的な影響ももたらす。ジェトロの「2018年度日本企業の海外事業展開に関するアンケート調査」で、米中貿易摩擦など保護貿易主義が及ぼすマイナスの影響の内容を尋ねたところ、「自社商品が関税引き上げ等の対象になり、価格競争力が低下」(33.7%)や「納入先(顧客企業)の商品が関税引き上げ等の対象になり、顧客からの発注が減少」(33.2%)よりも、「販売先市場の消費冷え込み・経済悪化による販売減少」(47.9%)を挙げる企業が最も多かった〔いずれも今後(調査時点から2~3年)の影響に関する数値、複数回答〕。

では、米中貿易摩擦による影響が、企業の業績にどのような変化をもたらしているのか。一見、米中貿易摩擦とは無関係に見える国内取引でさえ、部品や材料などグローバルサプライチェーンの中に組み込まれていれば、受注減の影響を受けている可能性がある。そうなれば、海外ビジネスに取り組んでいるかどうかにかかわらず、業績に影響が出ている可能性がある。売上高の対前年同期でのスポット的な大幅増減に着目し、その一時的な変化が米国や中国による追加関税措置の発動時期と重なるかどうかで、米中貿易摩擦による影響が売上高に表れているかを確認していく。

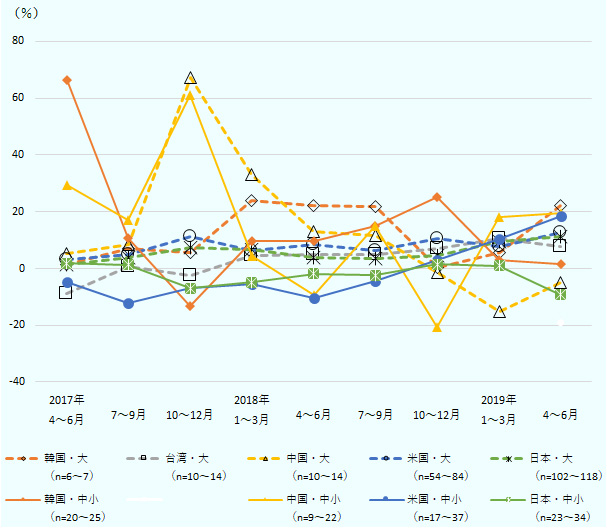

ここでは、売上高に変化が生じているかを調べるため、企業規模(大企業、中小企業)と業種別にみていく。また、分析の対象国・地域については、米中貿易摩擦の当事国である米国と中国、そして日本、対中依存度の高い韓国と台湾を取り上げ、それぞれの国内企業の売上高の変化(前年同期比、現地通貨ベース)をみていく。なお、できるだけ最新の決算期の状況を把握するため、年ベースではなく、四半期ベースで比較した。中小企業の定義は国によって異なるため、本稿では大企業と中小企業を従業員数だけで分類した(OECDに準拠し、250人以上を大企業、249人以下を中小企業とした)。従業員数が不明な企業を集計から外し、決算期を四半期ベースにしたため、売上高を把握できる対象企業数が少なくなり、その分、特定企業の売上高に影響を受けやすくなっている。

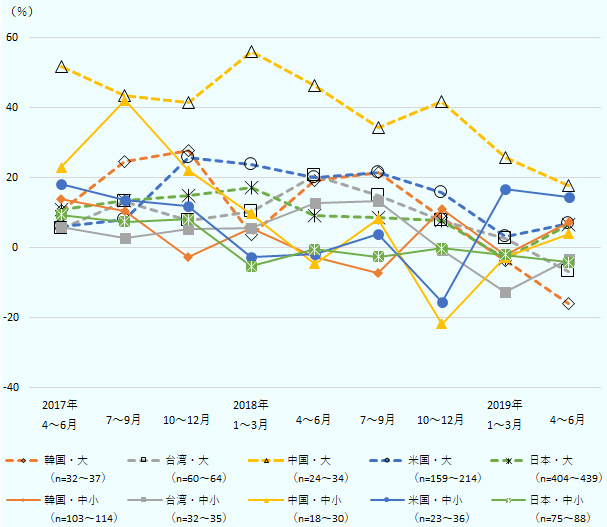

業種別にみると、いくつか特徴的な変化がみられた。素材・素材加工品については、中小企業において、2018年10~12月に米中が大幅に減少した一方で、韓国が増加している(図1参照)。米国は2018年8月23日、プラスチックなどを対象に最大25%の追加関税を賦課した(米国から中国への追加関税措置第2弾)。中国は同日、それに対抗して、化学工業品などを対象に最大25%の追加関税を賦課した(中国から米国への追加関税措置第2弾)。米国と中国の中小企業の売上高に占める、それぞれ相手国への輸出額がどの程度になるのかは定かではないため、追加関税措置と売上高の減少を直接関係づけることはできないものの、同業種に含まれるプラスチックや化学工業品メーカーで影響を受けている可能性はある。

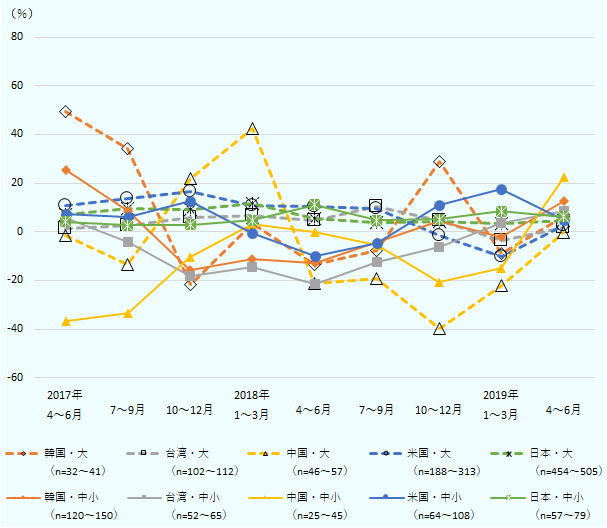

機械・電気製品は2018年1~3月から減少傾向だった中国の大企業の売り上げが、2018年10~12月に大きく減少した(図2参照)。一方で、韓国の大企業は大きく増加した。米国は2018年8月23日、半導体などを対象に最大25%の追加関税を賦課した(米国から中国への追加関税措置第2弾)。同追加関税措置の影響が直接及んでいるのかは定かではないが、時期は重なる。例えば、プリント基板などでは追加関税措置後、米国の輸入額における中国のシェアが減り、それに代わり韓国がシェアを伸ばした(世界貿易投資報告2019年版第1部総論編)。同様のことが、他の品目でも起きている可能性はある。

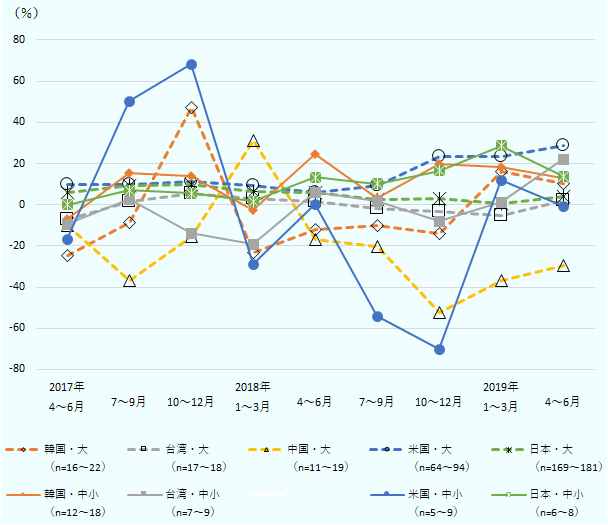

輸送機械については、米国の中小企業の売り上げが2018年7~9月、10~12月に大きく減少している(図3参照)。中国は2018年7月から12月まで(2019年1月から一時停止)、米国原産の完成車および自動車部品に対して最大25%の追加関税(2018年7月10日付ビジネス短信参照)を賦課した。同追加関税措置と米国の自動車の売上高減との直接的な関連は必ずしも定かではないが、時期は重なる。2018年の中国向けの米国の自動車(HS87類)輸出額は前年比27.1%減だった(世界貿易投資報告第2部国・地域別編、米国![]() (1.0MB))。

(1.0MB))。

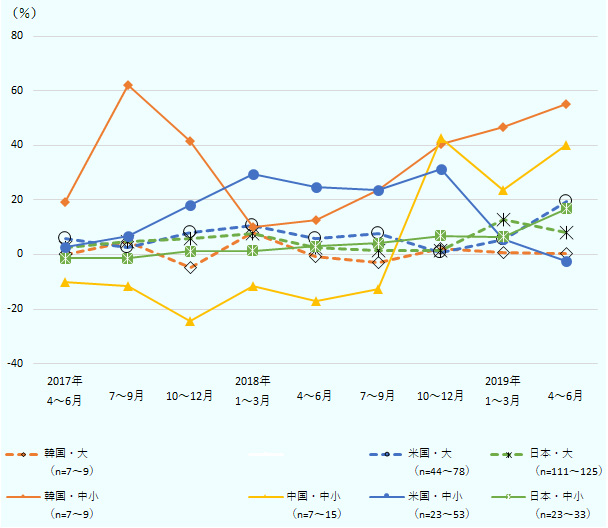

食品については、中国が2018年7月、対米輸入額340億ドル相当の最大25%の追加関税措置第1弾を発動したが、その対象品目に大豆などの農産物や畜産物が含まれていた。米国の食品の大企業には一部穀物メジャーや食肉メーカーが含まれているものの、売上高データを見る限り、影響は直接受けなかったものと思われる。そのためか、売上高の伸び率は緩やかな右肩上がりとなっている(図4参照)。

消費財については、中国の中小企業は2018年10~12月、大企業は2019年1~3月に、それぞれ最も大きく減少している(図5参照)。米国は2018年9月24日、対中輸入額2,000億ドル相当に対し、最大10%の追加関税措置第3弾を発動したが、その対象品目に消費財が含まれていた。この措置の発動が、中国から米国への輸出減を引き起こし、それが中国の消費財の売上高減につながったかは定かではないが、追加関税と売上高減の時期は重なる。

図:5カ国・地域の業種・企業規模別売上高の増減率(四半期ベース、前年同期比)

注1:現地通貨ベース、前年同期比。日本企業については「2019年第1四半期」を、日本企業以外については「2019年第2四半期」を、一律「2019年4~6月」とみなして集計。

注2:対象企業は上場・非上場の双方を含む。中小企業は2018年末時点もしくは直近年の従業員数が249人以下の企業。大企業は同250人以上の企業。

注3:一部の決算期の売上高が不明な企業はその期のみ集計の対象外としており、期により集計可能な企業数が異なる。ただし、一部の期しか発表しておらず、桁違いに売上高が大きい企業は集計対象外とした。また、特定企業の売上高の影響を受けにくくするため、5社以上集計できた国・業種のみグラフ化。

注4:各業種は以下のSPEEDA分類に基づく。なお、(1)~(5)以外の大項目としては建設、不動産、エネルギー、石炭・鉱石採掘、医薬・バイオ、中間流通、小売り、外食・中食、金融、運輸サービス、広告・情報通信サービス、消費者サービス、法人サービス、公共サービスがある。

(1) 素材・素材加工品:鉄鋼、非鉄金属、化学、繊維・織物・皮革、窯業・紙、容器・包装、その他素材加工品、住設・建設資材

(2) 機械・電気製品:半導体関連製造、その他電子部品・デバイス製造、重工業機械製造、生産用機械製造、業務用機械製造、民生用電電子機器製造、情報通信機器製造、機械・電気サービス

(3) 輸送機械:自動車部品製造、船舶・航空部品製造、輸送用機械製造

(4) 食品:農業、畜産・水産業、食品加工、飲料・たばこ製造

(5) 消費財:パーソナルケア(化粧品など)、衣服・装飾品製造、家具・インテリア・雑貨、その他生活用品製造

注5:中国は香港を含む。

出所:SPEEDAよりジェトロ作成

本稿で取り扱った売上高は2019年4~6月までだが、それ以降も、売上高減少につながりうる新たな追加関税措置が発動されている。米国が2019年9月、中国に対して発動した追加関税措置の対象品目(第4弾リストA)には衣服などの消費財が含まれている。米国アパレル・履物協会(AAFA)によると、2018年に米国で販売されたアパレルの42%、履物の69%は中国からの輸入であり、同追加関税措置による産業や消費者への影響に対して、AAFAは懸念を示している(2019年8月6日付ビジネス短信参照)。この追加関税賦課により、輸出側である中国の衣服などの消費財メーカーにおいて、2019年10~12月の売上高に影響が及ぶ可能性はある。

米中貿易摩擦が続けば、日本の中小企業の売上高にも影響

いずれの業種も企業規模別にみると、機械・電気製品を除けば、中小企業は大企業に比べ売上高伸び率の振れ幅がやや大きい。中小企業は、社会情勢やビジネス環境の変化に左右されやすいといえる。

なお、日本企業については、大企業、中小企業とも、売上高伸び率の増減幅は米中などに比べると小さく、米中貿易摩擦による影響は米中企業に比べ小さいと言えそうだ。ただ、日本の多くの産業がグローバルサプライチェーンに組み込まれていることを踏まえれば、今後、売上高減などの影響が出てきてもおかしくはない。前述のジェトロ調査で、米中貿易摩擦など保護貿易主義による負の影響が大きいと回答した日本企業のうち、既に実施した対応策として、「生産性向上・効率化」を挙げた企業は、自動車などの輸送機器や繊維・アパレルで4割を超えていた。しかし、企業努力にも限界はあるため、今後も米中貿易摩擦が続くと受注減や販売減などを通じ、これら業種の日本企業、特にビジネス環境の変化に弱い中小企業の売上高に、これまで以上に大きな影響が及ぶことも考えられる。

- 執筆者紹介

-

ジェトロ海外調査部国際経済課 課長代理

古川 祐(ふるかわ たすく) - 2002年、ジェトロ入構。海外調査部欧州課(欧州班)、ジェトロ愛媛、ジェトロ・ブカレスト事務所長などを経て現職。共著「欧州経済の基礎知識」(ジェトロ)。

閉じる

閉じる