特集:アジア大洋州における米中貿易摩擦の影響2割の日系企業にマイナス影響 、対中関税第3弾に懸念(マレーシア)

米中貿易摩擦による進出日系企業への影響

2019年2月22日

ジェトロの「2018年度アジア・オセアニア進出日系企業実態調査」によると、在マレーシア日系企業の約2割が、米中貿易摩擦によりマイナスの影響を受けていることが明らかになった。特に輸出売上に影響が及んでいる。一方、米国向け製品の生産拠点が中国からマレーシアへ移管されるなど、マレーシアにとってプラスとなる動きも見られる。日系企業への聞き取り調査では、「当面、大きな影響はない」と見る向きが大勢だが、今後の米中両国の景気悪化、米国による第3弾の対中制裁措置に対する懸念が強い。

在マレーシア日系企業の約2割にマイナスの影響

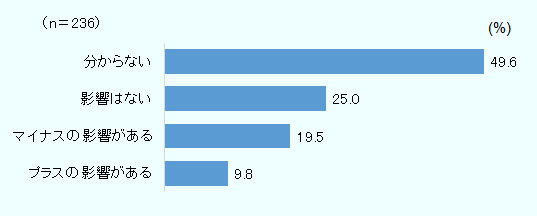

ジェトロが2018年10月~11月に実施した「2018年度アジア・オセアニア進出日系企業実態調査」によると、在マレーシア日系企業(有効回答数:236社)のうち、「保護主義的な動きによる事業への影響の有無(複数回答)」について、49.6%の企業が「分からない」、25.0%の企業が「影響はない」と回答した。一方、「マイナスの影響がある」と回答した企業は19.5%、「プラスの影響がある」と回答した企業は9.8%だった(プラス、マイナス両面の影響がある企業も含まれる)(図1参照)。

(複数回答、マレーシア)

- 注:

- 母数は有効回答数。企業によって、サプライチェーン上、「プラス」「マイナス」の影響が考えられるために、「複数回答」としている。

- 出所:

- 2018年度アジア・オセアニア進出日系企業実態調査

「具体的にどのような政策に影響を受けるのか」については、「米国の対中制裁措置(通商法301条)」を挙げる企業が77.2%と最も多かった。次いで、「中国の米国に対する報復関税(通商法301条に対する対抗措置)」が31.6%、「米国の鉄鋼・アルミニウムを対象とした追加関税賦課(通商拡大法232条)」が28.1%と続いた。

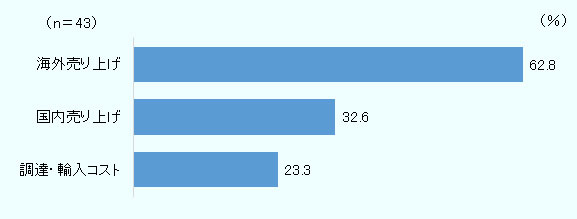

製品の値上げや調達コスト増に影響

「マイナスの影響が及ぶ主な対象」としては、「海外売り上げ(輸出での売り上げ)」が最も多く62.8%に及んだ。続いて、「国内売り上げ(現地市場での売り上げ)」(32.6%)、「調達・輸入コスト」(23.3%)の順だった(図2参照)。

注1:海外売り上げは、輸出での売り上げ。

注2:国内売り上げは、現地市場での売り上げ。

注3:母数は有効回答数。

出所:図1に同じ

「プラスの影響を受ける」と回答した企業では、「海外売り上げ(輸出での売り上げ)」が59.1%と最も多く、「国内売り上げ(現地市場での売り上げ)」が27.3%、「調達・輸入コスト」が続いた。「その他」と回答した企業が27.3%あったが、その多くは中国からマレーシアへの生産移管の動きだった。「中国において米国製競合製品の価格が上昇する中、(マレーシアからの輸出品の)競争力が増す」という回答も見られた(図3参照)。

注1:海外売り上げは、輸出での売り上げ。

注2:国内売り上げは、現地市場での売り上げ。

注3:母数は有効回答数。

出所:図1に同じ

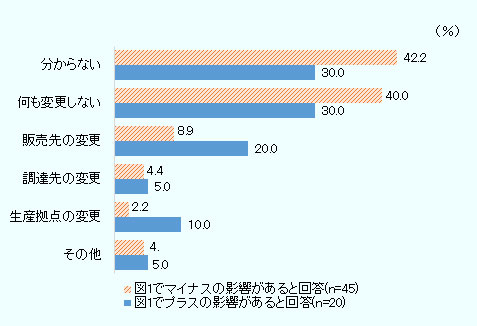

「具体的にどのような対応策を講じるのか」についての質問では、事業に「マイナスの影響がある」とした企業45社では、「分からない」が42.2%、「何も変更しない」が40.0%と多く、「販売先の変更」が8.9%、「調達先の変更」が4.4%となった(図4参照))。

事業に「プラスの影響がある」とした企業20社についても、具体的な対応策では「分からない」「何も変更しない」がともに30.0%と多い。「販売先の変更」は20.0%、「生産拠点の変更(一部変更を含む)」は10.0%と、いずれも多くはなかった。

(複数回答、マレーシア)

注: 生産拠点の変更には一部変更を含む。

出所: 図1に同じ

日系企業に調達先の切り替え、値上げ、生産移管の動き

米中貿易摩擦の影響について、ジェトロが在マレーシア日系企業に聞き取り調査(2018年12月上旬)したところ、金属製品メーカーA社は、米国から調達していたアルミニウム製資材の原材料が中国製で値上がりしたことから、調達先を日本に切り替えたという。

電気・電子メーカーB社は、中国工場から米国に輸出している製品に掛かる25%の追加関税負担分を転嫁するため、中国製のみならず、マレーシア製品も含めて全製品の米国での卸価格を一律値上げした。販売への悪影響が懸念されるものの、米国市場の景気が堅調であることや、米国での主力製品がマレーシア製であることから、「現時点では大きく影響してない」という。

同じく中国とマレーシアに生産拠点を持つ電気・電子メーカーC社では、米国の対中制裁措置第3弾が発動されて、米国向け主力製品の関税が現行の10%から25%に引き上げられた場合を想定した検討を行っている。具体的には、(1)中国からマレーシアへの生産移管、(2)仕向け地の変更、(3)中国とマレーシアでの分業生産などを検討しているという。

中国と比べてマレーシアでは生産コストが安いため、米中貿易摩擦の激化に鑑み、C社では中国工場で生産する予定だった製品も含めて、マレーシアに生産移管する可能性があるという。C社では生産移管についてはプラス影響と見ているが、「これ以上生産が増えると、シフト生産体制やライン増設が必要になる」という懸念もある。シフト生産体制には品質管理・維持コスト、ライン増設では追加投資コストが発生する。こうした追加コストと、移管しなかった場合の関税負担分を比較検討する必要がある。

その他、聞き取りした日系企業では「当面は大きな影響はない」との意見が大半だったが、今後の米中の景気悪化を懸念する声が多い。中には「すでに2019年の売上見込みを下方修正した」という企業もある。中国にも生産拠点を持つ日系企業にとっては、米国の対中関税第3弾の対象品目や発動のタイミングも、マレーシア拠点の今後の方針を左右する。

地場企業も中国からの委託生産増を見込む

当地報道によれば、地場の電子部品メーカーやプラスチック製品メーカーは、米中貿易摩擦による売上増を見込んでいる。ペナンの地場電子部品メーカーは「中国企業から、米国向け製品の委託生産の問い合わせが増えている」という。米ドルに対するリンギ安も、輸出価格競争力の向上の観点上、中国からマレーシアへの生産移管を後押ししている(「ザ・スター」紙、2018年8月13日)。

中国向け輸出については、米国から中国への主要輸出品である大豆に代わり、マレーシア産のパーム油に商機がある。中国に輸出される米国産大豆は、飼料のほか食用油としての用途が多い。マレーシアプトラ大学農業学部のマド・ナシール・シャムスディン教授は「マレーシアが輸入代替先として選ばれるためには、生産性の向上など、マレーシア産パーム油の世界的な競争力を高める必要がある」と指摘しており、輸出の拡大に課題はあるが(「ニュー・ストレーツ・タイムズ」紙、12月8日付)、課題克服の先に新たな販路が開拓できそうだ。

- 執筆者紹介

-

ジェトロ・クアラルンプール事務所

田中 麻理(たなか まり) - 2010年、ジェトロ入構。海外市場開拓部海外市場開拓課/生活文化産業部生活文化産業企画課/生活文化・サービス産業部生活文化産業企画課(当時)(2010~2014年)、ジェトロ・ダッカ事務所(実務研修生)(2014~2015年)、海外調査部アジア大洋州課(2015~2017年)を経て、2017年9月より現職。

閉じる

閉じる