自動車部品の生産は堅調も部材の現地調達難は続く(メキシコ)

メキシコの自動車産業の現状と対外通商政策(2)

2019年5月8日

2018年のメキシコの自動車部品(タイヤなどを除く)の生産額は前年比7.8%増と好調を維持した。部品生産が完成車生産よりも高い伸びを示している背景には、好調な輸出がある。主要自動車部品の輸出額をみると2018年は前年比8.3%増を記録した。自動車部品を製造する事業所の数は過去9年間で2.4倍に拡大し、日系企業など外資系企業の進出が増えているが、1次サプライヤー(Tier1)の数に比べると、2次、3次サプライヤー(Tier2、Tier3)の数が少なく、部材の現地調達が困難な状況が続いている。メキシコの自動車産業の現状と展望に関する4本シリーズの2本目は、自動車部品産業の現状と課題について。

最大の雇用を生み出す製造業

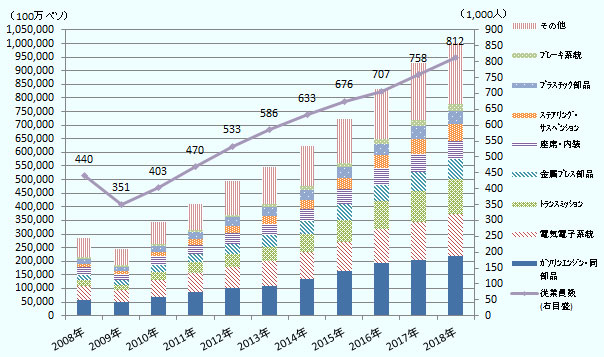

国立統計地理情報院(INEGI)の月次製造業調査(EMIM)によると、2018年のメキシコの自動車部品(タイヤ、ガラス、ゴム、潤滑油などを除く)生産額は1兆13億8,200万ペソ(5兆9,082億円、1ペソ=約5.9円)となり、前年比7.8%増加した(図1参照)。完成車(大型バス・トラック)の国内生産台数は前年比0.8%しか増えていないため(2019年4月26日付地域・分析レポート参照)、自動車部品の生産増を牽引したのは全体の8割以上を占める輸出向け生産である。自動車部品製造業の雇用は2018年に80万人を超えており、メキシコの産業分類(CMAP)の「小分類」(Rama)単位で比べると、食品産業の中の「製パン・トルティージャ製造」の約36万人を大きくしのぎ、最大の雇用を生み出している製造業である。生産額が最も大きい製品分野はガソリンエンジンおよび同部品であり、ワイヤーハーネスを中心とする電気電子系統、トランスミッション、金属プレス部品の分野が続く。

注:月次製造業調査(標本調査)に基づく推定値。タイヤなど一部の自動車部品を除く。

出所:国立統計地理情報院(INEGI)

自動車部品の輸出額をみると、2018年は前年比8.3%増となり、好調だった(表1参照)。仕向け地別に輸出額をみると、全体の87.0%を米国向けが占め、完成車輸出と同様に米国の自動車産業の動向に左右される構造だが、それでも緩やかな多角化が進んでいる。2018年の輸出額を10年前と比較すると、同じ北米自由貿易協定(NAFTA)圏のカナダ(3.4倍)、南米のブラジル(5.8倍)、アジアの中国(6.9倍)、日本(5.8倍)、韓国(6.7倍)、タイ(7.8倍)、インド(3.8倍)といった国への輸出増が目立つ。アジアの国からは輸入額も増えており、太平洋をまたいだサプライチェーンの形成が進みつつある。

| 国 | 2008年 | 2010年 | 2012年 | 2014年 | 2016年 | 2017年 | 2018年 | 伸び率 | |||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 金額 | 構成比 | 金額 | 金額 | 金額 | 金額 | 金額 | 金額 | 構成比 | 18/17年 | 18/08年 | |

| 米国 | 25,142 | 91.7 | 27,375 | 36,957 | 45,285 | 49,118 | 50,444 | 53,606 | 87.0 | 6.3 | 113.2 |

| カナダ | 740 | 2.7 | 1,204 | 1,684 | 1,500 | 2,077 | 2,254 | 2,510 | 4.1 | 11.4 | 239.0 |

| ブラジル | 198 | 0.7 | 267 | 533 | 721 | 632 | 965 | 1,152 | 1.9 | 19.4 | 481.1 |

| 中国 | 156 | 0.6 | 139 | 107 | 641 | 693 | 527 | 1,077 | 1.7 | 104.3 | 589.2 |

| 日本 | 127 | 0.5 | 127 | 138 | 201 | 512 | 554 | 732 | 1.2 | 32.1 | 477.8 |

| ドイツ | 219 | 0.8 | 180 | 232 | 295 | 279 | 300 | 509 | 0.8 | 69.9 | 132.3 |

| 英国 | 91 | 0.3 | 152 | 232 | 318 | 266 | 300 | 266 | 0.4 | △ 11.3 | 191.0 |

| 韓国 | 34 | 0.1 | 54 | 86 | 180 | 237 | 240 | 226 | 0.4 | △ 5.7 | 569.1 |

| スペイン | 56 | 0.2 | 52 | 133 | 135 | 208 | 183 | 216 | 0.3 | 17.5 | 287.2 |

| タイ | 20 | 0.1 | 41 | 173 | 104 | 126 | 133 | 156 | 0.3 | 17.2 | 676.0 |

| インド | 36 | 0.1 | 45 | 36 | 56 | 64 | 80 | 137 | 0.2 | 71.5 | 279.2 |

| アルゼンチン | 45 | 0.2 | 88 | 78 | 56 | 194 | 131 | 112 | 0.2 | △ 14.5 | 148.7 |

| フランス | 35 | 0.1 | 41 | 64 | 64 | 67 | 80 | 81 | 0.1 | 0.2 | 131.4 |

| イタリア | 44 | 0.2 | 39 | 101 | 70 | 47 | 74 | 78 | 0.1 | 4.5 | 78.1 |

| ロシア | 6 | 0.0 | 1 | 13 | 113 | 64 | 79 | 67 | 0.1 | △ 16.1 | 971.9 |

| その他 | 468 | 1.7 | 452 | 543 | 529 | 436 | 525 | 690 | 1.1 | 31.4 | 47.4 |

| 合計 | 27,418 | 100.0 | 30,257 | 41,109 | 50,268 | 55,019 | 56,870 | 61,614 | 100.0 | 8.3 | 124.7 |

注:自動車部品輸出額は、HS8708項の自動車専用部品に加え、HS83類、84類、85類の中から、特に自動車用の部品・装置を抽出して足し上げたもの。

出所:通関統計からジェトロ作成

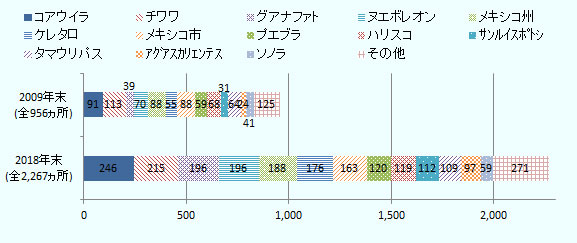

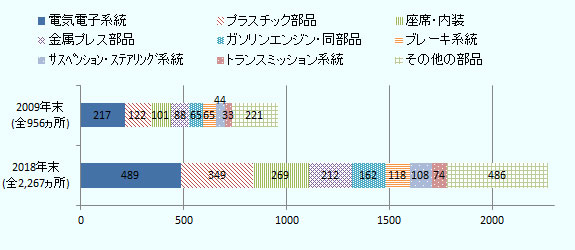

メキシコで自動車部品を製造する事業所の数は、日米欧韓の完成車メーカー(OEM)の相次ぐ工場新設に牽引されるように過去9年間で急増しており、2009年末の956カ所から2018年末には2,267カ所に拡大している。2018年末の事業所の数を州別にみると、ゼネラルモーターズ(GM)とフィアット・クライスラー(FCA)の工場がある北東部のコアウイラ州(246カ所)、米国テキサス州エルパソ市の南に隣接する国境都市フアレス市でワイヤーハーネスの生産が盛んなチワワ州(215カ所)、GM、フォルクスワーゲン(VW)(エンジン工場)、マツダ、ホンダの工場があり、トヨタが工場を建設中のグアナファト州(196カ所)、北東部有数の工業都市モンテレイがあり、対米向け自動車部品製造拠点として有名なヌエボレオン州(196カ所)、フォードやクライスラーの工場があるメキシコ州(188カ所)などが上位となっている(図2参照)。主要州では全体的に事業所の数が増加しているが、特にグアナファト州の事業所数は、9年間で5倍以上になっている。以前は農業と履物などの軽工業が産業の主体を占めていたグアナファト州では、日産の城下町としての歴史が長いアグアスカリエンテス州や国内有数の工業州であるケレタロ、ヌエボレオン州と比較すると、自動車産業で豊富な経験を持つ人材が少なく、また新興州であることから離職率も高いため、人材調達難に苦しむ企業が多い。

事業所の数を製品分野別にみると、電気電子系統(489カ所)が全体の2割以上を占めて最大、プラスチック部品(349カ所)、座席・内装(269カ所)、金属プレス部品(212カ所)、ガソリンエンジン・同部品(162カ所)が続く(図3参照)。

出所:国立統計地理情報院(INEGI)「全国事業所統計ダイレクトリー(DENUE)」からジェトロ作成

出所:国立統計地理情報院(INEGI)「全国事業所統計ダイレクトリー(DENUE)」からジェトロ作成

依然として脆弱な裾野産業

メキシコの自動車産業の企業数増加に大きく貢献しているのは、日本企業をはじめとする外国企業の投資である。経済省によると、2018年末確認時点の自動車産業(自動車および自動車部品製造)の外資系企業数は1,259社であり、そのうちの206社が日本からの直接出資マジョリティーの企業で、米国系の705社に次いで多い。日系進出企業の中には在米日系企業からの出資がマジョリティーの企業も多いため、米国系と発表されている705社の中にも日系企業が含まれるものと思われる。この数字を3年前の2015年末確認時点と比べると、外資系企業数全体で601社、日本からの直接出資企業で94社、米国系企業で147社増えている。その他出資国として多いのが、ドイツ(194社)、カナダ(78社)、韓国(76社)である。

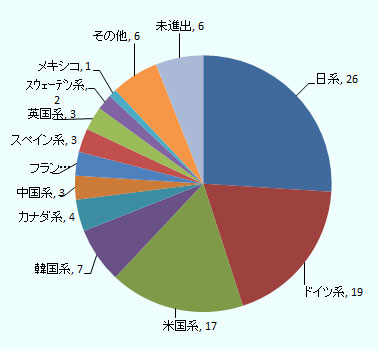

米国の「オートモーティブニュース」誌が2018年6月25日に発表した「2017年の世界の自動車部品売上高上位100社(Top 100 global OEM parts suppliers)」に掲載されている企業が、既にメキシコに進出しているかどうかを調べたところ、100社のうち94社は既にメキシコに工場を持ち、未進出は6社だけだった(図4参照)。100社以内にランクインする日系企業は26社あるが、全てメキシコに工場を持っている。ドイツ系や韓国系も同様である。

進出状況(2017年の売上高上位100社)

注:未進出は中国系2社、米国系4社。

出所:ジェトロ作成(原資料はAutomotive News, 2018年6月25日)

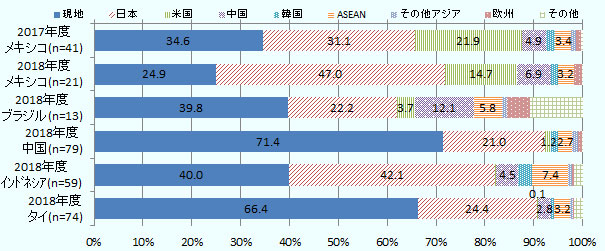

メキシコには日米欧韓のグローバルなTier1が進出済みであり、Tier1の数では他の自動車生産大国と比べて大差ない。ただし、Tier2やTier3の数が不足しており、進出日系企業の部品・原材料の現地調達は思うように進んでいない。ジェトロが毎年、世界主要国で実施している進出日系企業実態調査によると、2018年のメキシコ進出日系輸送機器・同部品製造業の現地調達比率は24.9%で、2017年(34.6%)よりも低下している。この比率は中国やタイはおろか、ブラジルやインドネシアと比べてもかなり低い。メキシコの場合、1960年代後半から導入された、輸出を条件とした保税加工プログラム(マキラドーラ)や、1994年の北米自由貿易協定(NAFTA)発効以降の自由貿易協定(FTA)ネットワーク拡充などを通じて、部品・原材料の輸入に関税面での恩典を与えてきたこともあり、他国と比べると国内に製造業の裾野が十分に育っておらず、特に地場資本の企業では、自動車産業で求められる品質管理の水準を満たす企業が少ない。そのため、一部の地場系の優良企業や日系、ドイツ系など外資系企業に受注が集中することになり、現地で調達する部品の価格は安くない。相対的に為替相場が円安の水準では、生産性の高い日本からの調達が依然として大きなポーションを占めている(図5参照)。また、鉄やプラスチック樹脂などの素材産業が弱く、自動車用に用いることができる高品質な素材が現地調達できないという課題もある。

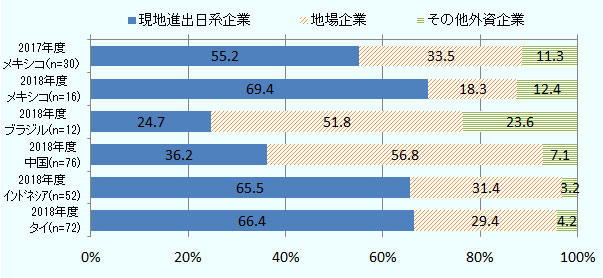

他方、現地調達全体に占める現地進出日系企業からの調達比率をみると、メキシコは進出日系企業からの調達が現地調達全体の69.4%に及んでおり、ブラジルや中国と比べるとかなり日系企業からの調達に依存していることが分かる(図6参照)。しかし、タイやインドネシアと比べるとほぼ同水準であり、両国でもメキシコと同様に日系企業に依存している状況がうかがえ、現地に進出している日系企業の数が多いことが、両国の現地調達の比率が高い要因の1つと言えるだろう。

出所:「2018年度在アジア・オセアニア進出日系企業実態調査」、「2017年,2018年度在中南米進出日系企業実態調査」

部品・原材料の現地調達先の資本国籍内訳

出所:「2018年度在アジア・オセアニア進出日系企業実態調査」、「2017年,2018年度在中南米進出日系企業実態調査」

日系Tier2、Tier3の進出余地は大きい

世界の自動車産業に関する情報ポータルサイトを運営するマークラインズの、約5万社の自動車部品サプライヤーデータベースを使って、アジアおよび中南米の自動車産業が集積する主要新興国の自動車部品企業の数を比較した(表2参照)。これをみると、メキシコは中国やインド、タイと比べると、自動車部品サプライヤーの数がまだ少ない。完成車の生産規模と自動車部品サプライヤーの数の関係をみると、メキシコは完成車の生産規模の割には、サプライヤーの数が相対的に不足している状況が垣間見える。完成車1万台当たりの部品サプライヤーの数でみると、メキシコは3.21であり、タイ(9.77)、インド(6.91)、中国(6.32)、インドネシア(5.83)の後塵(こうじん)を拝している。

特にASEAN諸国と比べると日系サプライヤーの数で大きな開きがあり、タイにはメキシコの3.3倍の日系サプライヤーが進出している。インドネシアと比べてみると、全体ではメキシコ(1,318社)の方がインドネシア(783社)よりもサプライヤーの数が多いが、日系サプライヤーの数ではインドネシア(450社)がメキシコ(322社)を上回る。

| 国名 |

完成車生産 台数(千台) |

企業数 |

部品企業数/ 完成車1万台 |

||

|---|---|---|---|---|---|

| 全体 | 日系 | 日系比率 | |||

| 中国 | 27,809 | 17,584 | 1,950 | 11.1% | 6.32 |

| インド | 5,175 | 3,574 | 285 | 8.0% | 6.91 |

| メキシコ | 4,101 | 1,318 | 322 | 24.4% | 3.21 |

| ブラジル | 2,880 | 896 | 100 | 11.2% | 3.11 |

| タイ | 2,168 | 2,118 | 1,063 | 50.2% | 9.77 |

| インドネシア | 1,344 | 783 | 450 | 57.5% | 5.83 |

| アルゼンチン | 467 | 133 | 10 | 7.5% | 2.85 |

注:完成車生産台数は2018年のデータ。企業数は2019年3月7日抽出時点。

出所:世界自動車工業会(OICA),マークラインズの自動車部品企業データベースから作成

マークラインズのデータを用いて、製造工程別のサプライヤー数をタイとメキシコで比較した(表3参照)。人件費のメリットが生きる組立工程を持つ企業の数であれば、メキシコとタイで大きな開きはないが、機械加工、プレス、鋳造、鍛造などの素形材の分野では差が大きくなる。また、熱処理、塗装、メッキなどのTier3に多い工程でも大きな開きがあり、特に日系のサプライヤーの数でタイに大きく及ばない。これらのデータを考慮すると、素形材や表面処理などの分野を中心に、日系サプライヤーの進出余地はメキシコで依然として大きいことが分かる。

| 加工工程 | タイ | メキシコ | タイ/メキシコ | |||

|---|---|---|---|---|---|---|

| 全体 | 日系 | 全体 | 日系 | 全体 | 日系 | |

| 組立 | 546 | 276 | 436 | 104 | 1.25 | 2.65 |

| 機械加工 | 483 | 261 | 261 | 74 | 1.85 | 3.53 |

| プレス | 583 | 270 | 383 | 82 | 1.52 | 3.29 |

| 鋳造 | 48 | 15 | 18 | 3 | 2.67 | 5.00 |

| 鍛造 | 60 | 31 | 20 | 7 | 3.00 | 4.43 |

| 樹脂成形 | 603 | 291 | 375 | 99 | 1.61 | 2.94 |

| 熱処理 | 117 | 75 | 76 | 15 | 1.54 | 5.00 |

| 塗装 | 106 | 58 | 73 | 14 | 1.45 | 4.14 |

| メッキ | 77 | 52 | 47 | 11 | 1.64 | 4.73 |

注:マークラインズのデータベースでは、メキシコで日系の「鋳造」企業がゼロとなっているが、製造工程に鋳造工程を持つ日系企業は少なくとも3社あるため、全体と日系の数字にそれぞれ3を加えた。

出所:マークラインズ自動車部品企業データベースなどからジェトロ作成

メキシコの自動車産業の将来に関して暗雲が漂っていた北米自由貿易協定(NAFTA)の再交渉は、カナダの合意をもって2018年9月末に終了し、2018年11月30日に米国・メキシコ・カナダ協定(USMCA)として署名された。自動車産業では特恵関税(関税0%)を享受するための条件である原産地規則が厳格化されるなど、厳しい内容にはなっているものの、NAFTAが消滅する危機は当面の間、回避された。依然として移民問題などでメキシコに対して厳しい姿勢を貫くトランプ米国大統領の存在が不安要素ではあるものの、対米関係の不透明さは以前と比べると低下している。そのような背景から2019年に入り、それまで凍結していたメキシコへの進出計画を再開した日系企業もある。

また、2018年の後半には、米国が中国製品に対して適用している通商法301条の追加関税を回避するため、2018年8月から課税が開始された追加関税第2弾(リスト2)の279品目に含まれている中国製電子部品を多く用いる自動車部品の米国からメキシコへの生産移管や、2018年9月から課税開始された第3弾(リスト3)の5,745品目に多く含まれている自動車部品の中国からメキシコへの生産移管の動きがみられ、既進出日系企業の中にはこの動きに対応するための拡張投資を迫られている企業もある。

メキシコの自動車産業の現状と対外通商政策

- 執筆者紹介

-

ジェトロ・メキシコ事務所 次長

中畑 貴雄(なかはた たかお) - 1998年、ジェトロ入構。貿易開発部(1998~2002年)、海外調査部中南米課(2002~2006年)、ジェトロ・メキシコ事務所(2006~2012年)、海外調査部米州課(2012~2018年)を経て2018年3月から現職。単著『メキシコ経済の基礎知識』、共著『FTAガイドブック2014』、共著『世界の医療機器市場』など。

閉じる

閉じる