特集:世界経済を展望するキーワードデジタル関連財:コロナ禍で貿易はプラス、半導体不足が顕著

2021年9月24日

2020年の世界貿易は、リーマン・ショック以来の落ち込みを見せたが、その中でもデジタル貿易は堅調に推移した。ジェトロでは約50カ国・地域の通関統計のデータをもとに、統計の入手ができない国・地域については、統計が入手できる国・地域の輸入額から輸出額を推計する形で算出した。計175カ国・地域をカバーした世界貿易額から、コロナ禍のデジタル関連財貿易に焦点を当てる。

デジタル財貿易、コロナ禍でプラスの伸び

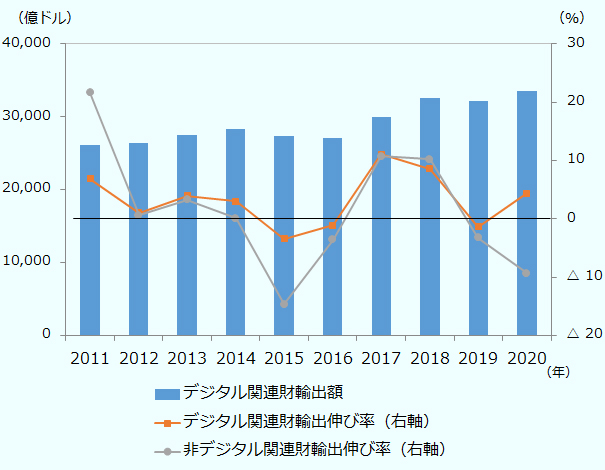

2020年のデジタル関連財貿易(ジェトロ推計、輸出ベース)(注)は統計データが取得可能な2002年以降で最高の3兆3,530億ドルとなった(図1参照)。2020年は新型コロナウイルスの影響によるデジタルシフトが各地で進み、コンピュータや半導体の需要が伸びたことが輸出額の増加に寄与した。新型コロナで経済活動が制限されるなか、大きく落ち込んだ非デジタル財貿易額(前年比9.4%減)に対し、デジタル関連財貿易額の伸びは前年比4.3%増となった。過去の伸び率をみると、2017年は10%超、2018年も10%近いプラスとなったものの、2019年はデジタル関連財の一部が米中間追加関税措置の対象になったことや、半導体関連商品の貿易が鈍化したことから、マイナスになっていた。

注:ジェトロ推計値。非デジタル関連財輸出額は世界の輸出総額からデジタル関連財輸出額を引いた金額。

出所:各国・地域貿易統計から作成

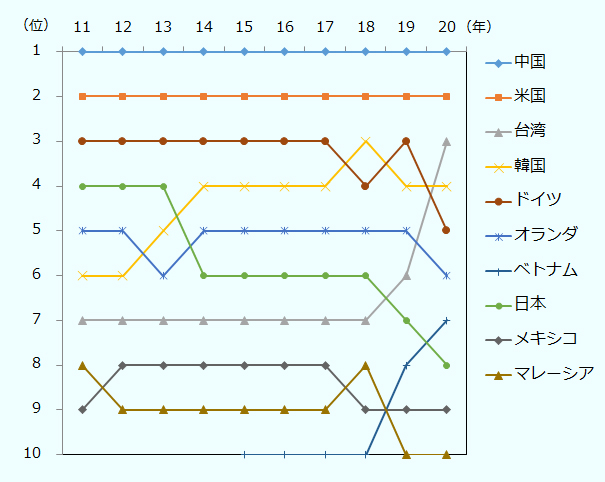

2020年のデジタル関連財輸出の拡大を牽引したのは中国だ。特に、半導体等電子部品類や計測器・計器類が大幅に増加している。過去10年のデジタル関連財輸出上位国・地域の順位をみると、中国が首位を維持していることが分かる(図2参照)。2020年の輸出額は8,618億ドルで、前年比7.6%増の伸び率になった。過去10年で中国の世界シェアは4%拡大し、全世界の4分の1を占める。そのほか、台湾とベトナムが順位を上げた。台湾は、コンピュータおよび周辺機器類や半導体等電子部品類の輸出が好調だったことから輸出額が増加し、前年の6位から3位に浮上した。米国の輸出管理規制の対象にある中国企業からの半導体の注文が大きく増え、輸出増に寄与した(詳細は後述)。ベトナムは、コンピュータ部品や集積回路の伸びが顕著であり、輸出額は1億4,446億ドルとなった。ベトナムのデジタル関連財輸出額は、2019年に世界8位、2020年には日本を抜いて7位となっている。日本の輸出は、前年比0.8%増と微増したが8位であった。日本は過去10年間で同順位が低下傾向にある。

注1:ベトナムとメキシコの2019年、2020年の順位は、推計値に基づき算出。

注2:再輸出の多い香港は対象外。シンガポールは再輸出を除いた金額を評価したためこの図には掲載していない。

注3:ベトナムの2011~2014年までの順位は、2011年:27位、2012年:17位、2013年:14位、2014年:14位。

出所:各国・地域貿易統計から作成

日本のデジタル関連財貿易は、同財のサプライチェーンの中核にある中国の影響を大きく受ける。2020年は新型コロナ感染をいち早く収束させ、生産を早期に正常化させた同国の需要に支えられ、輸出はプラス成長となった(表参照)。日本の輸出を詳細にみると、集積回路を含む半導体等電子部品類が前年比3.9%増とプラスに推移し、輸出を底支えした。そのほか、ゲーム機を含む映像機器類は8.6%増と好調であった。産業用ロボットも8.4%増となり、世界輸出に占めるシェアは33.4%と圧倒的に高くなっている。今後も5G(第5世代移動通信システム)、AI(人工知能)、IoT(モノのインターネット)などの普及・利用拡大に伴い、特に半導体需要は引き続き拡大が予測され、日本が高い競争力を有する半導体材料や半導体製造機器などへも高い需要が継続することが見込まれる。これらの製品が日本の輸出回復を牽引していくことが期待される。

| 品目 | 輸出 | CAGR | 世界貿易シェア | 輸入 | CAGR | 世界貿易シェア | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金額 | 構成比 | 伸び率 | 寄与度 | 10~20年 | 金額 | 構成比 | 伸び率 | 寄与度 | 10~20年 | |||

| コンピュータ・周辺機器類 | 10,826 | 7.7 | △ 9.6 | △ 0.8 | △ 4.7 | 1.8 | 25,597 | 20.5 | 5.2 | 1.0 | 0.8 | 4.1 |

コンピュータ・周辺機器 コンピュータ・周辺機器

|

1,585 | 1.1 | △ 6.5 | △ 0.1 | △ 4.3 | 0.4 | 19,661 | 15.7 | 13.8 | 1.9 | 3.1 | 4.7 |

コンピュータ部品 コンピュータ部品

|

1,707 | 1.2 | 13.0 | 0.1 | △ 5.5 | 1.3 | 2,427 | 1.9 | △ 23.0 | △ 0.6 | △ 6.3 | 1.8 |

| 事務用機器類 | 156 | 0.1 | 7.6 | 0.0 | △ 12.2 | 1.5 | 434 | 0.3 | △ 11.2 | △ 0.0 | △ 4.3 | 4.4 |

| 通信機器 | 3,375 | 2.4 | △ 13.9 | △ 0.4 | △ 5.3 | 0.6 | 26,655 | 21.3 | 2.7 | 0.6 | 6.4 | 4.4 |

携帯電話 携帯電話

|

144 | 0.1 | △ 32.8 | △ 0.1 | 26.1 | 0.1 | 14,971 | 12.0 | △ 3.0 | △ 0.4 | 11.4 | 5.5 |

| 半導体等電子部品類 | 38,081 | 27.1 | 3.9 | 1.0 | △ 2.5 | 4.1 | 23,358 | 18.7 | △ 0.9 | △ 0.2 | △ 0.4 | 2.2 |

電子管・半導体など 電子管・半導体など

|

9,194 | 6.5 | 3.8 | 0.2 | △ 3.6 | 7.7 | 4,594 | 3.7 | △ 9.0 | △ 0.4 | 1.6 | 3.8 |

集積回路 集積回路

|

28,887 | 20.6 | 3.9 | 0.8 | △ 2.1 | 3.6 | 18,764 | 15.0 | 1.3 | 0.2 | △ 0.8 | 2.0 |

| その他の電気・電子部品 | 26,248 | 18.7 | 0.5 | 0.1 | △ 2.1 | 5.3 | 15,179 | 12.1 | △ 2.5 | △ 0.3 | △ 1.5 | 3.0 |

| 映像機器類 | 3,896 | 2.8 | 8.6 | 0.2 | 4.9 | 3.2 | 6,221 | 5.0 | 4.7 | 0.2 | △ 3.8 | 5.1 |

| 計測器・計器類 | 23,720 | 16.9 | 0.6 | 0.1 | 1.6 | 8.8 | 11,741 | 9.4 | △ 9.5 | △ 1.0 | 2.7 | 4.3 |

| 半導体製造機器 | 23,617 | 16.8 | 4.4 | 0.7 | 1.7 | 25.7 | 4,815 | 3.8 | 29.9 | 0.9 | 8.1 | 5.0 |

| 産業用ロボット | 1,724 | 1.2 | 8.4 | 0.1 | 3.9 | 33.4 | 83 | 0.1 | △ 6.4 | △ 0.0 | 14.4 | 1.8 |

| ドローン | 2,825 | 2.0 | △ 9.0 | △ 0.2 | △ 10.6 | 3.0 | 4,447 | 3.6 | △ 9.6 | △ 0.4 | 2.2 | 4.9 |

| デジタル部品 | 89,435 | 63.7 | 1.8 | 1.1 | △ 2.1 | 4.9 | 50,239 | 40.2 | △ 3.2 | △ 1.3 | △ 1.1 | 2.6 |

| デジタル最終財 | 50,981 | 36.3 | △ 0.6 | △ 0.2 | △ 0.6 | 3.3 | 74,837 | 59.8 | 2.2 | 1.3 | 3.2 | 4.7 |

| デジタル関連財 | 140,416 | 100.0 | 0.8 | 0.8 | △ 1.6 | 4.2 | 125,076 | 100.0 | △ 0.0 | △ 0.0 | 1.2 | 3.5 |

注1:ジェトロ推計値。

注2:商品分類は世界貿易投資報告2021年版を参照。

注3:ドローンは正確にはHSコードが定められていないため、ジェトロで定義。ドローン以外の商品が含まれている可能性がある。

出所:各国・地域貿易統計から作成

一方、輸入ではコンピュータ・周辺機器が前年比13.8%増と大きく拡大した。新型コロナ感染拡大に伴い、在宅勤務が増加したこと、巣ごもり需要が増加したことなどからパソコン関連の国内市場が拡大したとみられる。デジタル部品は3.2%減とマイナスになったもののデジタル最終財の輸入は2.2%増とプラスになった。

2021年見通し、増加する半導体需要

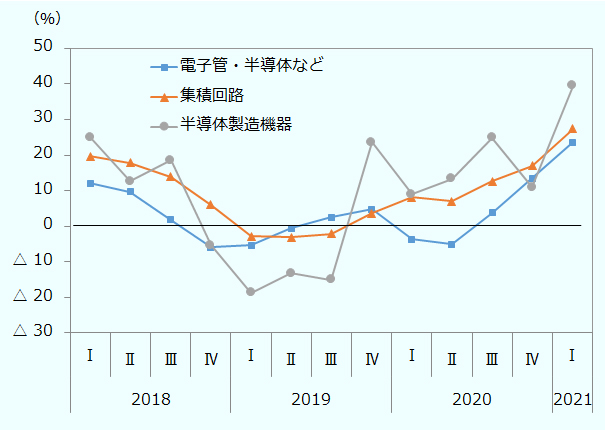

半導体市場は、2019年半ばまで需要循環が後退局面にあったが、2020年には持ち直した格好だ(図3参照)。2020年後半からは経済活動の緩やかな回復に伴い、中国、台湾、韓国など半導体等電子部品類の輸出上位5カ国・地域は、2020年の輸出額がすべてプラス成長となった。

注:データの制約上、33カ国・地域のデータを基に作成。33カ国・地域の詳細は、「世界貿易投資報告2021年版」図表Ⅰ-26参照。

出所:各国・地域貿易統計から作成

中国の2020年の半導体等電子部品類における対世界輸出は、世界貿易全体の16.6%を占め、そのほとんどがアジア向けである[参考資料:半導体等電子部品類の世界貿易マトリクス(2020年、対世界構成比)![]() (135.47KB)]。一方、輸入では世界貿易の3割分を占め、主に台湾やASEANから供給を受けている。需要が増えた背景の1つには、米国による、華為技術(ファーウェイ)および中国半導体受託生産最大手の中芯国際集成電路製造(SMIC)への輸出管理規制を強化する動きがあり、規制発動前にこれらの企業が半導体関連商品を駆け込み購入し、在庫を増やしたことなどが影響した。

(135.47KB)]。一方、輸入では世界貿易の3割分を占め、主に台湾やASEANから供給を受けている。需要が増えた背景の1つには、米国による、華為技術(ファーウェイ)および中国半導体受託生産最大手の中芯国際集成電路製造(SMIC)への輸出管理規制を強化する動きがあり、規制発動前にこれらの企業が半導体関連商品を駆け込み購入し、在庫を増やしたことなどが影響した。

台湾の半導体等電子部品類の輸出は、前年比20%以上の伸び率となった。半導体需要は、自動車用途をはじめ広範に拡大しており、加えてワクチン接種進展による経済活動の正常化への期待から、今後も需要の伸びが予測される。

世界半導体市場統計(WSTS) によると、2021年の世界の半導体市場は19.7%増と2桁成長が予測されており、市場規模は5,272億ドルになると見込まれている。その理由として、新型コロナ拡大以降、在宅で過ごす時間が増えたことによりパソコン(PC)やタブレット端末などの需要が高まったこと、さらに今後見込まれる5Gスマートフォンの普及を挙げている。これらの影響から、インターネット上のデータ通信量が飛躍的に増大し、データセンター向けなどで活況が続く、と指摘している。経済活動も回復しつつあることから、新型コロナの影響で拡大したテレワークに使用するPCの需要や、中国での自動車市場の回復などが当初予測よりも早かったことなどもあり、2021年には世界的な半導体不足に陥っている。半導体需要の拡大については、「半導体:需要急増、各国で供給能力強化を急ぐ」も参照されたい。

- 注:

- デジタル関連財は、OECD、UNCTAD、日本情報技術産業協会(JEITA)などが定義する項目に基づき、ジェトロで定義。詳細は『世界貿易投資報告2021年版』第Ⅳ章p.103脚注参照。

- 執筆者紹介

-

ジェトロ海外調査部国際経済課

伊尾木 智子(いおき ともこ) - 2014年、ジェトロ入構。対日投資部(2014~2017年)、ジェトロ・プラハ事務所(2017年~2018年)を経て現職。

閉じる

閉じる