半導体サプライチェーンの上流強化を目指す台湾

2021年6月21日

米中対立の主戦場である半導体産業。半導体生産のキープレーヤーである台湾は、米中対立を踏まえ、生産設備や材料といったサプライチェーンの上流や、次世代半導体の開発を強化し、台湾の競争力を一層高めようとしている。2020年9月に打ち出した2021年~2025年までの中期計画である「オングストローム(Å)世代半導体計画」(注1)を基に、台湾の半導体政策と現状について紹介する。

半導体受託生産の世界シェア7割占める台湾

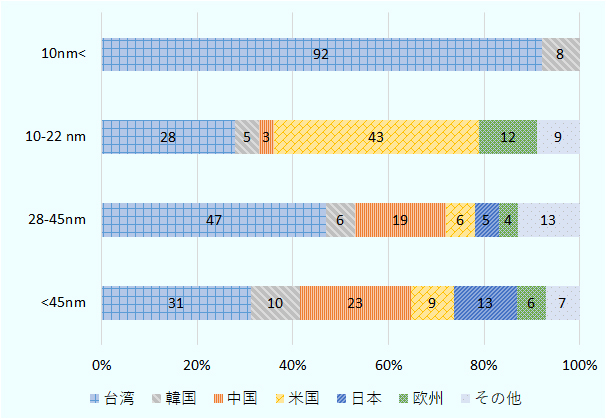

台湾企業は、半導体生産における世界のトッププレーヤーだ。台湾経済部によると、2020年時点で台湾のファウンドリー(半導体の受託生産)は世界シェアの7割を占め、世界1位の台湾積体電路製造(TSMC)だけでシェア50%を超える。特に先端ロジック半導体(注2)の生産で世界をリードしており、米国半導体工業会(SIA)によると、線幅10ナノメートル(nm、1nm=10億分の1メートル)以下の製造工場の92%が台湾、8%が韓国に立地している(図1)。

出所:SIA/BCG「Strengthening the global semiconductor supply chain in an uncertain era」

米国は、半導体の生産拠点が台湾に集中するのはサプライチェーン上のリスクが高いとして、半導体産業支援に500億ドルの拠出を決めたほか、台湾のファウンドリーの工場誘致を進めている。TSMCは、120億ドルを投資しアリゾナ州に最先端である5nmの工場を建設することを決め、2020年12月に台湾経済部が投資を許可した。2024年に生産開始予定とされる。

TSMCの創業者モリス・チャン氏は4月に台北市で行った講演で、米国の半導体補助金について、「補助金は短期的で、長期的に米国のコスト高を補うのは難しい。さらに、米国では研究開発や金融業が人気で製造業は不人気だ。また、台湾には高速鉄道があり、何千人ものエンジニアが1日で新竹、台中、台南を行き来できる。米国ではこれは不可能」と、米国の課題を指摘した。

台湾経済部は、米国での工場建設はTSMCのグローバル戦略の一環かつ顧客との関係を踏まえたもので、前向きにとらえているとのコメントを発表している。経済部によれば、TSMCの生産能力のうち、台湾での生産が90%を占めており、既に2020年には台湾の工場において5nmの半導体の量産を世界で初めて開始しているほか、2022年には3nmの量産を開始する予定であり、半導体生産における台湾の優位性に変わりはないとしている。

サプライチェーンの上流と次世代半導体の強化目指すÅ世代半導体計画

台湾企業は半導体生産では世界をリードしているが、サプライチェーン全体を見ると、上流の生産設備や材料については多くを輸入に頼っている。

台湾当局は米中対立による設備や材料に対する輸出制限を踏まえ、中長期的に台湾の半導体産業の競争力を維持するためには、上流分野も台湾での開発・生産が急務と捉えている。サプライチェーン強化の方法は、台湾企業への補助金と外資企業の誘致だ。

半導体産業に対してはこれまでも、2018年~2021年を対象期間として、科技部を主体として半導体の技術強化を目指す「半導体射月(ムーンショット)計画」(注3)を実行していたが、2021年~2025年を対象に、経済部、科技部の双方で「Å世代半導体計画」の予算を計上した。

経済部の「Å世代半導体-先端技術と産業チェーン自主発展計画![]() (3.84MB)」には37億台湾元(約148億円、1台湾元=約4円)、科技部の「Å世代半導体-未来の半導体と量子技術開発計画

(3.84MB)」には37億台湾元(約148億円、1台湾元=約4円)、科技部の「Å世代半導体-未来の半導体と量子技術開発計画![]() (2.06MB)」は19億台湾元の予算を計上し、経済部の「先端技術と産業チェーン自主発展計画」は半導体産業全体に対する政策を網羅している。この計画には、4項目〔(1)生産設備、(2)基幹材料、(3)Å世代半導体の開発、(4)人材育成〕について、技術的な要件を含めて、以下のような具体的な目標を記載している(表1)。

(2.06MB)」は19億台湾元の予算を計上し、経済部の「先端技術と産業チェーン自主発展計画」は半導体産業全体に対する政策を網羅している。この計画には、4項目〔(1)生産設備、(2)基幹材料、(3)Å世代半導体の開発、(4)人材育成〕について、技術的な要件を含めて、以下のような具体的な目標を記載している(表1)。

| 項目 | 目標 | 達成手段 |

|---|---|---|

| 半導体設備 |

|

|

| 基幹材料 |

|

|

| Å世代半導体の開発 |

|

|

|

|

|

| 人材育成 |

|

|

注1:半導体は、シリコンを中心とする単元素半導体と複数の元素を組み合わせる化合物半導体に分類される。化合物半導体はシリコン半導体に比べ、電流の流しやすさに関係するバンドギャップ(電子が存在することのできない領域)が広いことから、ワイドバンドギャップ半導体とも呼ばれる。ワイドバンドギャップ半導体は、高周波数帯に対応しやすく電力効率が高いなどの特徴がある。

注2:半導体製造の薄膜結晶成長技術の1つ。半導体の単結晶の基板上に新しく単結晶の薄膜を成長させる。

注3:高周波特性の指標で、高周波での増幅を可能にするためには、この値をできるだけ大きくする必要がある。

注4:複数のチップを垂直に重ねてパッケージングする。

注5:CPU、メモリー、センサーといった異種デバイスを一体化してパッケージングする。

注6:半導体チップの内部を垂直に貫通する電極を用いて,複数のチップを1つのパッケージ内に積層する。

出所:「Å世代半導体-先端技術と産業チェーン自主発展計画」からジェトロ作成

経済部、台湾設備メーカーのサプライチェーン参入支援

世界の半導体設備市場は、上位5位までのメーカーがシェアの86%を占める(表2)。うち、米国企業3社のシェアは約5割を占める。台湾の設備メーカーは、イオン注入装置の漢辰科技(AIBT)やウエハーハンドリング装置の家登精密(Gudeng)など約126社あるが、中小企業比率が90%超と規模が小さく、年間売上高はいずれも100億台湾元以下となっている。

| 順位 | 企業名 | 国籍 | カバー工程 | 売上高 | 市場シェア |

|---|---|---|---|---|---|

| 1 | アプライドマテリアルズ | 米国 | 前工程全領域 | 17,202 | 24.2 |

| 2 | ASML | オランダ | 露光装置 | 16,800 | 23.6 |

| 3 | 東京エレクトロン | 日本 | エッチング、成膜装置など | 11,272 | 15.8 |

| 4 | ラムリサーチ | 米国 | エッチング装置 | 10,040 | 14.1 |

| 5 | KLAテンコール | 米国 | 検査装置 | 5,806 | 8.2 |

| 上位5社計 | 61,120 | 85.9 | |||

| 世界合計 | 71,190 | — | |||

注:ASMLの売上高は1ユーロ=1.2ドルで計算。

東京エレクトロンの売上高は2019年4月~2020年3月。1円=0.01ドルで計算。

KLAテンコールの売上高は2019年7月~2020年6月。

出所:工業技術研究院産業科技国際策略発展所(ISTI)、SEMIおよび各社アニュアルレポートからジェトロ作成

経済部の計画によると、半導体生産の通常の流れは、顧客との要件すり合わせ→設計→部品の購入→製造装置組み立て→装置のテストと調整(αサイトテスト)→パッケージング→装置や製品に関する安全仕様などに関する認証(βサイトテスト)を経て量産開始となる。うち、βサイトテストは、ファウンドリーが生産ラインに当該設備を導入するかどうかのカギを握るが、テスト期間が1~3年と長いため、設備メーカーにとって資金的な負担が非常に大きい。

計画では、台湾の設備メーカーのサプライチェーン参入を支援するため、TSMC、UMCなど売上高1,000億台湾元以上、かつ世界市場シェア5%以上の国際的なファウンドリーの生産設備内で台湾の設備メーカーが行うβサイトテストに補助金を支給するとし、2021年の申請は4月30日から開始している。

外資誘致に関しては、大規模設備メーカーの研究開発やテスト拠点を誘致する。前述の主要5社は既に台湾に一部の開発研究や生産拠点を設置、台湾当局はさらにこれを後押ししたい考えだ。例えば、アプライドマテリアルズが2020年8月に台南に新たに開設した、EUV露光装置を用いたエンジニア向けトレーニングセンターのオープニングセレモニーには、経済部の王美花部長が出席し、「台湾が投資先として安全かつ安定しており、企業の事業計画を円滑に進めていける環境であることを示している」と述べた。

半導体材料の自主開発・現地生産強化

台湾は世界最大の半導体材料市場でもある。SEMIによると、2020年の世界の半導体材料市場55兆3,080億ドルのうち、台湾はシェア22.4%でトップを占める(表3)。

しかし、半導体材料についても、台湾企業が生産しているのはシリコンウエハーと一部のフォトマスクに限られ、製造設備と同様に多くを輸入に頼っている。半導体材料分野では、米国のほか日本メーカーも高いシェアを占めている。

例えば、露光工程の感光材に使用されるフォトレジストについては、富士フイルム、住友化学、信越化学、JSRといった日本メーカーが世界シェアの8割を占める(注4)。

経済部はこうした状況の原因について、先端材料の開発には長い時間がかかることや、ファウンドリー各社は既に特定の配合を供給するメーカーとの付き合いがあって「新たに国内メーカーの製品を導入する動機に欠ける」と分析している。

| 国・地域 | 2019年 | 2020年 | シェア | 伸び率 |

|---|---|---|---|---|

| 台湾 | 11,449 | 12,383 | 22.4 | 8.2 |

| 中国 | 8,717 | 9,763 | 17.7 | 12.0 |

| 韓国 | 8,885 | 9,231 | 16.7 | 3.9 |

| 日本 | 7,708 | 7,947 | 14.4 | 3.1 |

| 北米 | 5,623 | 5,590 | 10.1 | △0.6 |

| 欧州 | 3,919 | 3,634 | 6.6 | △7.3 |

| その他 | 6,415 | 6,759 | 12.2 | 5.4 |

| 合計 | 52,716 | 55,308 | — | 4.9 |

出所:SEMI

2019年7月1日、日本が韓国への半導体材料3種類(フッ化ポリイミド、レジスト、フッ化水素)の輸出に関して、包括許可から個別輸出許可に切り替えたことは、台湾当局に調達リスクについての危機意識を一層高める結果となった。

計画では具体的に、日本が輸出している材料のうち、DUVフォトレジスト、成膜前駆体、ウエハー基板材料など少なくとも4種類について、台湾メーカーが開発を進めることを奨励している。

また、米国の再輸出規制(デミニミスルール)で、米国原産品・技術が25%以上含まれている場合には、米国の許可が必要とされる。台湾の半導体企業は米国から台湾に輸入した材料・設備を台湾から中国の生産拠点に再輸出するケースが少なくない。米国の再輸出規制によって、台湾企業の大陸拠点への取引を含む中国輸出が制限されるリスクが高まっており、台湾当局は「材料の自主開発・現地生産が急務」と結論付けている。

このほか、4月15日には行政院科学技術会報室が、南部の高雄半導体材料専区の建設を推進し、2030年までに南部に外資系企業も含めた半導体材料関連企業を集積させることを表明している(2021年4月23日付ビジネス短信参照)。高雄市も積極的に誘致活動を行っており、既に高雄市に進出している企業のうち、半導体薬液貯蔵タンクのバルカー(日本)、化学大手のメルク(ドイツ)は生産設備を増強する方針を固め、半導体特殊材料大手のインテグリス(米国)も2021年中に高雄市に工場を建設する。

次世代半導体の開発が急務

製造設備、材料に加えて強化を目指すのが、次世代半導体として有力視される、ワイドバンドギャップ半導体(表1の注1)や3D積層技術・ヘテロジニアスインテグレーション(表1の注4、5)の開発だ。

背景にあるのは、電気自動車(EV)と第5・第6世代移動通信システム(5G/6G)時代の到来だ。EVや5G/6Gには、高周波数帯への対応や一層の高速通信、電力変換効率の高い半導体が必要となる。これらは、従来のシリコンデバイスでは達成不可能だが、ワイドバンドギャップ半導体では可能になるとされる。

素材として注目を集めるのが窒化ガリウム(GaN)だ。台湾も、シリコン基板上に窒化ガリウム(GaN)膜を生成する(GaN-on-Si)ワイドギャップ半導体の開発を進めるとしている。計画では、台湾メーカーのGaN半導体分野への参入を促し、6Gに必要とされる240ギガヘルツ(GHz)以上の最大発振周波数(fmax)の実現を掲げる。

台湾の半導体市場調査会社トレンドフォースは、2021年の世界のGaNデバイス市場は前年比90.6%増の6,100万ドルに拡大すると予想しており、各国でも開発競争が始まっている。特に中国ではEV普及を強力に進めていることもあり、関連するワイドギャップ半導体の自主開発を官民挙げて積極的に推進している。日本では、2019年に産学協同でGaNコンソーシアム![]() が立ち上がり、技術開発と検証が進む。

が立ち上がり、技術開発と検証が進む。

ワイドバンドギャップ半導体に加え、次世代半導体に不可欠とされるのが、異なるチップを垂直に重ねる3D積層技術と、異なるデバイスを一体化するヘテロジニアスインテグレーションだ。

半導体業界ではこれまで、微細化技術の追求によって半導体の集積率が18カ月で2倍になる「ムーアの法則」を実現してきた。現在の最先端である5nmを超える微細化に対応するには膨大な設備投資が必要になり、微細化とは異なる方向での進化を目指す3D積層技術・ヘテロジニアスインテグレーションが注目される。

2020年6月には、米インテルが3D積層技術を用いた新製品の出荷を開始した。台湾のパッケージングメーカーにはこれらの技術が欠けていることから、台湾当局は3D積層技術の開発を急ぐ方針だ。

半導体人材の育成強化、流出にも対策

TSMCの創業者モリス・チャン氏は前述の講演で台湾の半導体産業について、「優秀なエンジニア、作業員が大量におり、製造業に従事しようとする意欲も高い」と述べ、人材こそが強みと指摘した。

人材育成について台湾当局は、産学共同で半導体高度人材の発展プラットフォームの建設を通じて行うとしており、初年度は高度人材を950人以上、最終年度までに3,880人以上を育成する目標を掲げた。加えて、前述の「米中科学技術戦争下における半導体の研究開発・人材配置の展望」では、2021年第3四半期(7~9月)以降、半導体関連の人材を毎年新たに1万人増やすとして、人材育成を加速させる方針だ。

これに加えて、台湾当局は中国からの半導体人材の引き抜きに対し危機感を強めている。報道によると、台湾労働部は4月末に人材派遣会社に対して、中国本土からの求人情報を出すことを近日中に禁止するとの通達を出したとされる(「工商時報」5月1日)。通達に違反した場合は罰金を科し、特に半導体やICといったキーワードが含まれる場合は罰金額を加算するという。

行政院の蘇貞昌院長は4月15日の閣議で、「半導体産業は台湾の『護国神山』(国を守る神の山の意)であるばかりか、世界のデジタル経済の発展を支える基盤でもある。台湾の優位性をいかに維持し拡大するか、産業が必要とする人材をいかに確保するかは、政府(行政院)の先手の支援にかかっている」と述べた。競争が激しさを増す半導体産業で台湾が引き続き優位性を維持・拡大できるか、今後の動向が注目される。

- 注1:

- オングストロームとは、長さの単位で0.1ナノメートル(100億分の1メートル)を表す。半導体は微細化が進み、ナノメートルの次の世代の半導体を指す。

- 注2:

- 半導体は用途により、記憶装置のメモリー、演算処理を行うロジック、単機能や光半導体といったその他に分類される。微細化処理が必要とされるのはロジック半導体。SIAによると、2019年時点の世界の半導体用途別内訳は、ロジック半導体41%、メモリ半導体33%、その他26%。

- 注3:

- 正式名称は「AIEdge半導体製造工程とウエハー系統開発研究計画」。ムーンショット計画とは、米国の故ケネディ大統領が在任中の1961年に月へのロケット打ち上げ計画を発表したことにちなみ、「非常に困難だが実現すれば大きなインパクトのある壮大な計画」という意味で使われる。

- 注4:

- 東洋経済新報社「2021年版会社四季報」

- 執筆者紹介

-

ジェトロ海外調査部中国北アジア課

江田 真由美(えだ まゆみ) - 2005年、ジェトロ入構。海外調査部中国北アジア課、企画部企画課海外地域戦略班、イノベーション・知的財産部知的財産課を経て、2020年4月から現職。

閉じる

閉じる