アジア発スタートアップに開かれる、東証マザーズIPOへの道

2020年8月4日

東南アジアやインドでは、スタートアップ・エコシステムが成熟し、企業評価額10億ドル以上のユニコーンも数多く見られるようになった。エグジット(投資回収)の局面を迎えるアジアのスタートアップに向けて、日本でのIPO(新規株式公開)を提示する素地が整いつつある。

アジア発スタートアップのエグジットはM&Aが中心

近年、アジアのスタートアップの成長が顕著だ。同地域でのスタートアップ・エコシステム(注1)も成熟してきた。ブームの初期には、米国の経営手法を自国にカスタマイズする経営もみられた。しかし今では、そうした「タイムマシン経営」から脱却。高度な技術開発や地元のニーズに即したサービスの展開が行われている。中国やシンガポールが率いていたアジアのスタートアップブームは現在、他のASEAN諸国やインドへと拡大している。2010年ごろから世界的に広まった新興企業の起業ブームは2020年で約10年が経過し、企業はエグジットの局面を迎えた。

世界的に、エグジットはM&Aが主流だ。その一方、日本ではM&AとIPOの比率が約3:7と他国と異なる傾向を示している(図1参照)。日本では、東証マザーズが成長著しいベンチャーの上場を支援してきた。同市場では、赤字でも成長性が評価されれば上場が可能だ。また、自社を売却・譲渡したくないと考える起業家も数多いことから、東証マザーズでIPOを行うスタートアップも少なくない。日本ではこれまでに、フリーマーケットアプリを運営するメルカリ、名刺交換アプリを開発するサンサン、クラウドERP(総合基幹業務システム)を開発するフリーなど、数多くの例がある。比較的小規模なスタートアップでも、上場することで社会的信用を獲得したり、多くの投資家にアプローチしたりすることが可能となる。

注:欧州は、事業会社への売却を含む。東南アジアは、M&Aにセカンダリーセールを含む。データは、インドが2016年時点、他国・地域は2018年時点。

出所:VEC「ベンチャー白書2019」(2019年11月)、cento ventures「Southeast Asia Tech Investment in 2019」(2019年11月)、CBインサイツ「CBインサイツ」(2019年11月)からジェトロ作成

東南アジアやインドのエグジットは、9割以上がM&Aに偏っている。すなわち、IPOを行うスタートアップはわずかだ。アジアのスタートアップはシリーズB(注2)以上の段階において資金調達の選択肢が狭く、一部の大手企業に依存せざるを得ないことが課題となっている。各国のエグジット環境をみると、自国の新興企業向けの株式市場が未発達だ。この結果、IPOが可能なのは、一部のスタートアップに限られる(表参照)。

| 国名 | 環境 |

|---|---|

| シンガポール | シンガポール証券取引所(SGX)でのスタートアップのIPOは発展途上。多くのスタートアップにとって、大手企業によるM&Aや米国などでのIPOが現実的な選択肢となる。 |

| インドネシア | 国内の新興市場が未整備のため、エグジットの選択肢はM&Aが中心。国外のIPOでは、実績が少ないことや、一部のユニコーンを除いてグローバルの知名度が低いことが課題となっている。 |

| ベトナム、マレーシア、タイ、フィリピン | 国内のIPO環境が未発達。その結果、起業家や投資家にとってはM&Aが現実的な選択肢になる。特にタイでは、スタートアップと国内大手企業の距離が近いため、シリーズB以前の段階で自国企業によるM&Aを選択する流れが一般的となっている。 |

| インド | 2018年、新興企業向けに取引市場が新設された。しかし、この市場でのIPOは、厳しい利益基準などの使いづらさを指摘する関係者の声がある。このため、いまだ多くの起業家がM&Aか国外でのIPOを志向する。 |

出所:経済産業省「東南アジア・インドにおけるスタートアップ投資の現状と日本企業への提言」(2020年5月)を基にジェトロ作成

エグジットの方法は、起業家と投資家の意向が強く反映される。成功が難しいとされるスタートアップにとって、成長戦略を策定する上でエグジットの選択肢が複数存在することが望ましい。実際、アジアのスタートアップが国外、特に米国でIPOを行った事例はあるものの、ニューヨーク証券取引所(NYSE)、ナスダックへの上場はユニコーン規模のスタートアップでないと難しいとされる。

東証マザーズIPO環境の魅力と課題

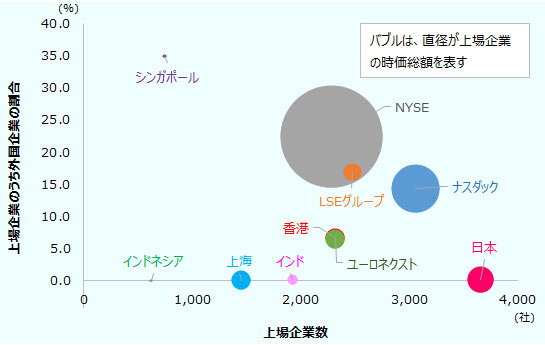

世界取引所連盟(WEF)によると、日本取引所グループの上場会社の時価総額はNYSE、ナスダックに次いで3番目に大きく、上場企業数は3,700社と最も多い(図2参照)。アジアでの他主要市場と比べて規模が大きい。時価総額ベースで、香港の約1.4倍、シンガポールの約7.7倍に当たる。一定の規模を有する取引所は、上場後も株価を維持できるだけの市場流動性があると評価できる。

出所:世界取引所連盟(WEF)資料からジェトロ作成

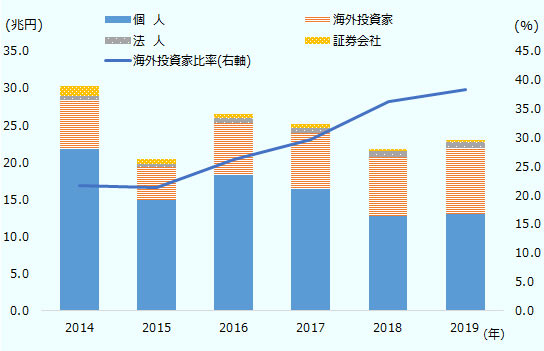

投資部門別の株式売買代金を見ると、東証マザーズは個人投資家のシェアが半分以上を占める。投資意欲の高い個人投資家が、積極的に取引していることがわかる(図3参照)。IPOを行うスタートアップは、流動性を支える投資意欲の高い投資家層にアクセスできることで、上場後も安定した資金調達が期待できる。2019年に東証に上場した94社のうち、63社がマザーズで新規に上場した。2020年に入ってからは、新型コロナの影響で4~5月のIPOは中止・延期が相次いだが、6月ごろから回復の兆しが見える。また、部門別株式売買代金を見ると、海外投資家のシェアが年々増加。2019年には4割近くまで拡大している。この要因は、(1) 2015年にコーポレートガバナンス・コードの原案が発表された結果、企業統治体制を重視する海外投資家への認知度が上がったこと、(2) 近年上場したスタートアップ銘柄が好調な初期形成を見せたこと、などにあるとみられる。

出所:日本取引所グループ資料からジェトロ作成

一方、東証に上場する外国企業はわずか4社だ(2020年7月時点)。すなわち、上場社数比率は0. 1%にとどまる。外国企業が東証に上場するには、日本語での申請書作成や、日本の個人投資家にアピールするためのIR(投資家向け広報)活動を行う必要があるため、言語面でのハードルの高さが指摘される。さらに、手続きに一定のコストと時間を要することなども、課題だ。例えば、日本の会計基準や内部統制報告制度に対応が求められる。

日本とアジアのエコシステム連携強化へ期待

アジア発スタートアップと日本の結びつきを深化させるため、東証マザーズへの上場誘致活動が行われている。例えば、東証はシンガポールに支店を設け積極的に広報活動を進める。また、日本人が起業したスタートアップ、スパイラルベンチャーズ(本社:シンガポール)は2018年12月から、IPOを行いたい東南アジアやインドのユニコーンに対し、東証マザーズでの上場を支援するサービスを開始した。(1) アジア発ベンチャー企業にとってのエグジット戦略の選択肢を増やすこと、(2) 資本市場としての日本の存在感を打ち出し、アジアと日本のスタートアップ・エコシステムを深化させること、が狙いだ。

また三菱UFJ信託銀行は、外国企業の東証上場支援の一環として、外国株JDR(Japanese Depositary Receipt)手法(注3)を用いた支援を行っている。現時点でこの手法で上場した例としては、テックポイント・インク(本社:米国、ファブレス半導体メーカー)がある。報道によると同社は、JDRを選択した理由として、外国証券口座開設の必要がなく、信用取引も期待できることを挙げた。

これからエグジットを迎えるアジアのスタートアップが東証マザーズに上場することにより、日本企業にとっても、オープンイノベーションの連携先が拡大し、競争力を強化することにつながる。このため、経済産業省は2020年5月、ジェトロなどともに「DXプラットフォーム」を立ち上げた。このプラットフォームは、日本企業との連携・提携による新事業創出を目指すものだ。オンライン上で、東南アジアやインドを中心とするアジア地域の新興国企業と企業間連携を促進している。日本とアジアのスタートアップ・エコシステムの連携が、双方にとって新たな成長のステージになることが期待される。

- 注1:

- スタートアップ・エコシステムは、事業の高い革新性、イノベーションの追求を得意とするスタートアップを継続的に生みだし、企業の新陳代謝を促進させる働きを持つ。詳細は「日本のスタートアップ・エコシステムは形成されたのか-主要国と比較した日本の強みと弱み-」参照。

- 注2:

-

スタートアップの資金調達段階は、一般的に以下のように分類される。

シード:創業前の段階

シリーズA:商品のプロトタイプを作成し、ビジネスモデルを確立する段階

シリーズB:事業が軌道に乗り始め、収益が出始める段階

シリーズC:経営が安定する段階 - 注3:

-

外国株JDRとは、信託法に基づき、日本国内で発行される受益証券発行信託の受益証券。外国有価証券が受託有価証券になるが、企業が日本籍に転換しなくても投資家にアプローチすることができる。米国の米国預託証券(ADR)、欧州や英国市場で取引されるグローバル預託証券(GDR)などの先行手法を参考に、2007年の改正信託法によって創設された(日本取引所グループ

)。

)。

- 執筆者紹介

-

ジェトロ海外調査部国際経済課

伊尾木 智子(いおき ともこ) - 2014年、ジェトロ入構。対日投資部(2014~2017年)、ジェトロ・プラハ事務所(2017年~2018年)を経て現職。

閉じる

閉じる