ZTEショックをバネに半導体の国産化を加速する中国

2018年11月7日

輸入に頼り切っていた中国半導体業界の危機感をあおるような「事件」が起きた。 米国政府は4月16日、中国通信機器大手の中興通訊(ZTE)に対し、イランと北朝鮮に対する禁輸措置に違反したなどを理由として、米国企業との取引を禁ずる制裁措置を発動した。それから1カ月足らずの5月9日、ZTEは基幹部品の集積回路(IC)チップが購入できなくなったため、主要事業活動を全て停止したと明らかにした。同社は7月14日、10億ドルの罰金支払いと経営陣の刷新などを条件に、経営活動の再開を果たしたが、既存契約の不履行で被った巨額な損失や株価の暴落よりも深刻なのは、中国ハイテク企業としてのZTEでさえ、海外に頼らざるを得ない半導体サプライチェーンのもろさが浮き彫りとなった。

半導体には中核製品であるICのほか、発光ダイオード(LED)、トランジスタ、オプトエレクトロニクス、センサーなども含まれている。携帯情報端末から家電製品、自動車、ロボットに至るまであらゆる機器に使われているが、中国は長らく日米欧からの輸入に依存してきた。国際半導体製造装置材料協会(SEMI)によると、中国の2017年の半導体消費額は1,315億ドルで世界シェアの32.0%だったが、ICチップの自給率はわずか14.0%にとどまっている。

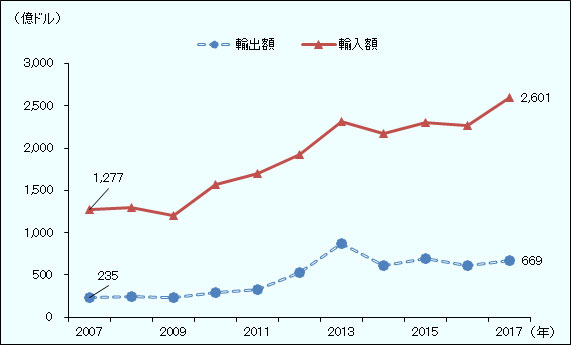

中国海関総署(税関)の発表によると、2017年の中国のIC輸入額は前年比14.6%増の2,601億ドルに達し、5年連続で2,000億ドルを超えた(図参照)。輸出を差し引いた純輸入額も2007年の1,042億ドルから1,933億ドルに拡大した。ちなみに、2017年に米国を抜いて世界最大の石油輸入国となった中国の石油の輸入額は、前年比39.1%増の1,623億ドルと大幅に増えたが、なお、IC輸入額の7割に満たない水準だ。

- 出所:

- 中国海関総署の発表を基にジェトロ作成

2017年のZTEのPCT出願件数は世界2位

ZTEは1985年に設立された、広東省深セン市に本部を置く情報機器メーカーだ。同社は1997 年に深セン、2004 年に香港の証券取引所にそれぞれ上場し、豊富な資金とコストパフォーマンスの高い製品を武器に、海外進出を果たした。2017年には通信機器で世界4位、携帯電話で世界9位のグローバルメーカーに成長し、世界160余りの国・地域で事業を展開している。

ZTEは設立当初から、研究開発(R&D)を積極的に実施している。同社は中国のほか、米国、カナダ、スウェーデンなどにもR&D拠点を設け、約3万人の技術者を抱えている。世界知的所有権機関(WIPO)によると、特許協力条約(PCT)に基づく特許の企業別国際出願件数では、ZTEは2017年まで8年連続で3位以内にランクインしている(表参照)。

| 企業名 | 本拠地 | 2015年 | 2016年 | 2017年 | |||

|---|---|---|---|---|---|---|---|

| 順位 | 件数 | 順位 | 件数 | 順位 | 件数 | ||

| 華為技術 | 中国 | 1 | 3,898 | 2 | 3,692 | 1 | 4,024 |

| 中興通訊(ZTE) | 中国 | 3 | 2,155 | 1 | 4,123 | 2 | 2,965 |

| インテル | 米国 | 12 | 1,250 | 7 | 1,692 | 3 | 2,637 |

| 三菱電機 | 日本 | 5 | 1,593 | 4 | 2,053 | 4 | 2,521 |

| クアルコム | 米国 | 2 | 2,442 | 3 | 2,466 | 5 | 2,163 |

| LG電子 | 韓国 | 7 | 1,457 | 5 | 1,888 | 6 | 1,945 |

| 京東方科技集団(BOE) | 中国 | 14 | 1,227 | 8 | 1,673 | 7 | 1,818 |

| サムソン電子 | 韓国 | 4 | 1,683 | 9 | 1,672 | 8 | 1,757 |

| ソニー | 日本 | 8 | 1,381 | 10 | 1,665 | 9 | 1,735 |

| エリクソン | スウェーデン | 6 | 1,481 | 11 | 1,608 | 10 | 1,564 |

- 出所:

- 世界知的財産権機関(WIPO)の発表を基にジェトロ作成

一方でZTEは、コア部品に当たるICチップやマイクロプロセッサ、フラッシュメモリなどを内製化できず、主に米国企業から調達している。国際通信社ロイターの報道によると、2017年にZTEは米国企業211社から計23億ドルの資材や部品を購入した。このうち、大手半導体企業のクアルコム、ブロードコム、インテル、テキサス・インスツルメンツ(TI)、ザイリンクスなど7社からの購入額はいずれも1億ドルを超えた。

中国は官民で半導体の国産化を推進

中国政府は半導体の国産化を進めるため、2014年6月に「国家IC産業発展推進ガイドライン」を公布した。同ガイドラインでは、2020年までにIC産業の売上高の伸び率を年平均20%以上とする目標を設定した。また、2015年5月に公表した「中国製造2025」でも、重点的に育成するハイテク製造業10分野の中で、最初に取り上げられたのは、半導体や通信機器などを含む次世代情報技術産業だった。

中国は、国内半導体企業への投資や世界に通用する半導体企業を育成するため、2014年9月に国家IC投資産業ファンドを立ち上げた。ファンドの株主は、出資比率36.5%の財政部を筆頭に、政策性銀行である国家開発銀行傘下の国開金融、たばこ専売の中国煙草、中国移動通信集団(チャイナモバイル)などの大手国有企業で構成されている。1期目の募集額は1,387億元(約2兆2,192億円、1元=約16円)で、2018年3月末時点で計52社に投資している。持ち株比率5%以上の上場企業が12社に達し、ファウンドリ(実際に半導体デバイスを生産する工場)の中国最大手である中芯国際(SMIC、持ち株比率15%)、ZTEのICチップ開発子会社の中興微電子(24%)などの有力企業が含まれる。一方、ファンドの2期目の募集は既に2018年4月から開始しており、募集総額は1期目を上回る約1,500~2,000億元で、革新的な技術で先進国の障壁を突破する志向を有する企業を優先する予定とされている。

政府主導で半導体製造工場の増設が着々と進められているほか、ZTEショックで供給に対する懸念が強まり、自力で半導体を開発する異業種からの参入も増えている。格力電器や長虹電器、TCL集団、康佳集団(コンカ)などの家電メーカーから、スマートフォン(以下、スマホ)メーカーの小米科技、IT大手のアリババや百度(バイドゥ)まで、特にコア部品のICチップを自前で開発することを相次いで表明している。なお、米国市場からの撤退を余儀なくされた華為技術(ファーウェイ)は、半導体の内製化の緊迫感が何よりも高い。

ZTEと同業のファーウェイは10月10日、データセンターやスマート端末用2種類の人工知能(AI)チップ開発に成功したと発表した。チップ開発はこれまで自社ブランドのスマホ向けだけだったが、高性能チップの種類を増やすことで、米国依存からの脱却を急ぐ。同社の2017年のICチップの販売高は全製品の9%を占め、2016年比で35%増と急伸した。

ファーウェイの高性能チップ開発に伴い、米半導体大手のエヌビディア(NVIDIA)やクアルコム、インテルなどが大顧客を失う可能性が高い。皮肉なことに、米国はコア部品の供給規制措置で自らライバルをつくってしまった。

半導体は「産業のコメ」と言われ、スマホの高機能化に加え、モノのインターネット(IoT)や人工知能、次世代通信規格(5G)、自動運転などの次世代技術の登場により、さらなる需要増が見込まれている。2025年に向けて製造強国入りを目指す中国では、ZTEショックをバネに海外調達リスクを強く認識し、半導体の国産化の推進に一段と拍車が掛かる見通しだ。

- 執筆者紹介

-

ジェトロ・上海事務所

劉 元森(りゅう げんしん) - 2003年、ジェトロ・上海事務所入所、現在に至る。

閉じる

閉じる