ジェトロ世界貿易投資報告 2025年版

第Ⅰ章 世界と日本の経済・貿易

第3節 日本の経済・貿易の現状 第2項 日本の財貿易

2024年の輸出入は鈍い動き続く

2024年の日本の貿易(通関ベース)は輸出が前年比1.4%減の7,090億ドル、輸入が5.4%減の7,460億ドルとなった(図表Ⅰ-38)。輸出は3年連続、輸入は2年連続で減少した。2023年と同様に輸入の減少幅が大きく、貿易収支の赤字幅は371億ドルと前年(698億ドル)からほぼ半減した。

| 項目 | 2022年 | 2023年 | 2024年 |

2025年 1~5月 |

|---|---|---|---|---|

| 輸出総額 | 751,540 | 719,086 | 708,964 | 293,752 |

| (変化率) | △ 0.9 | △ 4.3 | △ 1.4 | 4.1 |

| 輸入総額 | 905,383 | 788,896 | 746,023 | 309,035 |

| (変化率) | 16.9 | △ 12.9 | △ 5.4 | 0.8 |

| 貿易収支 | △ 153,843 | △ 69,810 | △ 37,059 | △ 15,283 |

| (前年《同期》差) | △ 137,994 | 84,033 | 32,751 | 9,030 |

| 輸出数量指数 | 110.0 | 105.7 | 102.9 | 100.1 |

| (変化率) | △ 0.6 | △ 3.9 | △ 2.6 | 0.5 |

| 輸入数量指数 | 104.4 | 99.3 | 96.8 | 98.0 |

| (変化率) | △ 0.4 | △ 4.9 | △ 2.5 | 2.9 |

| 原油輸入価格 | 102.7 | 86.7 | 84.0 | 78.2 |

| (ドル/バレル、変化率) | 48.5 | △ 15.6 | △ 3.1 | △ 8.5 |

| 為替レート(円/ドル) | 131.4 | 140.5 | 151.5 | 149.4 |

| (期中平均、変化率) | △ 16.4 | △ 6.5 | △ 7.3 | 0.0 |

- 注:

-

- 円建て公表値をジェトロがドル換算。

- 数量指数は2020年基準。

- 為替レートはインターバンク・レートの中心値の期中平均。

- 伸び率は前年同期比。

- 2025年累計の輸入は速報値含む。

- 出所:

- 「貿易統計」(財務省)、「外国為替相場」(日本銀行)から作成

2024年の為替水準は円安基調で推移したこともあり、貿易額はドルベースと円ベースで増減が異なった。円ベースでは輸出額、輸入額とも前年から増加、輸出は6.2%増の107兆879億円、輸入は2.0%増の112兆5,591億円となった。輸出は過去最高額を更新、輸入は2022年(118兆5,032億円)に次ぐ過去2番目となり、貿易赤字幅は5兆4,712億円と前年の赤字幅から約4割縮小した。

2024年の円の対ドルレートは1ドル当たり151.5円(年平均)と、前年(140.5円)から7.3%下落した。年平均の対ドルレートが150円超となるのは1986年(168.5円)以来、38年ぶりである。為替の動きを月次でみると、2021年3月に前年同月比で下落に転じて以降、2024年末までほぼ前年同月比下落が続いた。2025年は3月に前年同期比プラスに転じ、6月まで上昇、足元で円安が落ち着く兆しもみられる。

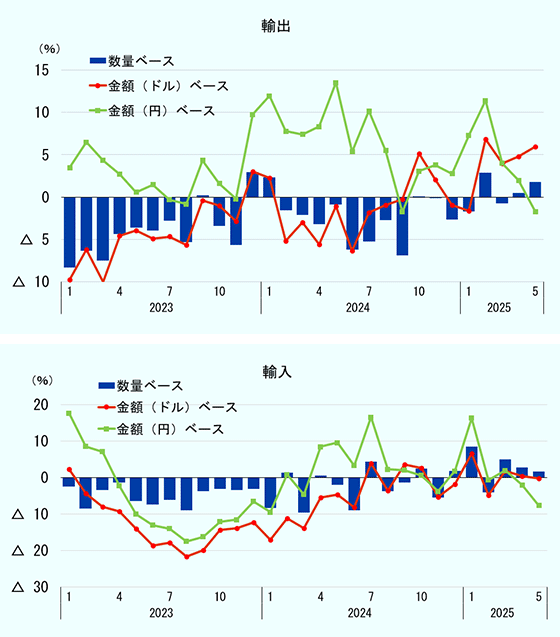

歴史的な円安局面の中、輸出へのプラス効果が期待されたものの、2024年の輸出数量指数は前年比で2.6%のマイナスと、3年連続で前年割れとなった。しかし月次で輸出数量の動きをみると、2024年年末から2025年にかけて減少幅は弱まった。2025年1~5月の輸出数量指数は前年同期をやや上回り、下げ止まりの動きがみられる(図表Ⅰ-39)。内閣府は「月例経済報告」において、輸出が伸び悩んでいるとして2024年は1月、7月と2度にわたり、輸出の先行きに対する判断を下方修正し、7月以降は「おおむね横ばいとなっている」としていた。しかし2025年2月には、アジア向けの半導体製造装置や工作機械の輸出が増えていることから、「このところ持ち直しの動きがみられる」へと上方修正した。輸出判断の引き上げは、半導体の供給制約が解消に向かった2023年8月以来、1年6カ月ぶりのことである。

- 注:

-

- 円建て公表値をジェトロがドル換算。

- 数量ベースの変化率は2020年基準の数量指数から算出。

- 出所:

- 「貿易統計」(財務省)から作成

一方、輸入数量指数も前年比でマイナス2.5%と3年連続で前年水準を下回った。月次で輸入数量の動きをみると、2023年は年間を通じて前年同月比でマイナスが続いたが、2024年は後半にかけてプラスマイナスが入り混じり、変動が大きかった。「月例経済報告」においても、2024年中は輸入の先行きに対する判断が揺れ動いた。まず2024年3月、工場の生産一時停止に伴う自動車部品の輸入減少や、紅海における船舶攻撃の影響で欧州からの輸入が減少したことなどから輸入の先行き判断を下方修正した。その後、自動車部品の輸入回復、パソコンや携帯電話の輸入が増加したことなどから、5月、11月と2度にわたり上方修正した。2025年に入ると、携帯電話の輸入増加も落ち着いたことなどから、2月に判断引き下げに転じたものの、5月は自動車生産に関連した部品類などの輸入が伸び、再び上方修正するなど、輸入の先行きに対する判断は、短期間での変動が大きかった。

2年連続で米国が最大の輸出先、インドが躍進

2024年の輸出を主要国・地域別に見ると、米国向けは1,409億ドル(前年比2.2%減)、輸出総額の約2割を占め、引き続き最大の輸出相手国であった(図表Ⅰ-40)。米国経済は個人消費、設備投資ともに堅調に推移し、米国向け輸出も底堅かった。輸出の3割弱を占める乗用車は前年から3.5%減となったが、ハイブリッド車、プラグインハイブリッド車、バッテリー式電気自動車(BEV)などの環境対応車は増加した。なお輸出台数ベースでは、米国向けは約135万台(8.2%減)、このうち環境対応車は約42万台、18.7%増となった。

| 国・地域 | 2024年 | 2025年1~5月 | ||||

|---|---|---|---|---|---|---|

| 金額 | 前年比 | 寄与度 | 金額 | 前年比 | 寄与度 | |

| 米国 | 140,948 | △ 2.2 | △ 0.5 | 57,145 | 1.1 | 0.2 |

| EU | 66,044 | △ 10.8 | △ 1.1 | 26,197 | △ 5.3 | △ 0.5 |

| 中国 | 124,820 | △ 1.3 | △ 0.2 | 49,224 | △ 1.7 | △ 0.3 |

| ASEAN | 101,653 | △ 3.3 | △ 0.5 | 42,614 | 5.8 | 0.8 |

タイ タイ

|

26,648 | △ 9.4 | △ 0.4 | 11,181 | 3.7 | 0.1 |

シンガポール シンガポール

|

19,871 | 5.4 | 0.1 | 8,466 | 13.8 | 0.4 |

ベトナム ベトナム

|

17,116 | △ 0.4 | △ 0.0 | 7,270 | 5.8 | 0.1 |

インドネシア インドネシア

|

13,013 | △ 10.0 | △ 0.2 | 5,368 | 10.0 | 0.2 |

マレーシア マレーシア

|

13,960 | △ 0.1 | 0.0 | 5,523 | △ 6.9 | △ 0.1 |

| インド | 17,258 | 8.1 | 0.2 | 7,824 | 14.1 | 0.3 |

| 総輸出 | 708,964 | △ 1.4 | △ 1.4 | 293,752 | 4.1 | 4.1 |

- 注:

- 円建て公表値をジェトロがドル換算。

- 出所:

- 「貿易統計」(財務省)から作成

2024年の米国の新車販売台数は前年から2.7%増加の1,600万台超と、新型コロナウイルス禍以降では最多となった。特にハイブリッド車は前年から36.0%増加、新車販売に占めるシェアは前年の7.6%から10.0%に伸長した注1 。また米国における日系メーカーの自動車生産台数が前年比増を示す中注2 、自動車部品の輸出も増加した。

EU向けは660億ドル、10.8%減となった。欧州主要国では、オランダ(115億ドル、14.3%減)、ドイツ(174億ドル、10.1%減)、英国(113億ドル、6.4%減)など、軒並み前年割れとなった。落ち込みが大きかったのは乗用車(14.4%減)であったが、環境対応車のうちハイブリッド車は前年比で増加、ポーランドやスペイン向けなどが伸長した。欧州自動車工業会(ACEA)によれば、2024年のEUの新車登録台数は、前年比0.8%増の約1,063万台と微増にとどまった注3 。ドイツ、フランス、イタリアなどの主要市場が前年水準を下回った半面、スペイン、ポーランドでは登録台数が前年から増加した。

アジアでは中国向けが1,248億ドル(1.3%減)と、2年連続で減少となり、米国に次ぐ輸出相手国2位となった。伸び悩んだのは、半導体等電子部品などの電気機器や乗用車などである。世界最大の自動車市場である中国では、2024年の自動車販売台数は約3,144万台(前年比4.5%増)と過去最多を更新した注4 。拡大を牽引したのはBEVなど新エネルギー車(NEV)で、販売台数に占めるシェアは2024年に約4割と、前年(約3割)から拡大した。成長著しいNEV市場では中国ブランドが急成長し、日系メーカーは苦戦を強いられている。一方、半導体製造機器は前年比33.0%増と大幅に増加し、対中輸出の約1割を占めるに至った。日本は2023年7月から主に先端半導体の製造装置に対して輸出管理規則を導入しており、今般の中国向け半導体製造機器の輸出増加は、規制対象とならない製造機器が増加したものとみられる。このほか、食料品は42.9%減と大幅に減少した。2023年8月のALPS処理水注5 の海洋放出に伴い、中国は日本産水産物の輸入の停止措置を実施した。同措置により中国向け魚介類の輸出はほぼ全減した。同措置の解除に向け、日中間で協議を進め、2025年6月末に、中国側は日本からの水産物輸入を一部再開した注6。

ASEAN向けは1,017億ドルと、前年から3.3%減少した。タイ(266億ドル、9.4%減)、ベトナム(171億ドル、0.4%減)、マレーシア(140億ドル、0.1%減)、インドネシア(130億ドル、10.0%減)と軒並み減少した半面、シンガポール(199億ドル、5.4%増)は増加した。タイ向け輸出は3年連続で縮小した。2024年のタイの経済成長率は2.5%と前年(2.0%)からやや回復した。成長を牽引したのは運輸や観光関連産業など非製造業で、製造業は0.5%減と前年に続きマイナス成長だった。主要輸出商品である鉄鋼(13.3%減)、化学品(12.1%減)が前年に続いてマイナスとなったほか、自動車部品(22.8%減)もマイナスに転じた。日系自動車メーカーの集積地でもあるタイの2024年の自動車生産台数は約147万台で、前年から19.9%減と大幅に減少したことが響いた注7。

ベトナム向け輸出も3年連続の縮小となったが、下げ幅は小幅にとどまった。2024年のベトナムの経済成長率は7.09%と、政府目標(6.5~7.0%)を達成した。前年に伸び悩んだ化学品(4.3%増)、鉄鋼(15.4%増)がプラスに転じた一方、前年に堅調だった集積回路などの電子部品類は15.3%減となり、全体では微減となった。

アジア向け輸出では、中国、ASEANで動きの鈍さがみられる一方で、インド向け輸出は新型コロナ禍の輸出落ち込み以降、4年連続で拡大が続いている。輸出増加に伴い、日本の輸出相手国としての順位も上がり、2019年の15位から2023年は11位、2024年は9位と、ベトナム(10位)を上回った。主要商品の化学品(2024年の輸出シェア:26.1%)、鉄鋼(同12.5%)のほか、自動車部品(同5.8%)など、インド政府が製造業強化を目的に進めている「メーク・イン・インディア」政策に対応する、中間財の要素を持つ商品が伸びている(図表Ⅰ-41)。機械機器類では、工作機械や電気・電子部品類、計測器や医用電子機器類なども増加に貢献した。

- 出所:

- 「Global Trade Atlas」(S&P Global)から作成

米国からの輸入は高水準、中国は2年連続で減少

輸入では、米国からの輸入額が839億ドル、1.6%増と2年ぶりに増加、2022年の過去最高額に続く輸入額となった(図表Ⅰ-42)。一般機械(17.9%増)では発電用のタービン類が好調に伸びた。輸送機器では、納入が遅延していた大型旅客機の受領などにより15.6%増加した。また、前年に急減したトウモロコシなどの穀物は15.3%増となった。飼料用にも利用されるトウモロコシは近年、価格競争力を持つブラジル産などへのシフトが進んでいる。トウモロコシの輸入額に占める米国のシェアは2023年に47.7%と、過半を割り込んだが、2024年はブラジルが不作となったことなどを背景に、米国からの輸入が回復、輸入に占める米国のシェアは76.9%に急回復した。他方、主要な輸入商品の1つである鉱物性燃料等は2.2%減となった。資源価格は総じて下落傾向に一定の歯止めがかかり、液化天然ガス(LNG)や原油など、輸入数量が前年比プラスとなった品目では輸入額は増加したものの、石炭は価格の下落幅が大きく、大幅減少(20.2%減)となった。

| 国・地域 | 2024年 | 2025年1~5月 | ||||

|---|---|---|---|---|---|---|

| 金額 | 前年比 | 寄与度 | 金額 | 前年比 | 寄与度 | |

| 米国 | 83,884 | 1.6 | 0.2 | 34,176 | △ 6.0 | △ 0.7 |

| EU | 78,614 | △ 3.7 | △ 0.4 | 34,227 | 10.4 | 1.1 |

| 中国 | 167,810 | △ 3.7 | △ 0.8 | 71,579 | 6.5 | 1.4 |

| ASEAN | 116,946 | △ 3.3 | △ 0.5 | 48,394 | 1.3 | 0.2 |

ベトナム ベトナム

|

26,857 | 3.9 | 0.1 | 12,150 | 13.8 | 0.5 |

タイ タイ

|

24,773 | △ 3.9 | △ 0.1 | 10,304 | 1.7 | 0.1 |

インドネシア インドネシア

|

23,452 | △ 4.3 | △ 0.1 | 7,869 | △ 18.5 | △ 0.6 |

マレーシア マレーシア

|

19,133 | △ 5.5 | △ 0.1 | 8,258 | 1.2 | 0.0 |

| オーストラリア | 53,132 | △ 18.7 | △ 1.6 | 19,167 | △ 14.9 | △ 1.1 |

| 中東 | 86,008 | △ 9.6 | △ 1.2 | 34,245 | △ 8.2 | △ 1.0 |

| 総輸入 | 746,023 | △ 5.4 | △ 5.4 | 309,035 | 0.8 | 0.8 |

- 注:

- 円建て公表値をジェトロがドル換算。

- 出所:

- 「貿易統計」(財務省)から作成

EUからの輸入は786億ドル(3.7%減)となり、主要相手国では、ドイツ(214億ドル、5.2%減)、イタリア(122億ドル、0.9%減)、フランス(111億ドル、3.8%増)となった。最大の輸入相手国のドイツでは、主力輸入商品は医薬品・医療用品と自動車で、それぞれ輸入額の約2割を占める。2024年は、医薬品は前年比プラスとなったが、自動車が伸び悩んだ。それぞれ輸入の約1割を占める一般機械、精密機器も前年水準を下回った。

イタリアからの輸入では、主力商品の1つである自動車が前年比マイナスとなったが、鞄などの皮革製品が前年に続いて好調に伸びたほか、近年は急減が続いていたタバコ類がやや上向いたことから、全体では微減にとどまった。

フランスからの輸入では、2024年は紅海情勢の悪化による物流ルートの混乱などの影響を受け、ワインなど食料品が前年比マイナスとなった一方、大型航空機の引き渡しが続いたため輸送機器は大幅増加した。またイタリアと同じく皮革製品が好調に伸びたことから、フランスからの輸入額は2年連続で増加した。

中国からの輸入は1,678億ドル、3.7%減と前年に続いて減少した。対中輸入の約3割を占める電気機器では、集積回路をはじめとする半導体等電子部品類や映像機器類などが伸び悩んだ。また化学品では、バッテリーなどに利用されるリチウム類で、価格が下落傾向にあることが響いて無機化学品が急減した。有機化学品も伸び悩み、化学品全体ではマイナスとなった。このほか、繊維・同製品、鉄鋼も前年割れが続いた。他方、一般機械では、ノートパソコンなどコンピューター・周辺機器が前年比プラスとなったほか、猛暑の影響により家庭用エアコン類もプラスとなった。

ASEANからの輸入は3.3%減の1,169億ドルと、新型コロナ禍以降、1,000億ドル台を維持している。資源価格下落に落ち着きがみられたことから、インドネシア(235億ドル、4.3%減)、マレーシア(191億ドル、5.5%減)などの資源国からの輸入は、前年より縮小のペースが減速し、ASEAN全体からの輸入縮小も緩やかとなった。

インドネシアからは2022年以降、ロシア産石炭の主要な代替輸入先として石炭輸入が急増し、最大の輸入商品となっている。インドネシアからの石炭輸入は、数量は前年比プラスが続く一方、価格は下落傾向にあり、輸入額は前年に続き、2024年も27.8%減と大幅に減少、インドネシアからの輸入の下押し要因となった。また、マレーシアも主要輸入商品であるLNGが、輸入数量は前年並みを維持したものの輸入価格は下落が続き、マレーシアからの輸入を押し下げた。他方、コンピューター・周辺機器類などが伸長して一般機械は前年比プラスとなり、マレーシアからの輸入を下支えした。

タイからの輸入は、248億ドル、3.9%減となった。コンピューター類など一般機械、半導体等電子部品類などの電気機器、化学工業品など化学品も振るわなかった。なお、以前より在タイ日系メーカーによる現地生産の乗用車が輸入されているが、2024年は新型モデルの投入により乗用車の輸入が増加するなど、上向きの動きもみられた。

ベトナムからの輸入は269億ドル、3.9%増と2年ぶりに増加、過去最高額を更新した。引き続きASEAN最大の輸入相手国となり、日本の輸入相手国としても8位を維持した。輸入の3割弱を占める電気機器では、スマートフォンが伸長したほか、約2割を占める繊維・同製品は縫製品の輸入が増加した。また、前年は伸び悩んだ化学品や鉄鋼が復調したこともプラス要因となった。

半導体製造機器の輸出が大幅増加

2024年の輸出を商品別にみると、主力商品である自動車(商用車含む)は1,179億ドル、3.4%減となったものの、前年に続いて1,000億ドル超を記録した(図表Ⅰ-43)。自動車輸出を下支えしたのは、世界各地で導入が進む環境対応車(ハイブリッド車、プラグインハイブリッド車、BEV)である。2024年はハイブリッド車が伸び、環境対応車の輸出は7.8%増と堅調に推移した。日本の自動車輸出に占める環境対応車の比率も35.8%と前年(32.1%)から拡大、プレゼンスを高めた。

| 品目 | 2024年 |

2025年 1~5月 |

||||

|---|---|---|---|---|---|---|

| 計 | 前年比 | 寄与度 | 計 | 前年比 | 寄与度 | |

| 総輸出 | 708,964 | △ 1.4 | △ 1.4 | 293,752 | 4.1 | 4.1 |

一般機械 一般機械

|

125,627 | △ 3.2 | △ 0.6 | 53,338 | 5.8 | 1.0 |

鉱山・建設機械 鉱山・建設機械

|

11,665 | △ 16.5 | △ 0.3 | 4,601 | △ 10.0 | △ 0.2 |

半導体製造機器 半導体製造機器

|

29,687 | 17.8 | 0.6 | 12,681 | 9.0 | 0.4 |

電気機器 電気機器

|

101,027 | △ 0.7 | △ 0.1 | 41,089 | 4.4 | 0.6 |

半導体等電子部品類 半導体等電子部品類

|

40,114 | 3.0 | 0.2 | 16,424 | 5.8 | 0.3 |

輸送機器 輸送機器

|

162,998 | △ 3.6 | △ 0.9 | 66,754 | 3.6 | 0.8 |

自動車 自動車

|

117,925 | △ 3.4 | △ 0.6 | 48,139 | 4.8 | 0.8 |

自動車部品(エンジン除く) 自動車部品(エンジン除く)

|

26,264 | △ 4.7 | △ 0.2 | 10,095 | △ 4.4 | △ 0.2 |

精密機器 精密機器

|

36,803 | △ 0.1 | △ 0.0 | 14,930 | 4.5 | 0.2 |

化学品 化学品

|

94,833 | △ 0.1 | △ 0.0 | 40,529 | 5.6 | 0.8 |

鉄鋼 鉄鋼

|

36,514 | △ 9.0 | △ 0.5 | 14,297 | △ 6.6 | △ 0.4 |

食料品 食料品

|

7,848 | △ 3.3 | △ 0.0 | 3,574 | 20.7 | 0.2 |

- 注:

- 円建て公表値をジェトロがドル換算。

- 出所:

- 「Global Trade Atlas」(S&P Global)から作成

自動車と並ぶ主力輸出商品である半導体製造機器は、17.8%増の297億ドルとなり、2021年、2022年の300億ドル台に迫る水準となった。増加を牽引したのは、最大の輸出相手国である中国で、前年から33.0%増と大幅に増加し、2024年の半導体製造機器輸出に占めるシェアは5割近くに達した。中国向け輸出急増の背景には、経済安全保障への取り組み強化に伴い、米国を中心に半導体製造装置の対中輸出規制が厳しくなる中、中国側が今後の規制強化に備え、規制対象外の製造装置を含め、導入を前倒ししているためと推察される。その他の上位輸出先では、台湾(15.6%増)、韓国(12.1%増)、米国(0.9%減)、シンガポール(27.8%増)など、おおむね前年から増加した。なお、その他の一般機械では、タービン類など前年比プラスの品目もあったものの、鉱山・建設機械や工作機械、エンジン類などが伸び悩み、一般機械全体では前年比マイナスとなった。

電気機器では、半導体等電子部品類が401億ドル、3.0%増となった。輸出の約2割を占める中国向けは前年比マイナスとなったが、同じく約2割を占める台湾(18.5%増)が増加、香港(28.7%増)、韓国(6.1%増)なども伸長した。一方、近年、好調が続いていたベトナム向けは15.3%減と、一服感が見られた。

その他の商品では、化学品が948億ドル、0.1%減と前年並みとなった。素材関連が多くを占める化学品では、米国やASEAN向けは振るわなかった。このほかの素材関連では、鉄鋼が365億ドル、9.0%減となった。鉄鋼の輸出額が400億ドルを割り込むのは、2020年以来、4年ぶりのことである。鋼材需要の低迷などの影響もあり、鉄鋼の輸出価格は下落傾向が続いている。日本鉄鋼連盟によれば、2024年の鉄鋼輸出量は前年から3.0%減少した注8 。最大の輸出先である韓国が15.1%減、タイ(8.4%減)、中国(6.2%減)、インドネシア(4.3%減)と上位陣が振るわなかった。他方、輸出先として台頭したのはベトナム(15.9%増)、インド(77.2%増)である。インドは前年に続く大幅増加で、鉄鋼輸出量に占めるシェアは前年の3.6%から2024年は6.6%に上昇した。

食料品は78億ドルで、3.3%減少した。前年の最大の輸出相手国であった中国が、ALPS処理水の海洋放出に伴い日本産水産物の輸入を停止した影響で、中国向けは42.9%減と急減し、2024年は食料品輸出先として5位に後退した。中国向けが縮小する一方で、米国(9.4%増)や台湾(4.0%増)、ベトナム(16.2%増)、韓国(13.2%増)など、その他の主要輸出先では前年比プラスが続き、食料品輸出全体では縮小幅は小幅にとどまった。2024年の最大の食料品輸出先は米国で、魚介類や牛肉などが伸長した。なお魚介類輸出では、2022年時点で中国が輸出シェア約3割を占めていたが、2024年はほぼ全減となった。しかし米国をはじめ、ベトナム、タイ、韓国、カナダなどで増加が見られ、中国向けの急減の一部を補った(第Ⅰ章コラム参照)。

輸入は資源価格下落の影響続く

2024年の商品別輸入をみると、鉱物性燃料の輸入額は1,684億ドル、13.8%減と2年連続で減少した(図表Ⅰ-44)。鉱物性燃料は輸入額の約3割を占めており、資源価格の変動が日本の輸入の増減にもたらす影響は大きい。2024年の原油の平均入着価格(1バレル当たりの原油輸入額)は84.0ドル/バレルと、前年から3.1%下落した。石炭、LNGなど、主要な鉱物性燃料の価格も前年から下落、2024年の輸入総額の減少の約6割分が鉱物性燃料によるものとなった。

| 品目 | 2024年 |

2025年 1~5月 |

||||

|---|---|---|---|---|---|---|

| 金額 | 前年比 | 寄与度 | 金額 | 前年比 | 寄与度 | |

| 総輸入 | 746,023 | △ 5.4 | △ 5.4 | 309,035 | 0.8 | 0.8 |

鉱物性燃料 鉱物性燃料

|

168,444 | △ 13.8 | △ 3.4 | 41,309 | △ 8.9 | △ 1.3 |

原油 原油

|

71,816 | △ 11.3 | △ 1.2 | 16,885 | △ 10.3 | △ 0.6 |

液化天然ガス 液化天然ガス

|

41,245 | △ 11.8 | △ 0.7 | 11,059 | △ 6.2 | △ 0.2 |

石炭 石炭

|

29,948 | △ 29.0 | △ 1.6 | 6,312 | △ 22.5 | △ 0.6 |

一般機械 一般機械

|

72,713 | 4.8 | 0.4 | 21,011 | 24.5 | 1.4 |

電気機器 電気機器

|

106,114 | △ 7.8 | △ 1.1 | 27,435 | 9.5 | 0.8 |

通信機器 通信機器

|

27,799 | △ 0.5 | △ 0.0 | 7,651 | 29.0 | 0.6 |

半導体等電子部品類 半導体等電子部品類

|

26,888 | △ 19.1 | △ 0.8 | 6,467 | △ 3.8 | △ 0.1 |

輸送機器 輸送機器

|

29,231 | △ 1.7 | △ 0.1 | 7,293 | △ 7.2 | △ 0.2 |

化学品 化学品

|

88,582 | △ 4.5 | △ 0.5 | 22,873 | 11.8 | 0.8 |

食料品 食料品

|

65,556 | △ 2.9 | △ 0.2 | 15,571 | 6.0 | 0.3 |

小麦 小麦

|

1,693 | △ 12.7 | △ 0.0 | 374 | △ 9.9 | △ 0.0 |

トウモロコシ トウモロコシ

|

3,933 | △ 20.0 | △ 0.1 | 952 | △ 3.9 | △ 0.0 |

- 注:

- 円建て公表値をジェトロがドル換算。

- 出所:

- 「Global Trade Atlas」(S&P Global)から作成

原油は、価格とともに輸入量も前年比で減少、原油の輸入額は11.3%減の718億ドルであった。アラブ首長国連邦(UAE)やサウジアラビアなど主な供給元からの輸入額では前年比マイナスが並ぶ中、輸入相手国5位の米国は輸入量が前年より増加し、輸入額も増加した。

LNGは412億ドル(11.8%減)と、価格、数量ともに前年比減となったが、オーストラリア、マレーシアなど主な相手国からの輸入額が減少する半面、米国は輸入量の増加により前年比プラスとなった。なお日本企業が出資するカナダのLNGプロジェクトが2025年6月に生産を開始、日本を含むアジア向けに出荷が開始された注9 。

石炭は、輸入量は微減にとどまったものの、価格下落の影響が大きく、299億ドル、29.0%減と、前年(28.2%減)に続いて大幅減となった。

機械機器類では、一般機械が727億ドル、4.8%増加した。パソコンなどコンピューター・周辺機器類が4年ぶりに増加したほか、タービン類などが前年に続き増加を維持した。電子情報技術産業協会(JEITA)によれば、2024年度のパソコン国内出荷台数は831万台と前年度比24.3%増加、4年ぶりに800万台を超えた注10 。新型コロナ禍以降、導入が進んだテレワークで利用するノートパソコンの買い替え需要に加え、今後に控える主要OSのサポート終了も需要拡大を後押しした。

電気機器は1,061億ドル、7.8%減となった。通信機器では、高機能化が進む携帯電話で高価格の新モデル投入などにより輸入額は前年比プラスとなったが、その他の無線機器類などが伸び悩み、通信機器全体では微減となった。また、半導体等電子部品類が19.1%減と、前年に続いて2桁減となったことが響いた。

輸送機器は292億ドル、1.7%減となった。主要な輸入品である自動車は10.2%減、また自動車部品も1.0%減となったものの、欧米からの大型航空機の引き渡しで航空機の輸入が増加し、輸送機器全体としては小幅な縮小にとどまった。自動車では、日本自動車輸入組合(JAIA)によれば、2024年の輸入車新規登録台数は約23万台、前年比8.5%減であった注11 。2023年は半導体の需給緩和で自動車生産が上向き、輸入車の新規登録も増加したが、2024年は円安による価格上昇が響いたかたちとなった。新車登録台数は前年水準に届かなかったが、輸入BEVは前年から増加して2万4,198台となり、6年連続で過去最高を更新、輸入車の新規登録台数に占めるシェアが初めて1割を超えた。

化学品は4.5%減の886億ドルとなった。無機化学品では、EVのバッテリーなどで利用されるリチウム類は供給過剰により価格が下落し、輸入額が64.0%減と大幅に縮小した。この他、医薬品・医療用品も2.0%減少、またプラスチックなどの輸入も振るわなかった。

食料品は2.9%減の656億ドルとなった。小麦、トウモロコシなどの穀物価格は2023年以降、下落気味に推移、これに伴い輸入額は小麦が12.7%減、トウモロコシが20.0%減と、減少率は2桁台となった。他方、2024年に国際価格が上昇したコーヒーは、輸入額が10.2%増加した。コーヒーは、世界市場の拡大と共に価格が上向きに推移していたところ、2024年は主要産地であるブラジル、ベトナムともに天候不順で収穫量が減少したため価格がさらに高騰、日本の輸入額の増加につながった。

供給側としての日本の役割、新興国・地域に期待

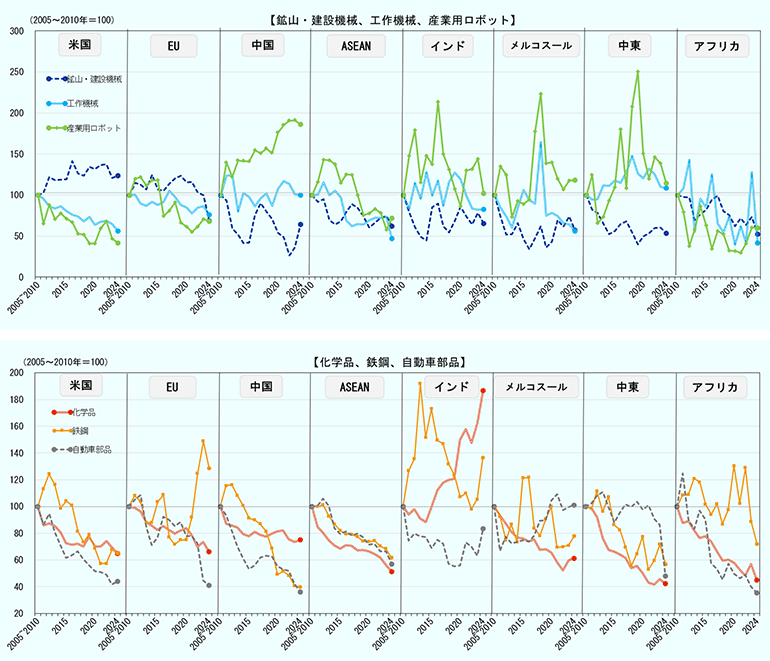

足元では、日本の輸出は伸び悩んでおり、回復の足取りも鈍い状況にあるが、輸出先からみて、日本はどのような状況にあるのか。商品の需要側である主要国・地域の貿易データを使い、供給者としての日本の立ち位置について、ここ20年間の変化を確認する。図表Ⅰ-45は、各国・地域の輸入額における日本のシェアを、主要な商品ごとに見たものである。2005~2010年の日本のシェア(年平均)を100として、右肩上がりであれば、当該国・地域の輸入における日本のシェアは拡大傾向、逆に下がれば、シェアは縮小傾向であることを示す。

- 注:

-

- 各国・地域の当該商品の輸入額に占める日本のシェア(2005~2010年平均)を100とする。

- 中東、アフリカの地域分類はITCによる。

- 国・地域の輸入額は、ITCによる推計値も含まれる。

- 出所:

- 「Trade Map」(International Trade Centre)から作成

上側の図は、生産活動に資する機械機器類として、日本が強みを持つとされる鉱山・建設機械、工作機械、産業用ロボットについて、日本のシェアの変化を見たものである。米国、EU、中国、ASEANについては、米国の鉱山・建設機械、中国の産業用ロボットなど、シェアが拡大方向にある商品も一部あるが、総じて右下方向に動いており、日本のシェアは低下気味にある。これに対し新興国・地域を見ると、インドでは、年により上下があるが、産業用ロボットでは100より上の水準、すなわち2005~2010年時点の日本の輸入シェアを上回っていた期間が多い。2024年は前年に比べてシェアは下がったものの、100を上回る水準となった。産業用ロボットは、メルコスールや中東でも、インドと同様に変動が大きいものの、おおむね100を上回る水準で、日本のシェアは拡大している。中東では、工作機械も2005~2010年時点のシェアを上回る水準にある。これに対し、アフリカでは、工作機械でシェアが拡大した年もあるものの、総じて日本のシェアは縮小傾向にある。

生産活動への中間財としての要素が強い、化学品、鉄鋼、自動車部品でも、米国、EU、中国、ASEANでは、総じて日本のシェアは縮小方向にあり、前述の機械機器類と類似した状況にある。これに対し、インドでは化学品で日本のシェアが大幅に拡大し、2024年には187と2005~2010年時点の輸入シェアから1.9倍となった。また、鉄鋼は100を大幅に上回る水準から、2022年にかけてシェアが下降傾向にあったが、2022年を底に持ち直し、2024年は136となった。自動車部品は右下方向に動きつつも、2019年の55を底に上向きに動き、2024年は83にまで戻している。メルコスールでも、自動車部品は一時、シェアが縮小したものの、2020年以降は100近傍を推移、2005~2010年当時の輸入シェアの水準を維持している。同地域では、化学品、鉄鋼も2024年にかけてシェア回復の兆しがみられる。一方、中東、アフリカでは、鉄鋼では上下の動きが大きく、総じて縮小方向となった。

前述の通り、米国やEU、中国、ASEANでは、輸入面での日本のプレゼンスは下がりつつある。もっともこれらの地域では、すでに日本の輸入シェアが一定の水準にあり、伸びしろが少なかったという側面もあろう。例えば工作機械では、2005~2010年の米国の輸入における日本のシェアは47.5%、中国やASEANでも日本のシェアはそれぞれ35.3%、51.7%と高い水準にあった。これに対し、同期間の新興国・地域のおける工作機械の輸入における日本のシェアは、インド(26.2%)、メルコスール(19.0%)、中東(9.2%)、アフリカ(3.2%)であり、新興国・地域の方が日本のシェア拡大の余地が大きいという状況にあった。このように、新興国・地域を中心に、これまで日本の輸入シェアが限定的であった商品において、需要拡大の時機を捉えることができれば、シェアを伸ばす可能性が残されていると考えられる。

注記

- 注1

-

ジェトロ「2024年米新車販売は新型コロナ禍後最多」『地域・分析レポート』(2025年4月17日付)

- 注2

-

日本自動車工業会(JAMA)「統計速報 海外生産」によれば、2024年の米国における日系メーカーの海外生産台数は約328万台(前年比0.3%増)。

- 注3

-

ジェトロ「EUの2024年の乗用車新車登録台数、前年からやや増加も、EV不振に懸念強まる」『ビジネス短信』(2025年1月24日付

- 注4

-

ジェトロ「2024年の自動車販売台数は前年比4.5%増、新エネ車は初の1,000万台を突破」『ビジネス短信』(2025年1月16日付)。なお新エネルギー車はプラグインハイブリッド車、BEV、燃料電池車が該当。

- 注5

-

多核種除去設備(ALPS)などを使って福島第一原子力発電所の汚染水からトリチウム以外の放射性物質を規制基準以下まで取り除いたもの。

- 注6

-

ジェトロ「中国、日本産水産物の輸入を一部再開」『ビジネス短信』(2025年6月30日付)

- 注7

-

ジェトロ「2024年の自動車生産台数、前年比19.9%減の約147万台」『ビジネス短信』(2025年2月6日付)

- 注8

-

日本鉄鋼連盟「2024暦年鉄鋼輸出入実績概況」(2025年1月)

- 注9

-

三菱商事プレス発表(2025年7月1日付)

- 注10

-

JEITA「2024年度パーソナルコンピューター国内出荷実績」(2025年4月22日付)

- 注11

-

外国メーカー車のみ。JAIA「理事長会見」(2025年1月30日付)

特記しない限り、本報告の記述は2025年6月末時点のものである。

(2025年7月24日)