新型コロナが貿易に与えた影響とは(ASEAN)

主要国貿易データを生産段階別BEC分類で分析

2020年11月9日

日本企業の生産拠点が集積する東南アジア。新型コロナウイルスの感染拡大を受け、2020年3月ごろから各国政府が移動制限やロックダウンなどの措置を導入された。これにより、工場の操業停止や物流の寸断などサプライチェーンへの影響が懸念された。また、世界各地の主要輸出先市場で消費意欲が減退し、輸出額も縮小せざるをえなかった。各種の厳しい制限措置がとられた2020年第2四半期に、ASEANの貿易にはどのような変化があったのだろうか。新型コロナは、供給面に影響した東日本大震災や需要面に影響したリーマン・ショックと異なり、需給両面から影響があることが指摘されている。ASEAN各国のグローバル・バリューチェーン(GVC)への参加度合いも踏まえて、ASEANの貿易データセットを生産工程別に分類し、ASEANの国際生産ネットワークへの影響を分析する。

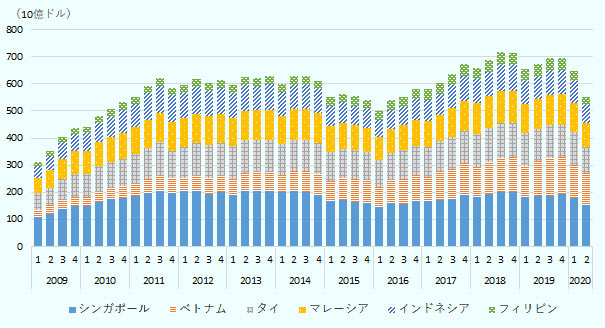

2020年第2四半期の6カ国の貿易総額は18%減

ASEAN各国では、新型コロナへの対応として、2020年3月ごろから5月ごろにかけて各国政府によって移動制限や事業所・工場の操業停止などの政策措置がとられた。その結果、各国で生産活動の縮退がみられ、2020年4月の鉱工業生産指数はタイ、マレーシア、フィリピンなどで前年同月比2~4割減の大幅な下落がみられた。最も制限措置が厳しかったこの2020年第2四半期(4~6月)に、ASEAN各国の貿易は軒並み減少した。ASEAN主要6カ国の貿易総額の推移をみると、2020年第2四半期は前年同期比17.9%減の5,525億ドルだった(図1参照)。

出所:CEIC

2020年通商白書![]() では、「コロナショックは需給の両面のショックが相互作用して経済悪化が深刻化する」ことが指摘されている。東アジア・アセアン経済研究センター(ERIA)も、今回の新型コロナ禍により、ASEANの貿易が供給と需要の両面から影響を受けたことに言及した。すなわち、供給側でみると、(1)移動制限などの措置により、生産活動が停滞した。これに加えて、(2)部材の輸入元の国・地域における生産停止、(3)国際輸送網の寸断、輸送コストの増加などが輸入減につながる。需要側をみると、(4)欧米をはじめ世界の主要市場で消費意欲が減退して最終消費財の輸出が減少する、または(5)ASEANから部材を供給している中国や台湾などの企業の、最終輸出先市場(欧米や日本など)での販売が減り、結果としてASEANの部材メーカーの受注が減少することが考えられる。また、そうした部材メーカーは、輸出が伸びないため、生産を縮小させ、輸入調達を減らしているとみられる。こうした多面的な影響がみられることから、今回の新型コロナでASEANの国際生産ネットワーク、グローバル・バリューチェーン(GVC)への参加構造に改めて関心が向けられることになった。

では、「コロナショックは需給の両面のショックが相互作用して経済悪化が深刻化する」ことが指摘されている。東アジア・アセアン経済研究センター(ERIA)も、今回の新型コロナ禍により、ASEANの貿易が供給と需要の両面から影響を受けたことに言及した。すなわち、供給側でみると、(1)移動制限などの措置により、生産活動が停滞した。これに加えて、(2)部材の輸入元の国・地域における生産停止、(3)国際輸送網の寸断、輸送コストの増加などが輸入減につながる。需要側をみると、(4)欧米をはじめ世界の主要市場で消費意欲が減退して最終消費財の輸出が減少する、または(5)ASEANから部材を供給している中国や台湾などの企業の、最終輸出先市場(欧米や日本など)での販売が減り、結果としてASEANの部材メーカーの受注が減少することが考えられる。また、そうした部材メーカーは、輸出が伸びないため、生産を縮小させ、輸入調達を減らしているとみられる。こうした多面的な影響がみられることから、今回の新型コロナでASEANの国際生産ネットワーク、グローバル・バリューチェーン(GVC)への参加構造に改めて関心が向けられることになった。

中国が有するGVCへの参加が深化するASEAN

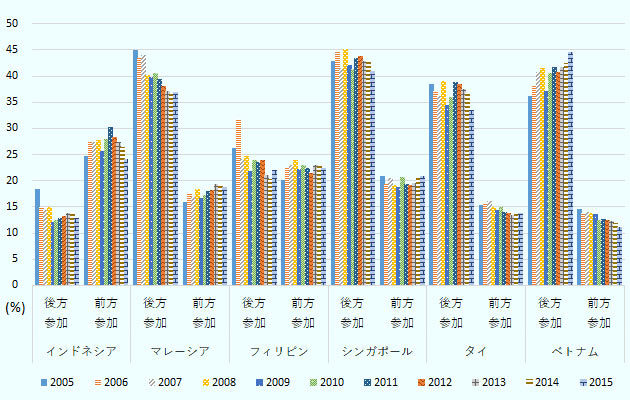

ASEANのGVCへの参加度合いをみると、近年は中国とリンクしたバリューチェーンへの参加が顕著に高まっている。まず、OECDの付加価値貿易(TiVA)データベースから、ASEAN主要6カ国について、世界のGVCへの参加度合いを示す後方参加指数と前方参加指数を確認する。後方参加指数(Backward Participation Index)は、自国の輸出財の生産に中間投入として使用される他国からの輸入額が、自国の輸出総額に占める割合だ。前方参加指数(Forward Participation Index)は、自国の輸出総額のうち、他国の輸出財の生産に中間投入として使用される中間財輸出額の割合を表す。これらが高ければ、GVCへの参加度合いが高いとされる。

図2は、ASEAN主要6カ国のGVC参加度をみたものだ。特に後方参加指数が高いのがマレーシア、シンガポール、タイ、ベトナムであることがわかる。これらの国では、他国から輸入した中間財に、自国内で付加価値を加えて輸出する傾向にある。マレーシアとタイは減少傾向にあるが、ベトナムは増加している。前方参加指数はインドネシア、フィリピン、シンガポールなどでやや高く、マレーシアも増加傾向にある。これらの国は中間財を他国に輸出供給し、他国で付加価値が加えられて輸出される傾向にあることを示す。

出所:OECDより作成

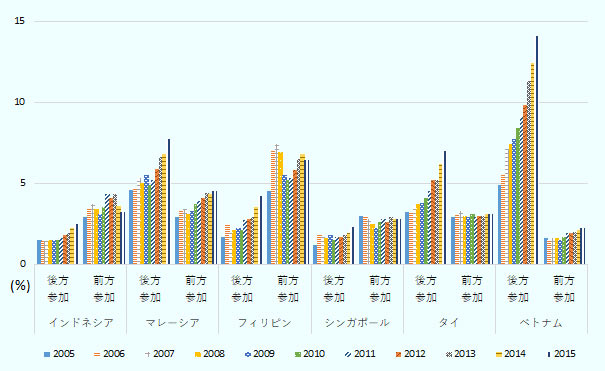

次に、中国とリンクしたASEANのGVC参加度合いを示したのが図3だ。後方参加指数、前方参加指数とも、すべての国で上昇していることがわかる。すなわち、中国が有するGVCへのASEANの参加度合いが深化していることになる。後方参加指数の拡大は、特にベトナム、マレーシア、タイで顕著だ。これらの国では、中国から輸入した中間財に、自国内で付加価値を加えて輸出する傾向が強まっている。前方参加指数は、マレーシアやフィリピン、ベトナムなどで増加している。これは3カ国が中間財を中国に輸出供給し、中国で付加価値が加えられて輸出される傾向が高まっていることを示す。

出所:OECD より作成

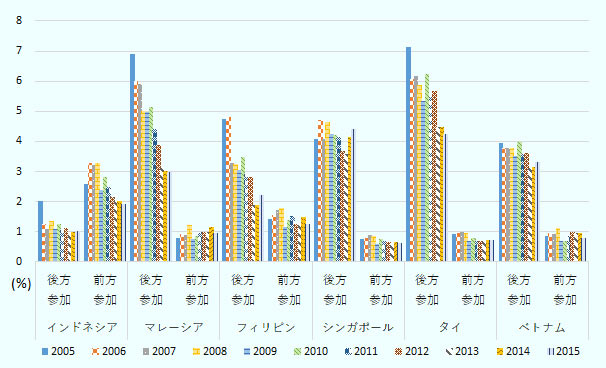

最後に、日本のGVCへのASEANの参加度合いを示したのが図4だ。中国とは対照的に、日本のGVCへのASEANの参加度合いは年々下降している。特に顕著なのは、マレーシアやフィリピン、タイなどの後方参加だ。これはASEANの輸出メーカーへの、日本からの中間財供給が減少していることを示す。これは日本の中間財の競争力が落ちたと捉えることもできるが、日本の部品メーカーなどが、顧客の現地調達ニーズに応えるため、2000年代後半からASEANに進出して現地での部材供給を行うようになったことも要因として考えられる。

出所:OECD より作成

貿易統計では需給両面からの影響がみられる

こうした国際生産ネットワークを念頭に置きながら貿易統計を分析するため、本稿ではASEAN主要5カ国(注1)のHS6桁ベースの貿易データセット(約341万件)を活用して、再集計した。再集計にあたっては、生産工程別の分類のBroad Economic Categories(BEC)第4版を用いた。その結果は、表1のとおりだ。

| 項目 | 輸入 | 輸出 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

2019年 4~6月 |

2020年 4~6月 |

構成比 |

前年 同期比 |

寄与度 |

2019年 4~6月 |

2020年 4~6月 |

構成比 |

前年 同期比 |

寄与度 | |

| 食料品(原材料) | 5,327 | 5,610 | 2.7 | 5.3 | 0.1 | 3,358 | 3,847 | 1.7 | 14.6 | 0.2 |

| 食料品(加工品) | 9,724 | 9,308 | 4.5 | △ 4.3 | △ 0.2 | 20,425 | 19,935 | 8.7 | △ 2.4 | △ 0.2 |

| 産業用資材(原材料) | 6,174 | 4,381 | 2.1 | △ 29.1 | △ 0.7 | 6,369 | 4,412 | 1.9 | △ 30.7 | △ 0.7 |

| 産業用資材(加工品) | 91,409 | 80,401 | 38.6 | △ 12.0 | △ 4.1 | 93,338 | 89,327 | 39.1 | △ 4.3 | △ 1.5 |

| 燃料・潤滑剤(原材料) | 19,679 | 8,356 | 4.1 | △ 57.5 | △ 4.3 | 9,252 | 5,024 | 2.2 | △ 45.7 | △ 1.6 |

| 燃料・潤滑剤(加工品) | 27,943 | 12,683 | 6.1 | △ 54.6 | △ 5.7 | 22,989 | 11,652 | 5.1 | △ 49.3 | △ 4.1 |

| 資本財(最終財) | 34,131 | 31,464 | 15.1 | △ 7.8 | △ 1.0 | 35,262 | 29,857 | 13.1 | △ 15.3 | △ 2.0 |

| 資本財部品 | 30,402 | 27,327 | 13.1 | △ 10.1 | △ 1.1 | 25,306 | 23,969 | 10.5 | △ 5.3 | △ 0.5 |

| 輸送機器(乗用車) | 2,448 | 838 | 0.4 | △ 65.7 | △ 0.6 | 3,406 | 1,758 | 0.8 | △ 48.4 | △ 0.6 |

| 輸送機器(その他) | 5,159 | 1,125 | 0.5 | △ 78.2 | △ 1.5 | 3,561 | 2,939 | 1.3 | △ 17.5 | △ 0.2 |

| 輸送機器部品 | 16,435 | 10,504 | 5.0 | △ 36.1 | △ 2.2 | 16,744 | 10,649 | 4.7 | △ 36.4 | △ 2.2 |

| 耐久消費財 | 4,116 | 2,257 | 1.1 | △ 45.2 | △ 0.7 | 8,726 | 5,814 | 2.5 | △ 33.4 | △ 1.1 |

| 半耐久消費財 | 5,567 | 4,537 | 2.2 | △ 18.5 | △ 0.4 | 7,546 | 5,727 | 2.5 | △ 24.1 | △ 0.7 |

| 非耐久消費財 | 6,566 | 5,642 | 2.7 | △ 14.1 | △ 0.3 | 9,222 | 9,628 | 4.2 | 4.4 | 0.1 |

| その他 | 4,815 | 3,793 | 1.8 | △ 21.2 | △ 0.4 | 9,117 | 3,970 | 1.7 | △ 56.5 | △ 1.9 |

| 合計 | 269,895 | 208,226 | 100.0 | △ 22.8 | △ 22.8 | 274,621 | 228,507 | 100.0 | △ 16.8 | △ 16.8 |

注:資本財は輸送機器を除く。その他には、BECで分類できない各国の自由設定品目も含めている。

出所:Global Trade Atlasデータを加工して作成

供給側の動きは、輸入で確認できる。ASEAN主要5カ国の2020年第2四半期(4~6月)の輸入総額は前年同期比22.8%減の2,082億2,600万ドルだった。その減少分(マイナス22.8%)の内訳を寄与度で確認すると、まず、燃料・潤滑剤(原材料・加工品の合計)がマイナス10.0ポイントと大きな押し下げ要因になった。これは4月ごろに原油・エネルギー価格が下落していたことと、各種制限によりガソリン燃料などの需要が縮小したことが背景にある。2つ目には、産業用資材(加工品)がマイナス4.1ポイント、輸送機器部品がマイナス2.2ポイントと、中間財の輸入が減少した。バリューチェーン上で下流に位置するASEANの企業に対して、海外からの中間財の供給が落ち込んだとみられる。

需要側である輸出では、2020年第2四半期、16.8%減の2,285億700万ドルだった。この減少要因としては、3点考えられる。1つ目は燃料・潤滑剤の輸出減で、全体の減少幅のおよそ3分の1を占める。これは前述したエネルギー価格の下落、エネルギー需要の縮小が要因とみられる。2つ目は中間財の輸出減。輸送機器部品の寄与度がマイナス2.2ポイント、産業用資材(加工品)がマイナス1.5ポイントとなっている。これはバリューチェーン上で上流にいる企業から海外への中間財の輸出が減少したとみられる。3つ目は、海外主要市場での需要が減退し、最終製品の輸出が減少したことを受けたものだ。資本財(最終財)がマイナス2.0ポイント、耐久消費財がマイナス1.1ポイント、半耐久消費財がマイナス0.7ポイント、乗用車がマイナス0.6ポイントとなっている。

広範なサプライチェーン構築がリスク分散に寄与する

5カ国の中で、後方参加指数が比較的高かったタイ、マレーシアを取り上げて、中間財の輸入先と、2020年第2四半期の増減を確認する。

タイの中間財の輸入(2020年第2四半期)をみると、輸送機器部品の輸入相手は日本が最大で、産業用資材(加工品)、資本財部品は中国が最大だ。3つの財の合計では、中国が3割弱、日本が2割弱となる。中国からの中間財の輸入は、3つの中間財の合計が前年同期比0.8%減となっており、ほぼ前年と変わっていない。しかし、資本財部品が13.9%増えた一方、輸送機器部品は19.5%減っている。日本からの中間財の輸入は、輸送機器部品が42.1%減、産業用資材(加工品)が24.6%減、資本財部品が23.3%減となり、3つの中間財の合計は27.6%減となっている。また、マレーシア、ベトナムからの中間財輸入は2割減、インドからは50.1%減となっている(表2参照)。

| 国・地域 | 産業用資材(加工品) | 資本財部品 | 輸送機器部品 | 合計 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

|

| 中国 | 4,595 | 26.7 | △ 4.3 | 1,966 | 32.6 | 13.9 | 367 | 16.4 | △ 19.5 | 6,928 | 27.2 | △ 0.8 |

| 日本 | 2,659 | 15.4 | △ 24.6 | 1,070 | 17.7 | △ 23.3 | 670 | 30.0 | △ 42.1 | 4,398 | 17.2 | △ 27.6 |

| 米国 | 918 | 5.3 | △ 3.4 | 465 | 7.7 | △ 8.0 | 369 | 16.5 | △ 12.8 | 1,752 | 6.9 | △ 6.7 |

| 台湾 | 1,340 | 7.8 | △ 2.4 | 324 | 5.4 | 15.1 | 20 | 0.9 | △ 39.4 | 1,683 | 6.6 | △ 0.2 |

| マレーシア | 878 | 5.1 | △ 20.2 | 459 | 7.6 | △ 20.2 | 27 | 1.2 | △ 47.9 | 1,364 | 5.3 | △ 21.0 |

| 韓国 | 981 | 5.7 | △ 25.1 | 178 | 2.9 | △ 33.5 | 31 | 1.4 | △ 45.0 | 1,189 | 4.7 | △ 27.1 |

| シンガポール | 540 | 3.1 | △ 15.5 | 445 | 7.4 | 15.2 | 3 | 0.1 | △ 78.4 | 987 | 3.9 | △ 4.8 |

| ドイツ | 461 | 2.7 | △ 0.1 | 188 | 3.1 | △ 19.2 | 146 | 6.6 | △ 33.7 | 795 | 3.1 | △ 13.1 |

| ベトナム | 358 | 2.1 | △ 11.6 | 129 | 2.1 | △ 26.7 | 61 | 2.7 | △ 30.2 | 548 | 2.1 | △ 18.0 |

| インド | 381 | 2.2 | △ 45.9 | 29 | 0.5 | △ 39.9 | 61 | 2.7 | △ 68.3 | 471 | 1.8 | △ 50.1 |

| 合計(その他含む) | 17,237 | 100.0 | △ 21.2 | 6,038 | 100.0 | △ 8.1 | 2,234 | 100.0 | △ 37.9 | 25,509 | 100.0 | △ 20.4 |

注:合計には、その他の国・地域も含む。

出所:Global Trade Atlasデータを加工して作成

マレーシアの中間財輸入を確認すると、3つの中間財の合計では前年同期比17.8%減となった。構成比としては中国が2割強、台湾・米国・日本・シンガポールが1割前後だ。特に目を引くのは、タイからの輸入が46.2%減、インドネシアからが42.1%減と大幅に落ち込んでいる点にある。むしろ、ASEAN域外からの輸入減の方が緩やかだ。マレーシアの日本からの中間財輸入は、輸送機器部品が48.8%減と半減し、産業用資材(加工品)が10.8%減、資本財部品が6.1%減となっている(表3参照)。

| 国・地域 | 産業用資材(加工品) | 資本財部品 | 輸送機器部品 | 合計 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

金額 | 構成比 |

前年 同期比 |

|

| 中国 | 3,222 | 20.9 | △ 11.5 | 1,757 | 27.1 | △ 13.9 | 220 | 18.5 | △ 24.6 | 5,199 | 22.5 | △ 13.0 |

| 台湾 | 1,912 | 12.4 | △ 17.8 | 870 | 13.4 | 15.5 | 10 | 0.8 | △ 66.6 | 2,792 | 12.1 | △ 10.2 |

| 米国 | 1,622 | 10.5 | △ 5.5 | 829 | 12.8 | 2.4 | 193 | 16.2 | △ 32.8 | 2,643 | 11.5 | △ 6.0 |

| 日本 | 1,272 | 8.3 | △ 10.8 | 766 | 11.8 | △ 6.1 | 115 | 9.7 | △ 48.8 | 2,153 | 9.3 | △ 12.7 |

| シンガポール | 1,614 | 10.5 | △ 8.3 | 468 | 7.2 | △ 33.6 | 29 | 2.5 | △ 45.9 | 2,112 | 9.2 | △ 16.2 |

| 韓国 | 883 | 5.7 | △ 26.8 | 337 | 5.2 | 34.2 | 37 | 3.1 | △ 39.2 | 1,257 | 5.5 | △ 17.2 |

| ドイツ | 433 | 2.8 | △ 10.1 | 338 | 5.2 | 3.3 | 126 | 10.6 | △ 52.1 | 897 | 3.9 | △ 16.3 |

| タイ | 411 | 2.7 | △ 47.3 | 213 | 3.3 | △ 32.4 | 133 | 11.2 | △ 57.3 | 757 | 3.3 | △ 46.2 |

| インド | 617 | 4.0 | 7.7 | 21 | 0.3 | △ 57.1 | 10 | 0.9 | △ 60.4 | 649 | 2.8 | 0.0 |

| インドネシア | 517 | 3.4 | △ 40.6 | 24 | 0.4 | △ 27.6 | 64 | 5.3 | △ 54.8 | 604 | 2.6 | △ 42.1 |

| 合計(その他含む) | 15,391 | 100.0 | △ 18.5 | 6,489 | 100.0 | △ 8.5 | 1,189 | 100.0 | △ 43.1 | 23,069 | 100.0 | △ 17.8 |

注:合計には、その他の国・地域も含む。

出所:Global Trade Atlasデータを加工して作成

タイとマレーシアに共通しているのは、輸送機器部品の輸入減が激しかった点だ。2020年第2四半期では、ASEAN各国で自動車販売が大きく減少した。それに伴って部品の輸入も減少したとみられる。他方、資本財部品については台湾や韓国からの輸入が増大するなど、コロナ前より調達が拡大しているサプライチェーンもある。本データのみで断定はできないものの、台湾企業や韓国企業の部品の出荷先の変更(中国からASEAN)などの動きが推察され、米中貿易摩擦が影響している可能性もある。

日本からの中間財輸入をみると、タイ・マレーシアとも、特に輸送機器部品が大きく減少した。特にタイでは、輸送機器部品の最大の輸入相手国が日本で、全体の3割を占める。タイや同国の輸出先での自動車販売の縮小は、日本から輸出している自動車部品メーカーにとって大きな痛手になっているとみられる。

また、中国からの中間財輸入は、ASEAN域内からに比べて減少率が緩やかな点も、タイとマレーシアで共通する。タイの中国からの中間財輸入が0.8%減であったのに対し、マレーシアからは21.0%減、ベトナムからは18.0%減と差がみられる。マレーシアの中国からの中間財輸入が13.0%減であるのに対し、タイからは46.2%減、インドネシアからは42.1%減となった。中国は新型コロナ発生からの防疫措置、生産活動の立ち直りが早かったため、ASEANの主要国でロックダウンがとられていた2020年第2四半期に、すでに中間財の輸出も正常に戻りつつあった可能性がある。反対に、ASEANでは同時期にロックダウンが同時発生的に行われていたため、域内での輸入・調達活動が縮小した可能性がある。

サプライチェーンは、業種や国によって有り様が異なる。そのため、新型コロナが与えた影響も一概には言いづらい。しかし、工程別に分類することで、何が起きていたかを知る手掛かりになり得る。サプライチェーンの阻害要因が発生する時期や、業種、品目、品目の加工度合い・用途によっても、貿易統計上でみられる影響は異なる。今回の新型コロナは、世界で同時発生的に起きているが、調達先の国によって制限を受けた時期や影響度合いにズレがある。昨今、多くの企業から関心が持たれるように、サプライチェーンを多元化しておくことでリスク分散化を図れるだろう。

- 注1:

- このデータセットは、ベトナムについては利用できない。

- 注2:

- BEC分類(第4版)では、食料品(加工品)、燃料・潤滑剤(加工品)も中間財に該当する。しかし、今回は便宜的にこれらを除き、産業用資材(加工品)、資本財(部品)、輸送機器部品の3つの財を中間財として扱った。

- 執筆者紹介

-

ジェトロ海外調査部アジア大洋州課 リサーチ・マネージャー

北見 創(きたみ そう) - 2009年、ジェトロ入構。海外調査部アジア大洋州課(2009~2012年)、ジェトロ大阪本部ビジネス情報サービス課(2012~2014年)、ジェトロ・カラチ事務所(2015~2017年)を経て現職。

閉じる

閉じる