AI、IoT分野の活用に期待、課題は貿易制限措置と労働者の確保(米国)

2018年度米国進出日系企業実態調査

2019年5月17日

ジェトロは、米国に進出する日系企業を対象として、2018年11~12月に「2018年度米国進出日系企業実態調査」を実施した。対象企業は米国進出日系企業(製造業と非製造業の生産会社・販売会社)1,289社で、うち回答企業は730社。本稿ではこの調査結果を基に、情報通信技術(ICT)活用状況、経営状況と課題、米国や諸外国による関税引き上げなどの保護主義的な動きによる影響、税制改革法(Tax Cut and Job Act)について取り上げ、米国進出日系企業を取り巻くビジネス環境について概観する。

ICT活用状況:AIやIoT分野の伸びしろに期待

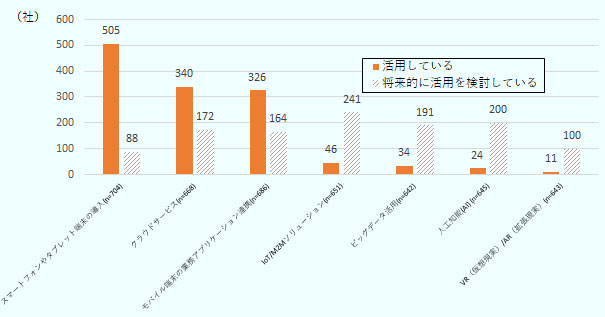

昨今、さまざまな産業で活用されるICT技術だが、その活用状況について、今回の調査で初めて聞いた。スマートフォン(以下、スマホ)やタブレット端末、クラウドサービス、モバイル端末(携帯、スマホ)の業務アプリケーション連携、IoT/M2Mソリューション、ビッグデータ、人工知能(AI)、VR(仮想現実)/AR(拡張現実)の7分野について聞いたところ、スマホやタブレット端末、クラウドサービスについては「活用している」企業が回答企業の半数以上(それぞれ71.7%、50.9%)に上った。

一方で、「活用している」よりも、「将来的に活用を検討する」との答えが多かったのは、VR/AR(82.7%)、AI(65.3%)、ビッグデータ(65.0%)であった(図1参照)。 業種別にみると、化学品・石油製品の分野でICTの活用が進んでおり、回答企業の6割以上がスマホやタブレット端末の導入、クラウドサービス、モバイル端末の業務アプリケーション連携を既に導入している。将来的な活用については、化学品・石油製品、電気機械・電子機器(同部品を含む)、輸送用機器部品(自動車・二輪車)といった業種で、約3割以上の企業がIoT/M2Mソリューション、AIを検討するとした。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

昨今は米国において、AIなど新技術の開発・活用に向けて取り組む日系企業が目立ち始めている。例えば、化学品大手の富士フイルムは、2018年にインディアナ大学医学部とAI技術を活用した医療画像診断支援システムを開発するための共同研究契約を締結し、開発に取り組んでいる。電子機器メーカーでは、日立製作所が米国医療機関パートナーズ・ヘルスケアとともに、心疾患患者の再入院リスクを高精度に予測するAI技術の開発に取り組み、2017年12月に開発の成功を発表している。自動車産業では、トヨタが2016年にトヨタリサーチインスティテュート(TRI)を米国に設立し、カリフォルニア州、マサチューセッツ州、ミシガン州の3拠点でAI技術の研究開発(R&D)に取り組んでいる。ホンダも、2017年にカリフォルニア州のホンダR&Dイノベーションズにおいて、コネクテッドカーや、ヒューマンマシーンインターフェイスなどの開発のため、スタートアップとの協業などのオープンイノベーションを推進している。こうした流れの中、各産業でのビッグデータやAI、IoT(モノのインターネット)など新技術の活用は今後、増大していくものと思われる。

経営状況:輸送用機器部品は売り上げ減少などで黒字比率が低下傾向

今回の調査結果に話を戻すと、2018年度の営業利益については、回答企業の74.5%が黒字を見込んだ。黒字を見込む企業が7割を超えるのは7年連続となり、進出日系企業は好調な業績を維持している。

一方で、業種別にみると、輸送用機器部品(自動車・二輪車)の黒字比率は83.6%(2015年度)から、82.5%(2016年度)、70.4%(2017年度)、64.8%(2018年度)と3年連続で低下している。

同業種で、営業利益が減少した主因を聞いたところ、回答があった34社のうち、11社が「現地市場での売り上げ減少」を挙げた。その他の要因として、「人件費の上昇」や「調達コストの上昇」なども挙げられた。

輸送用機器部品(自動車・二輪車)の売り上げ減少については、米国で新車販売台数が伸び悩んでいることなどが影響していると思われる。2018年の米国新車販売台数は、前年からわずかに増加し1,727万台(0.25%増、2017年:1,723万台)と1,700万台超を維持するものの、ピークの1,755万台(2016年)から減少傾向となっている。金融危機以降の買い替え需要が一服したことが一因とみられる。2018年の日本の大手自動車メーカー5社(注1)の米国内新車販売台数をみると、前年比1.53%減(2017年:0.64%増)となり、このうち米国内生産台数を公表している4社(注2)の生産台数も前年比1.78%減(2017年:5.31%減)となった。こうした完成車の販売・生産台数減少が部品産業にも影響していると考えられる。

加えて、米国や諸外国の関税引き上げなどの保護主義的な動きが、売り上げ利益の減少に影響したとする企業もあった。具体的には、部品の材料となる鋼材・アルミニウムなどへの通商拡大法232条適用による追加関税賦課や、中国から調達している部品・材料への通商法301条適用による関税引き上げでコストが増加したことが、営業利益の赤字、または悪化の原因とする声が聞かれた(表参照)。

| 具体的な影響 |

|

|---|---|

| 対応策 |

|

注:1974年通商法301条に基づく、中国からの輸入に対する追加関税のうち、リスト3〔対中輸入額2,000億ドル相当の5,745品目(米国関税率表の上位8桁、一部品目は部分的に対象)〕には適用除外制度が設けられていないが、USTRはリスト3の品目別適用除外制度を新たに設置すると明らかにしている(2019年5月9日記事参照)。

出所:「2018年度米国進出日系企業実態調査」実施後のヒアリング調査(ジェトロ)

経営上の課題:「労働者の確保」に大きな懸念

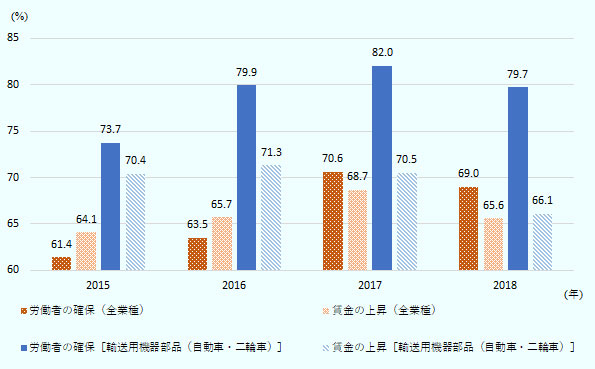

近年、米国においては「技術人材の不足」を懸念する声が多く聞かれる。熟練した技術をもつエンジニアの確保に苦戦する企業が多く、それに伴い賃金も上昇している。今回調査の結果からもその状況がうかがわれた。経営上の課題について聞いたところ、「労働者(一般社員、技術者)の確保」(69.0%)、「賃金(給与・賞与)」(65.6%)、「労働者の定着率」(46.3%)が上位に挙がった。

「労働者(一般社員、技術者)の確保」を挙げた企業の割合は、今回の調査では2015年度から7.6ポイント増加した(図2参照)。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

特に輸送用機器部品(自動車・二輪車)では、コスト上昇要因として「労働者の確保」を挙げる企業が全業種よりも多く、2016年度調査から8割前後で推移している。この背景には、ベビーブーマー世代の引退や生産人口の収縮がある(2017年10月16日記事参照)ほか、新技術の勃興が人材不足に拍車を掛けるという声もある。例えば、ボストン・コンサルティング・グループとデトロイト・モビリティ・ラボは、自動運転・電気自動車の勃興は、今後10年の間に、何らかのコンピューター技能をもつ技術者を含む10万人の雇用を創出するものの、さらに人材不足を加速させる、と発表した。特に、次世代型技能(AI、ロボティクス、ソフトウエア開発など)を備えた人材の不足が懸念される。

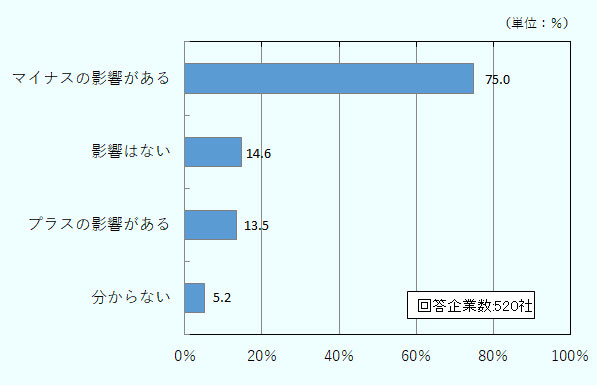

貿易制限措置: 75%が「マイナスの影響がある」と回答、営業利益見込みが「減少する」は22.7%

今回の調査では、米国や諸外国の関税引き上げなどの保護主義的な動きがビジネスに与える影響についても聞いた。その結果、調達・輸入コストや生産コストが上昇するなど、なにかしらの「マイナスの影響がある」とした企業の割合は75.0%(520社中390社)となった(図3参照)。「影響はない」とした割合は14.6%(76社)、「プラスの影響がある」は13.5%(70社)だった。

特に、「中国からの調達がある」企業への影響が大きく、これら企業のうち、「マイナスの影響がある」と回答した企業は91.4%(186社中170社)を占めた。一方で、米国で生産事業を行う回答企業が、完成品を中国で販売する割合(金額ベース)は平均すると1.2%と少なく、中国への輸出販売の面での影響は限定的なようだ。

注1:分母は、有効回答数。

注2:企業によって、サプライチェーン上、「プラス」「マイナス」の影響が考えられるために、「複数回答」としている。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

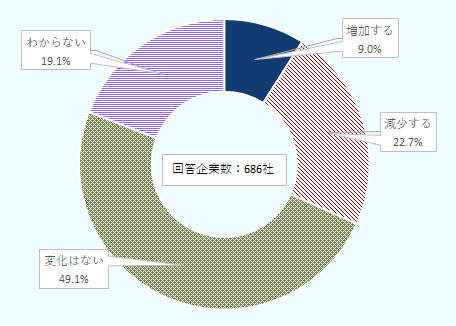

営業利益への保護主義的動きによる影響については、米国や諸外国による関税引き上げの影響により、2018年の営業利益見込みが「減少する」と回答した企業は22.7%(156社)であった(図4参照)。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

回答企業からのコメントをみると、あるメーカーでは、アルミニウム関連部品の調達先から価格引き上げの要請が相次ぐなど、関税引き上げが要因とみられる調達原価上昇により、営業利益が減少したという。一方、非鉄金属を扱う大手企業からは、競合各社が値上げしたことが、自社の増収増益につながったとの声もあった。

サプライチェーン再検討への動きも

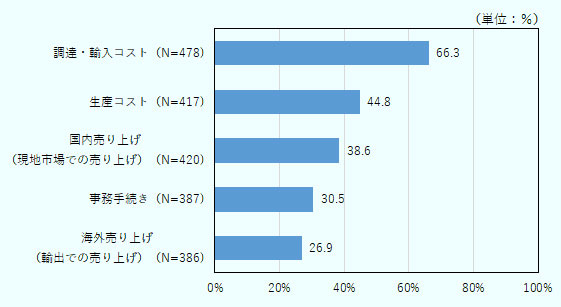

具体的に、保護主義的な動きは、企業活動のどのような部分に影響を与えているのか。調査の結果、マイナスの影響を受ける対象として最も高かったのは「調達・輸入コスト」で、回答企業の66.3%(478社中、317 社)に達し、これに「生産コスト」44.8%(417 社中、187 社)、「国内売り上げ(現地市場での売り上げ)」38.6%(420 社中、162 社)と続いた(図5参照)。

注1:分母は、有効回答数。

注2:企業によって、サプライチェーン上、「プラス」「マイナス」の影響が考えられるために、「複数回答」としている。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

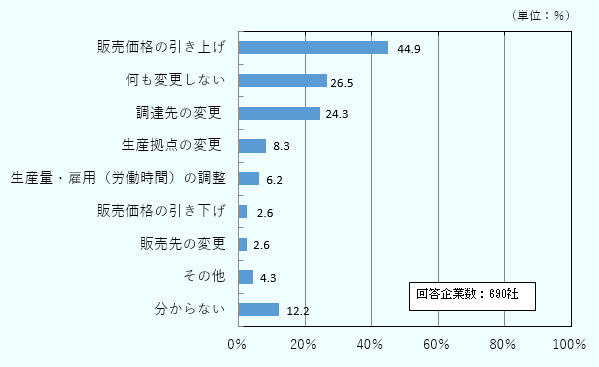

これに対して、企業はどのような対策をとるのだろうか。関税引き上げなどの変化するビジネス環境への対応策について聞いたところ、「販売価格の引き上げ」が44.9%(310社)、「調達先の変更」が24.3%(168社)と続いた一方、「何も変更しない」とした企業も26.5%(183社)を占めた(図6参照)。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

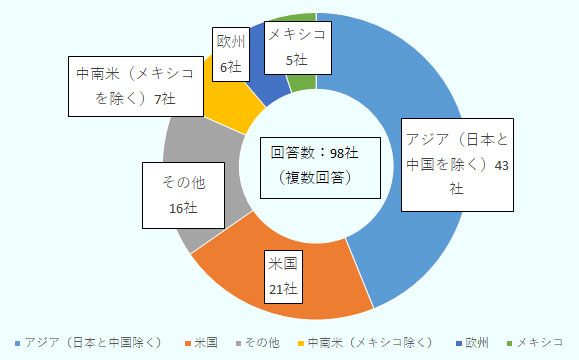

本調査の実施後に、回答企業にヒアリングを行ったところ、ある産業用機器メーカーは「米国内での調達を推進する」ことで対応するという。また、食品分野の企業には、既に東南アジア諸国や台湾などへ調達先の生産移管を進めている事例も見受けられた。ある企業は、ベトナム、タイ、インドネシアに仕入れ輸入先の移管を進めているほか、中国で行っていた原料の一次加工を、中南米にある自社拠点へ移管することも検討しているという。今回の調査で、保護主義によりマイナスの影響を受け、対策として調達先を変更すると回答した企業は98社だったが、このうち中国からの調達をアジアと米国に変更するとした企業は半数(98社中64社)を大きく超えた(図7参照)。保護主義的な動きは、日系企業のサプライチェーンに影響を及ぼし始めている。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)から作成

コスト増加分の販売価格への転嫁、調達先の分散の動きがみられる一方で、各社各様の対策もみられた。例えば、ある家庭用電気機器メーカーでは、輸入コストを削減する目的で自社倉庫の完全FTZ(フリートレードゾーン:自由貿易地域)化を実現した。また、物量の多い製品は中国から中南米やカリブ諸国のディーラーへ直接材料を配送する、という対策も講じているという。今後も、状況によってはこうした工夫が必要となるだろう。

税制改革:連邦法人税減税にはポジティブな反響

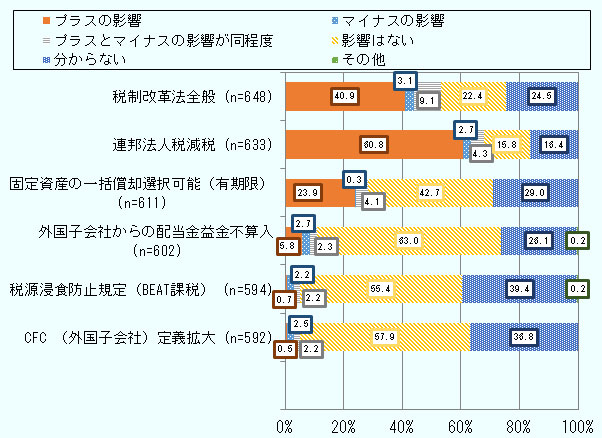

今回の調査では、2017年12月に法案が可決された税制改革法(Tax Cut and Job Act)についても取り上げた。税制改革には主に、連邦法人税減税、固定資産の一括償却選択可能(有期限)、外国子会社からの配当金益金不算入、税源浸食防止規定(BEAT課税)、CFC(外国子会社)定義拡大などが含まれるが、中でも日系企業にプラスの影響が大きいのは連邦法人税の減税(減税前最高税率35%から一律21%に)であった。回答企業の60.8%が連邦法人税減税には「プラスの影響」があるとしており、本設問で聞いた項目の中では最多だった(図8参照)。

出所:「2018年度米国進出日系企業実態調査」(ジェトロ)

回答日系企業からは余剰分を設備、研究開発への投資(食品・農水産加工 、化学品・石油製品)や採用増加(その他製造業)など、追加投資へ積極的につなげたとする日系企業のコメントが多く聞かれた。一方で、追加関税による影響のため、利益が相殺されてしまうという企業もあった。

2018年は、税制改革からはじまり、米中貿易摩擦、北米自由貿易協定(NAFTA)再交渉など、米国進出企業にとって、ビジネス環境が大きく変化した年であった。7割を超える日系企業は黒字を見込み、好調な業績を維持しているが、労働者の確保は引き続き大きな課題である。そのような中、ICT技術の活用に期待がかかる。

- 注1:

- ホンダ、マツダ、日産、スバル、トヨタ。

- 注2:

- ホンダ、日産、スバル、トヨタ(マツダは生産台数について公表がない)。

- 執筆者紹介

-

ジェトロ海外調査部米州課北米班(執筆時)

野口 真緒(のぐち まお) - 2018年、ジェトロ入構。外資メーカー等勤務を経て現職。

閉じる

閉じる