ASEAN地域の複数国における拠点展開

日本企業による事例を見る

2018年2月14日

東南アジア諸国連合(ASEAN)地域は生産拠点、消費市場として魅力を高めており、日本企業による外国直接投資は引き続き高い水準で推移している。ASEAN経済統合の取り組みで市場統合が進む中、6億人超のASEAN市場において、日本企業は複数国に拠点を設立することでビジネスを拡大する動きもみられる。企業を取り巻く事業環境、複数国展開における傾向、具体的事例について概観したい。

シンガポール、タイを核とした複数国展開

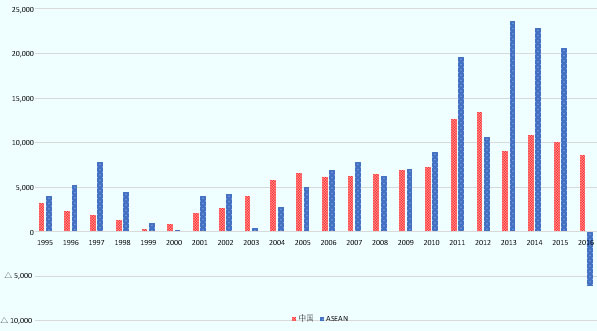

日本企業による海外進出は活発化している。国際収支ベースで海外直接投資(ネット、フロー)をみると、 2016年は前年比24.3%増の1,696億ドルで、これまでピークだった2013年(1,556億ドル)を上回って過去最高を更新した。2000年代初頭は300~400億ドルで推移した投資金額は、2011年は1,000億ドルを超え、それ以降6年連続で同水準を超えた。

アジアではASEAN向けが大きく拡大し、2013年は236億2,000万ドルを記録した(図1)。それまでほぼ拮抗(きっこう)していた対中国向け投資の2.6倍となった。中国は改革開放路線による市場経済の導入や2001年の世界貿易機関(WTO)への加盟等により日本企業進出が加速し、2000年代初頭に「世界の工場」としての役割を高めた。それに対して、ASEANは1997年にタイを震源地としたアジア通貨危機後の混乱などもあり目立つ存在ではなかったが、2010年代に入って再び脚光を浴びている。国・地域別にみると、シンガポール、タイ、インドネシアの3カ国で7-8割を占める。

2016年の対ASEAN向け直接投資は61億ドルの引き揚げ超過となった。シンガポール向け直接投資が190億ドルの引き揚げ超過となったことが主な要因である。ソフトバンクが2016年8 月にシンガポール子会社からの2兆3,000億円にのぼる配当を決定しており、直接投資回収に計上された可能性がある。この要因を取り除くと、引き続き、ASEAN向け投資は高水準で推移している。

(国際収支ベース、ネット、フロー)

出所:直接投資統計(ジェトロ)

次に、ASEAN域内における各国への企業進出の状況を横並びで比較するために、「ASEAN日本人商工会議所連合会(FJCCIA)」の会員企業数の推移をみたい。同連合会は各国・地域の日本人商工会議所で構成される連合組織だ。2017年の会員数は7,130社で、過去5年間で約1,500社が増加した。企業数が多い順に、タイ、ベトナム、シンガポール、フィリピン、インドネシアと続く。他方、カンボジア、ラオス、ミャンマーの後発国では進出数は少ないが増加率が高く、進出意欲の高さを示している。

| 国名 | 2013年 | 2014年 | 2015年 | 2016年 | 2017年 |

|---|---|---|---|---|---|

| タイ | 1,479 | 1,552 | 1,624 | 1,716 | 1,749 |

| ベトナム | 1,213 | 1,323 | 1,463 | 1,562 | 1,683 |

| シンガポール | 772 | 801 | 832 | 854 | 854 |

| フィリピン | 674 | 721 | 745 | 776 | 805 |

| インドネシア | 631 | 703 | 743 | 786 | 773 |

| マレーシア | 568 | 582 | 607 | 610 | 574 |

| ミャンマー | 107 | 168 | 239 | 310 | 351 |

| カンボジア | 144 | 168 | 192 | 218 | 245 |

| ラオス | 56 | 71 | 77 | 79 | 93 |

| ブルネイ | 3 | 3 | 3 | 3 | 3 |

| 合計 | 5,647 | 6,092 | 6,525 | 6,914 | 7,130 |

- 出所:

- ASEAN日本人商工会議所連合会(FJCCIA)

このように日本企業はASEAN域内で拠点数を増加させる傾向にあるが、企業が域内で2次または3次進出する複数国展開の状況はどのようになっているだろうか。「2016年度日本企業の海外事業展開に関するアンケート調査」(ジェトロ)では海外ビジネスに関心の高い日本企業本社を対象にアンケート調査を実施した(調査実施期間は2016年11月~2017年1月)。回答企業(2,995社)のうち、ASEAN地域に拠点を持つ企業数は、936社(構成比31.3%)でそのうち複数拠点を持つ企業数は460社(15.4%)だった。

これらの進出国・地域の組み合わせで主要なものをみたのが表2である。最多は「タイ・ベトナム」「タイ・ベトナム・インドネシア・シンガポール・マレーシア・フィリピン」の組み合わせが同数で、それぞれ36 社(構成比3.8%)だった。3 位は「タイ・インドネシア」の33 社(同3.5%)、4 位は「タイ・シンガポール」の28 社(同3.0%)が続いた。同調査では経年変化による分析ができないものの、シンガポール、タイを核としてベトナム、インドネシアへ展開する事例が多く、なかにはフィリピン、カンボジア、ミャンマーも加え5~7カ国に拠点を設置していることが読み取れる。

| 国名 | タイ | ベトナム | インドネシア | シンガポール | マレーシア | フィリピン | カンボジア | ミャンマー | ラオス |

|---|---|---|---|---|---|---|---|---|---|

| 進出数 | 553 | 384 | 329 | 317 | 244 | 172 | 67 | 98 | 19 |

- 出所:

- 「2016年度日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

| 進出国数 | 進出国 | 企業数(社) |

構成比(%) 企業数(n=936) |

|---|---|---|---|

| 2カ国 | タイ、ベトナム | 36 | 3.8 |

| タイ、インドネシア | 33 | 3.5 | |

| タイ、シンガポール | 28 | 3.0 | |

| インドネシア、シンガポール | 22 | 2.4 | |

| タイ、マレーシア | 12 | 1.3 | |

| 3カ国 | タイ、インドネシア、シンガポール | 23 | 2.5 |

| タイ、ベトナム、インドネシア | 10 | 1.1 | |

| 4カ国 | タイ、ベトナム、インドネシア、マレーシア | 16 | 1.7 |

| タイ、ベトナム、インドネシア、シンガポール | 10 | 1.1 | |

| 5カ国 | タイ、ベトナム、インドネシア、シンガポール、 マレーシア | 12 | 1.3 |

| 6カ国 | タイ、ベトナム、インドネシア、シンガポール、 マレーシア、フィリピン | 36 | 3.8 |

| 7カ国 | タイ、ベトナム、インドネシア、シンガポール、 マレーシア、フィリピン、ミャンマー | 14 | 1.5 |

| 8カ国 | タイ、ベトナム、インドネシア、シンガポール、 マレーシア、フィリピン、カンボジア、ミャンマー | 12 | 1.3 |

- 出所:

- 「2016年度日本企業の海外事業展開に関するアンケート調査」(ジェトロ)

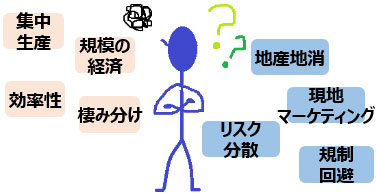

「集約」「分散」のバランスを取りながら進出検討

製造、販売拠点として潜在性のあるASEAN市場でビジネスを拡大させていく上で、各社の限りある資本、人材、技術などの経営資源をどのように配置し、新たな拠点をどこに設置するか。それを捉える上で、一つの軸となるのが「集約」の動きである。6億人超のASEAN巨大市場を「一つのマーケット」として機能的に捉える視点で、とりわけASEAN10カ国が協力して推進している経済共同体(AEC)が魅力を高めている。ASEAN先行6カ国(タイ、マレーシア、インドネシア、シンガポール、フィリピン、ブルネイ)では2010年に、残りの後発4カ国(ベトナム、カンボジア、ラオス、ミャンマー)も2018年に一部例外を除いてすべての品目で関税が撤廃された。その結果経済圏として一体化し、規模の経済性を獲得できるメリットが生まれている。ただしそれ以外の「非関税障壁の撤廃」「貿易円滑化」「サービス貿易の自由化」「労働者の移動」など分野における進捗(しんちょく)は限定的である。とはいえ、今後、緩やかに統合が進捗することで、ビジネス環境上の課題は徐々に取り除かれ、地域共通ルールの形成によりスケールメリットの効果がより大きなものになるだろう。

これに対するのが「分散」の動きである。企業がASEAN域内諸国のどこか一つに拠点を設立すれば、そこから域内で自由に製造、販売拠点、支店などを設立できるかといえば、必ずしもそうではない。一般的な経済統合の工程では、AECは統合段階の入り口に立ったばかりであり、欧州連合(EU)のような「共同市場」「完全な経済」とは異なる。10カ国の外資参入ルールはバラバラであり、資本や人の移動は自由ではないため、国境を越えて自由に拠点を設置できるわけではない。また、社会、文化、民族、宗教、経済発展度合いなど多様性に富んだ国々において、マーケティングの観点から各国に根差した商品開発や販売方法、代理店網の構築が求められる。さらに、政治・社会リスクや地震・水害など災害リスクなどの観点から一極集中を分散化させる視点も必要だ。

「集約」と「分散」のバランスの中で、効率的な生産・流通ネットワークの構築はどのようなものか、最適な拠点立地はどこなのか。これらの状況を勘案しながら各社は決定している。日本企業によるASEAN地域での複数国展開は各社の商品・サービス、ターゲット、戦略などにより千差万別である。以下ではその具体的事例を、報道、各社発表、インタビューなどを基に、大きく四つに分類して探った。

出所:著者作成

現地市場獲得を狙った展開

ケース1:一般消費者向け(B to C)販売

日本市場の頭打ち傾向に対して、アジア新興国では拡大する消費市場に対する期待が大きい。国際通貨基金(IMF)によればASEAN地域における2016年の名目国内総生産(GDP)は約2兆5,000億ドルで世界経済に占める割合は3.4%にすぎないが、潜在成長性は高い。日本企業による新たな市場開拓を目的とした販売、製造拠点の設立が多くみられる。

飲料メーカーA社は1970年代に先駆者的存在としてシンガポールに進出し、現地飲料市場で高いシェアを持つ。国内市場のみならず、生産拠点として約60カ国・地域に輸出し、飲料事業の統括拠点としても発展した。近年、周辺国で消費量が大きく伸び、同工場では生産が追い付かなくなったことから、2014年、マレーシア・ジョホール州に新工場を設立し、そこを輸出拠点とした。また、2017年、インドネシアで地場企業との合弁で生産拠点を設立、ミャンマーでも現地企業とライセンス生産契約を締結して生産を開始した。インドネシア、ミャンマーは巨大新興国として潜在性があることから、これまでの輸入販売から現地生産へ切り替えた。

食品メーカーB社は1990年代初頭にベトナムへ進出し、即席めん市場においてシェア5割以上を超えるなど市場拡大に大きく貢献してきた。ベトナムでは調達から販売まで生産、流通ネットワークを構築し、南北に10を超える工場を構え、海外約40の国・地域向けに出荷している。周辺国への展開では、2002年にカンボジア、2008年にラオスに支店を開設し、それぞれシェア2-3割を超えるほか、2010年代に入ってからはミャンマーの市場開拓に取り組み、2017年にヤンゴン近郊の新工場で現地生産を開始した。

ケース2:企業向け(B to B)販売

ASEANの消費市場拡大に伴い、自動車、電気・電子など主力産業における海外生産比率が高まっている。部材の現地調達の強化方針を進める取引先メーカーによる進出打診などにより、取引先の近いところへ進出するケースは多い。また、こうした進出事例は中小企業のサプライヤー企業にまで広がっている。

工業用工具を製造するC社は、1980年代中頃にインドネシアに生産拠点を設立し、同国および周辺国に出荷している。約30年間をかけて取り組んだ技術移転、人材育成が浸透し、現在では、同工場で生産した半製品を日本本社へ輸出し、再加工して日本の顧客に納品するなど主力工場としての役割を高めている。2016年、大手取引先がベトナム南部に進出し生産拠点を設立したことから、同国に販売会社を設立した。

電子、自動車部品や医療機器の梱包(こんぽう)材・化粧箱を製造するD社は中小企業であるが、取引先に近いところでの生産を基本方針としており、海外売上比率が高い。1990年代に進出したフィリピンの生産拠点をマザー工場および統括拠点として周辺国へ展開している。2011年に設立したインドネシア拠点のきっかけはフィリピンの取引先からの情報により受注可能性についてFS調査を重ね、進出を決定した。統括拠点としてのフィリピンでは工場運営や開設のノウハウを持つ中核人材が育っており、新規拠点設立に当っては、これらの人材を海外派遣し、活用する方針をとっている。日本からの派遣と比較してコスト削減につながるのみならず、フィリピン人材の強みとして、英語が堪能であることや、国民の1割に当たる約1,000万人が海外で働くなど海外で勤務することを厭(いと)わない外向きのメンタリティーであることから、北米拠点設立に当ってもフィリピン人材を活用している。

金型設計、プレス部品製造のE社は、90年代中頃に進出したフィリピン製造拠点に加え、2013年にインドネシア工場で操業を開始した。業界ミッションで同国を訪問した際に知り合った地場財閥から合弁設立の熱心なオファーがあったが、中小企業である同社では、日本とフィリピンの体制がうまく機能していたことからも当初は進出をちゅうちょしていた。最終的に進出を決断したのは、土地や工場建設に関わる準備や幹部社員の指名など良い条件があったことからである。ASEAN最大市場であるインドネシアでは中間層の台頭とともに自動車産業が発展する一方で、人件費の上昇局面にある。事業コストの増大を吸収するために現地調達率を上げたい取引先からみると高精度な金型・部品を低価格で調達できるメリットがある。

生産面で分業深化に向けた取り組み

ケース3:生産コスト削減型(プラスワン)

製造業では国境を越えたサプライチェーンの構築が進んでおり、ASEAN地域の存在感が高まっている。人件費上昇、労働力不足や一極集中のリスク分散の高まりにより、周辺国などに工場を増設する動きがさまざまな形でみられる。これらは、インフラ整備の進展も後押ししている。例えば、メコン地域では、東西、南北、南部の各経済回廊の整備が進んでおり、これにより、調達、生産、販売をつなぐ物流網が国境を越えて構築され始めている。

時計部品を製造するF社は、1990年代半ばにベトナム工場を設立し、同拠点から中国の取引先に納入してきた。2013年、安価な生産立地を目指し、カンボジアへ進出した。進出先は至近性を重視し、ベトナムとの国境地区にあるバベット市の工業団地に設立した。カンボジア工場には、人手のかかるものを生産移管し「低価格帯」を、既存のベトナム工場では半自動化による「高価格帯」を、というように、品目をすみ分けながら生産している。

自動車部品を製造するG社は、インドネシア工場で20年を超える歴史がある。しかし、近年、同国では人件費が高騰し、労働集約的工程で採算が合わないことから、2014年、ミャンマーの首都ヤンゴン周辺の工業団地に生産工場を設立した。これまでインドネシアで担っていた労働集約的な少量多品種の品目を同拠点へ移管させ、インドネシア拠点は自動化対応により大量生産品目を製造するなどのすみ分けを行っている。

医療用器具を製造するH社は、1990年代半ばにベトナム北部へ進出したほか、リスクヘッジの観点からミャンマー、ラオスへも生産拠点を設立した。2017年にはベトナム二つ目となる工場を増設した。第1工場から徐々に生産移管し、将来的には完全移管を目指す。海外進出の当初の目的は、生産コストの削減、カントリーリスクの分散であったが、近年は品質維持・向上を目指し人材育成や衛生基準を取り入れた施設を建設するなどしている。ベトナム第2工場では「生産の自動化・省力化」により、生産品目の多様化に取り組んでいる。

ケース4:既存サプライチェーンの再構築

大企業を中心に、既に複数拠点を展開している企業では、各国における事業コストの高まり、経済統合の進展、各国規制による制限などASEAN地域内外における事業環境の変化に応じて、サプライチェーンの再構築に取り組んでいる。

事務機器メーカーI社は、中国、インドネシア、フィリピンの3拠点体制を構築しており、中国では特殊な業務用機器を、インドネシアは高機能品を、フィリピンでは汎用(はんよう)品をというように、世界市場向けの輸出拠点として生産品目をすみ分けている。インドネシア(2016年4月稼働)、フィリピン(2017年7月稼働)では、工場設備の増強を行うなど生産体制を強化した。フィリピン拠点では多くの部品を中国からの輸入に依存している。一般的にフィリピンは周辺国と比較すると労務費が安く、安価な人件費を活用する組み立て工程で競争力がある。

自動車部品メーカーJ社は、1970年代前半にタイに拠点を設立以来、ASEANではラオス、ブルネイを除く8カ国で展開している。特に小型高機能製品は生産効率の良い国・地域で集中生産し、相互に供給しあうことでコスト競争力を強化している。他方、空調などバルキー製品はセットメーカーなど取引先に近いところで現地生産する方針をとっている。近年、AECにおける関税の削減・撤廃によるメリットを考慮し、自動車産業ではタイ、インドネシアの2極生産体制へと転換がみられるなか、同社も既存の複数拠点の特長を生かし、両国を軸に生産体制を強化させている。2013年には、労務費が上昇したタイでの生産工程をカンボジアへ一部の品目を生産移管した。

ASEAN地域を中心とした広域経済圏での展開を視野に

ASEAN地域はAECによる域内経済統合に加え、周辺パートナー国である韓国、中国、日本、インド、オーストラリア・ニュージーランドとの間で自由貿易協定を発効させている。進出企業にとってはASEANを生産、流通基地とすることでこれらの市場へのアクセスが有利となる。さらに、現在、交渉中の東アジア地域包括的経済連携(RCEP)は、ASEANとこれら6カ国間の経済連携協定である。関税率の削減・撤廃における交渉では、既存の「ASEANプラス1」協定よりも高い水準の自由化による貿易促進を目指している。さらに、サービス、電子商取引、知的財産権等の地域共通のルール形成を通じたモノ、ヒト、カネの活発な往来についても交渉中である。交渉参加16カ国で世界の人口の5割、貿易額3割、国際総生産(GDP)3割を占める世界最大規模の広域経済圏となる見込みで、アジア大での効率的なサプライチェーン形成が深化、拡大することが期待される。ビジネス拡大をする上で、ASEANを中心とした「一つの経済圏」が拡大しチャンスは広がるとする視点が必要となるであろう。

- 執筆者紹介

-

ジェトロ海外調査部アジア大洋州課 課長代理

藤江 秀樹(ふじえ ひでき) - 2003年、ジェトロ入構。インドネシア大学での語学研修(2009~2010年)、ジェトロ・ジャカルタ事務所(2010~2015年)を経て現職。現在、インドネシアを中心にASEAN地域のマクロ経済・市場・制度調査を担当。編著に「インドネシア経済の基礎知識」(ジェトロ、2014年)、「分業するアジア」(ジェトロ、2016年)がある。

閉じる

閉じる