チリ経済回復の道筋(後編)

2017年12月12日

長期でみたチリ経済の成長課題として、銅価格の変動に左右されない産業構成作りがある。つまり、生産性向上、産業のさらなる多角化あるいは既存の比較優位産業の高度化により「中所得のわな」を脱しようというわけだ。ただし、人口規模が大きくなく、産業の裾野も広くないため、当該政策を進めるためには海外企業からの技術・ノウハウ移転が重要となる。そうした観点のもと、チリ政府は2017年10月に日本にアジアとしては初めて投資誘致機関の事務所を設置した。

チリ政府の目指す方向性と日本企業の海外戦略に交点はあるのか? 後編では日本以外の外資の事業展開状況とともに、現地進出企業の見方や現地で求められている技術やノウハウを紹介しつつ、今後の成長可能性分野を探る。

鉱山以外の直接投資増加図るチリ政府

11月20日に中銀が発表した2017年第3四半期の国内総生産(GDP)成長率(前年同期比2.2%増)はチリ経済の回復ぶりを確認させるものとなった。中銀によると、回復を主導したのは銅価格上昇の恩恵を受けた銅産業、次いで個人向けサービス、そして商業部門であった。

チリ政府は、銅産業は重要な産業と位置付けつつも、産業多様化に熱心だ。東京におけるチリ・ビジネスセミナー(2017年10月18日開催:チリ外務省、ジェトロなど主催)に登壇したチリ外務省のパウリーナ・ナサル対外経済関係総局長は、日本からの直接投資残高は2008年から2016年の間に5倍の110億ドルに増加したことを紹介し、日本・チリ間のビジネス交流拡大を歓迎しつつも、同投資額の93%が鉱山セクターに偏っているとの指摘も忘れなかった。

投資誘致機関インベスト・チリのカルロス・アルバレス長官はチリ投資のメリットとして以下の5点を挙げ、幅広い日本企業に投資を呼び掛けた。

- サステナビリティ:世界銀行(世銀)のガバナンス指標でラテンアメリカ首位であり、南米唯一の経済協力開発機構(OECD)加盟国として制度面でも安定している。

- 優れた人材の集積:ラテンアメリカの上位50位までの大学のうちチリの大学が15校含まれている。海外からの起業家を誘致するためのビザ制度を備える。

- 起業環境:アントレプレナーシップ グローバル企業家ランキング(米国非営利団体グローバル起業家精神・開発機構(The Global Entrepreneurship and Development Institute)調べ)においてラテンアメリカで1位。世界138カ国中18位。

- ラテンアメリカのビジネス拠点として:64の国・地域との自由貿易協定(FTA)網。日本とも2007年に経済連携協定(EPA)が発効済みのほか、日本チリ租税条約も2016年末に発効。物流パフォーマンス指数(世銀)はラテンアメリカで2位。

- 最新のトレンドがラテンアメリカ内でいち早く浸透:通信環境は主要都市で4GLTE接続(3G接続は国全体の91.2%の地域で可能)。ダウンロード速度はラテンアメリカで2位(国連ラテンアメリカ・カリブ経済委員会調べ)、再生可能エネルギーに関する政策や投資、温室効果ガス管理、ファイナンス等を総合的に勘案したランキングにおいては世界58カ国中第2位(英米による共同調査:Climatescope 2016)である。

鉱山投資における日本の貢献を高く評価しつつも「ポスト資源投資」を志向するチリ。日本の多様な部門にチリのポテンシャルを知らしめたいとの意図が強く感じられるプレゼンテーションであった。

太陽光発電の集積地と化したチリ北部

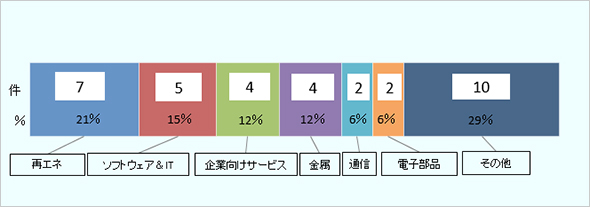

欧米や中国を中心に、チリへの関心分野はすでに鉱山からエネルギー分野に替わりつつある。実際にfDiマーケッツ(Financial Times)のチリにおける新規・拡張投資の発表件数を分類すると図1のとおり、全34件中2割(7件)と最多となったのが再生可能エネルギー関連であり、2番目に多いのがソフトウエア&IT関係、そして企業向けサービスと続いている。

(業種別)(グラフ内数値は案件数)

- 出所:

- fDiマーケッツ(Financial Times)データを基に作成。

国連ラテンアメリカ・カリブ経済委員会が2016年のラテンアメリカ域内の直接投資の動向をまとめたレポート『La Inversión Extranjera Directa en América Latina y el Caribe 2017」によると、ラテンアメリカにおける直接投資は、資源投資が減少する一方でエネルギー部門特に再生可能エネルギーに関する投資割合が増加している。中でもチリのシェアは33%を占め、メキシコ(同32%)、ブラジル(同15%)を上回っている。

この分野においては、日本からすでに丸紅が2015年にEDF(フランス電力会社)の子会社EDF EN社との出資で太陽光発電事業に参入しており、さらに最近の1年をみても双日、四国電力がフランスの大手建設会社であるエファージュとコンソーシアム(共同事業体)を結成し、設備容量9万8,000kW の太陽光発電の新プラントからチリ国内の卸電力市場向けに電力を販売するプロジェクトを発表している。太陽エネルギー利用については、光から直接発電するのではなく、大量の集熱パネルを使って中央の塔に熱エネルギーを発生させ、蓄熱させることで発電を行う米国のソーラー・リザーブのような企業も参入するなど最近の海外企業による多様な事業展開がみられる。チリ北部は砂漠気候で日射量が多いところに銅産業という大きな消費者が存在することもあり、世界的にみても有数の太陽エネルギー発電地帯と化している。常に「環境保護」「エネルギー確保」の問題と向き合うことを求められている銅産業にとり、チリ北部地域の電源で主力となっている石炭火力発電以外の発電源としての太陽光発電など再生可能エネルギーの発展は重要だ。

製造業投資の壁はコストの高さや地理的位置、市場規模など

チリ政府の投資分野多様化への期待に対し、進出日系企業はどうみているのか。日本からの投資は投資金額面でみると鉱物・農林水産セクターに集中していることは前述のナサル局長の指摘通りだ。しかし、日本企業はすでにチリが比較優位を有するセクター、具体的には銅、養殖・水産、紙パルプ・ウッドチップ、養豚・養鶏やその加工食品、に関するビジネスをすでに行ってはいる。また、消費市場狙いという点では人口規模はさほど大きくないものの、1人当たりのGDPの高さ(2万4,089ドル 購買力平価 2016年)などを背景に自動車や家電などについても主要企業は現地法人設立ないし代理店経由のビジネスをすでに行ったりしている。進出日系企業の数は2016年10月時点で89社(海外で日本人が起業した数を除く)と南米ではブラジルに次ぐ水準であり、チリより人口が多いコロンビアやアルゼンチン、ペルー、ベネズエラをしのぐ。

しかし、進出企業の構成や駐在員の人員数に関しても鉱山ビジネス絡みのものが大多数であり、製造業は非常に少ない。数少ない製造業の例としては、水産物加工、海藻から作るアルギン酸、農林産物加工(ウッドチップや果物)などのチリの1次産品に付加価値をつけて輸出するものが主力であり、チリ国内市場向けの財は漁網、養殖に使用するフロートなど輸出産業向けにとどまっている。国内消費向けの財を生産している例はまれ(ガラス等)だ。

背景としては、日本企業が「耐久消費財の製造を行うメリットが少ない」とみていることにある。ジェトロ・サンティアゴ事務所と日智商工会議所が毎年実施している日本・チリEPA運用実態把握アンケートの調査結果(2016年8月時点)によると、チリを製造業とみなすための障害点として進出日系企業からは、(1)労働者の賃金の高さ、(2)ロジスティックスの問題(東西南北に山脈や砂漠、南極、海など地理的障壁があり、他の国との行き来が不便である)、(3)チリ国内におけるサプライヤーの不足、(4)国内市場規模の小ささといった声が出ている。

つまり、製造業投資の海外投資パターンのうち、垂直的外国直接投資(各国間の生産コストの差を生かした投資戦略)、水平的外国直接投資(大消費地の国内で生産することでロジコストを削減)、輸出基地型外国直接投資(大消費国の近隣にある低廉な生産コストの国で生産し、大消費国に供給する戦略:メキシコが典型)のいずれの条件もチリは満たせていないと見ていることがわかる。

CPTPPや太平洋同盟に組み込まれている原産地証明の累積を利用し、アジア太平洋地域のサプライチェーンにチリを組み込もうとしても生産コストの安い国々が周辺にあるため状況は変わらないだろう。

比較優位セクターの“周辺”やチリの“社会課題”などに商機

2017年の日系企業の投資案件(表)をみると、鉱山の権益取得に関する投資は1件のみであり、チリの鉱物資源ビジネスの課題解決(エネルギー、鉱山における淡水確保)や関連産業(鉱山機械)分野への投資が目立つ。2014年から16年初頭にかけての銅価格の下落により、複数の日本企業が財務面でチリの銅ビジネスが足を引っ張ったが、長期的な銅の需要は拡大するという判断のもと、銅産業に関連する分野に投資機会を見いだしている様子がわかる。

| 社名 | 概要 |

|---|---|

| 蝶理 | SIMCO社(チリ有力財閥・エラスリスグループ傘下)が進めているリチウム化合物製造プロジェクトに参画(生産開始は2019年末予定)。 |

| アシックス | 販売強化のため、サンティアゴに現地法人設立。 |

| GSユアサ | 三菱商事とAES Gener(チリ2位の発電業社)がチリ北部に建設したコクラン石炭火力発電所の運転予備用のシステム(リチウムイオン蓄電システム)が完工。 |

| NEC | 世界の電力・ガス大手のENGIE(エンジー)グループのチリ子会社で北部に大型発電所を持つ Energía Chile社向け2MWの大型蓄電システムを受注。 |

|

双日 四国電力 |

フランスの大手建設会社であるエファージュとコンソーシアム(共同事業体)を結成し、設備容量9万8,000kWの太陽光発電の新プラントからチリ国内の卸電力市場向けに電力を販売するプロジェクトを発表。 |

| 日鉄鉱業 | 第4州に銅鉱床アルケロス鉱区を所有するアルケロス鉱山株式会社の株式を追加取得し、保有比率を80%にした。操業開始見込みは2022年。 |

| ユーラスエナジー(豊田通商、東京電力HD合弁会社) | グリナジーグループ(スペイン)保有の太陽光発電所2カ所「La Esperanza(ラ・エスぺランサ)」と「Marchigüe(マルチグエ)」発電所)を譲り受けた。 |

| コマツ | エンジンやトランスミッションなどの使用済みコンポーネントを新品同様に再生させ、再び市場へ供給するためのリマン(再生を意味するRemanufacturing の略語)センターをサンティアゴにオープン。 |

| 三井物産 | BHPの100%子会社で銅鉱山の操業を行っているスペンス社向け海水淡水化・揚水事業への新規参画。スペインACSグループ傘下の企業と設立したカイタン社を通じ、海水淡水化プラントと約150キロメートルの揚水設備を建設・保有・操業。操業開始は2020年第2四半期を予定。 |

- 出所:

- 各社プレスリリース等をもとにジェトロ作成

鉱山ビジネスのボトルネックはいくつかがあるが、すでに投資がなされているエネルギー、水以外にも、労務問題がある。危険を伴う発破作業など坑内作業の安全確保の問題、ストライキ、高騰する給与などの問題だ。すでにコマツなど一部の日本企業が無人トラックのオペレーションなどを以前から導入してはいるが、前述のチリセミナーでは、チリ企業と米国研究機関による協力に基づく成果も紹介された。チリの鉱山用火薬大手のエナエックス社が2017年9月から10月にかけて発表したロボマイナーやiトラックなどだ。これはチリ政府・公的機関(鉱山省や産業開発公社)のバックアップのもと、米国の研究機関(SRIインターナショナル)と開発した鉱山における発破作業用の遠隔ロボットやトラックである。

その他、センシング技術を活用した銅精鉱生産プロセスのモニタリングなど制御関連の技術を使ったビジネスモデルも同セミナーで日本側から紹介されたが、こうした技術は、人件費の高く、かつ技術者不足のチリにおいては、鉱山のみならず加工食品・飲料、木材パルプなど他のセクターにおいても今後、広がりが期待されるものだ。

その他、近年の法改正による新たなビジネス機会にも注目したい。2017年、コマツがコンポーネントを再生し、市場に再供給する事業を立ち上げた。チリでは2016年に出されたリサイクル振興法(法律20,920号)により、製造物責任が拡大され、企業が廃棄物処理に一定の役割を課されるようになった。環境省によると、チリでは年間1,700万トンの廃棄物のうち1割しかリサイクルされていないという。潤滑油や電気デバイス、バッテリー、電池、容器包装、タイヤが同法の優先品目に挙げられているが、こうした分野以外にも上記法令施行をきっかけに企業のリサイクルへの取り組み、国民の環境意識の変化を背景に、いわゆる「静脈産業」にとっては新たなビジネス機会となる可能性もある。

- 執筆者紹介

-

ジェトロ海外調査部 主幹(中南米)

竹下 幸治郎(たけした こうじろう) - 1992年、ジェトロ入構。ジェトロ・サンパウロ事務所(調査担当)(1998~2003年)、海外調査部 中南米チーム・チームリーダー代理(2003~2004年)、ジェトロ・サンティアゴ事務所長(2008~2012年)、その後、企画部事業推進主幹(中南米)、中南米課長、米州課長等を経て現職。

閉じる

閉じる