ジェトロ世界貿易投資報告 2025年版

第2章 世界と日本の直接投資

第2節 主要国・地域の産業動向 第5項 世界のデジタル関連投資

世界のIT支出は生成AI対応で前年比約1割増

米調査会社のガートナーは、2025年の世界のIT(情報技術)支出が前年比9.8%増の5兆6,178億ドルに達すると予測している注1。中でも、データセンターシステム(23.2%)やデバイス(10.4%)、ソフトウエア(14.2%)分野では前年比で2桁成長が見込まれている。これは、急速な普及を続ける生成AIに対応したハードウエアへの投資が進んでいるためである。特に、データセンターシステムは2024年も前年比39.4%で成長しており、IT分野における最大の成長市場となっている。データセンターシステムのうち、AI向けサーバーへの支出は2025年に2,020億ドルに達し、従来型サーバーの2倍以上となる見込みだ。

世界のIT支出を牽引する生成AIの市場規模を見ると、2024年は前年比85.0%増の378億7,000万ドルとなった注2。2021年(76億9,000万ドル)から5倍近い伸びである。今後も市場は大きく拡大を続け、2031年には2024年の約11倍(4,420億7,000万ドル)となる見込みだ。

拡大続く世界のデータセンター市場

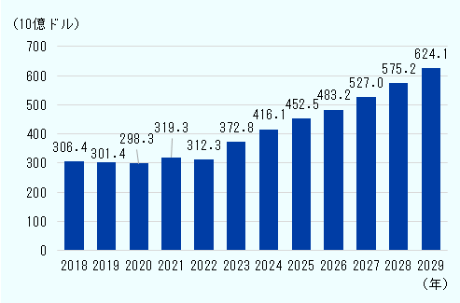

Statistaの予測データ(2024年7月時点)によると、2024年の世界のデータセンター市場規模は前年比11.6%増の4,161億ドルとなった。2022年までほぼ横ばいだったところ、2023年以降は大きく右肩上がりとなっている(図表Ⅱ-36)。これは2022年の生成AI「Chat GPT」リリースを皮切りに、世界中で急速にAIの開発と活用が加速していることが背景にある。2025年から2029年も年平均成長率は8.4%と着実にプラス成長を続け、市場規模は2029年には6,241億ドルに達するとされている。

- 注:

- Statistaの推計に基づく。

- 出所:

- Statista(2024年7月)

Statistaによると、2025年3月時点のデータセンター数で世界最多は米国(5,426カ所)で、2位のドイツ(529カ所)に約10倍の差をつけている注3。中でも、米国東海岸のデータセンターハブとして機能している北バージニアが世界最大の市場である。事業用不動産サービスを展開する米国のCushman & Wakefieldによると、北バージニアを擁するバージニア州は単独で5.9GW(ギガワット)の稼働容量を持ち、米州全体の約4分の1を占める。

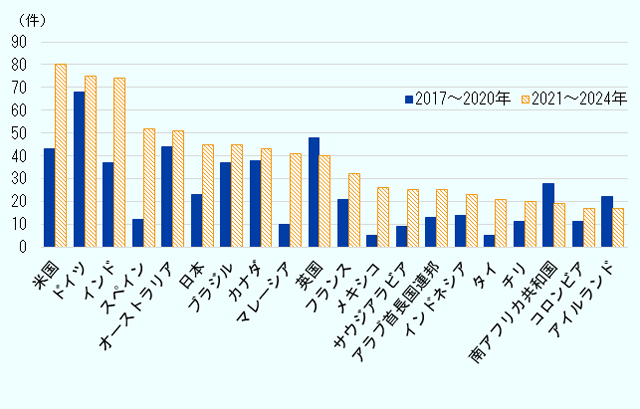

2021~2024年のデータセンター関連グリーンフィールド投資件数(発表ベース)でも最大は米国(80件)で、成熟市場ながら、さらなる投資の牽引役となっていることが窺える(図表Ⅱ-37)。米国と並ぶ水準だったのが、ドイツ(75件)とインド(74件)だ。2017~2020年の投資件数と比較すると、メキシコ(5.2倍)、スペイン(4.3倍)、タイ(4.2倍)、マレーシア(4.1倍)、サウジアラビア(2.8倍)などで大幅に増加した。このように、海外企業による投資は米国外にも広がり、新興国でも過熱していることが分かる。こうした投資を牽引しているのは、後述する「ハイパースケーラー」と呼ばれる企業だ。

- 注:

-

- 2021~2024年の合計件数上位20カ国を掲載。

- fDi Marketsで「Data Centre」とタグ付けされている案件が対象。

- 出所:

- fDi Markets(Financial Times)から作成

ハイパースケーラー主導で新興市場も拡大

データセンターの運用形態は主に2つに分かれる。1つは、データセンターのオペレーター企業が管理するラックスペースを借り、自社サーバーを自社で管理・運用する「コロケーション」や「ハウジング」と呼ばれる形式。もう1つは、事業者が所有するサーバーをユーザーが借りて利用する形式で、「ホスティング」と呼ばれる。いずれの場合も、サーバーを設置するインフラとして、データセンターが必要となる。これを提供するオペレーター企業としては、米国のエクイニクスやデジタルリアリティ、中国の中国電信(チャイナテレコム)や中国移動(チャイナモバイル)、日本のNTTグローバルデータセンターズなどが挙げられる。従来は物理的なサーバーの設置が一般的だったが、近年は仮想サーバーを利用する「クラウドホスティング」が浸透しつつある。これを提供するのが、アマゾン・ウェブ・サービス(AWS)、マイクロソフト、グーグルなどのいわゆるクラウド大手だ。これら企業は、他社データセンターにサーバーを設置してクラウドサービスを提供する(コロケーションの利用)こともある。他方で、年々増加しているのが、クラウド大手が自社データセンターを建設し、この中でサーバーやネットワーク、電源、空調、セキュリティなどを自前で管理していく仕組みだ。こうした動きを進めるクラウド大手を「ハイパースケーラー」と呼ぶ。

2024年は、ハイパースケーラーとその他のデータセンター事業者(コロケーション事業者など)の両者による投資が増加したことがデータセンター市場の拡大につながった。まず、ハイパースケーラーは、グリーンフィールド型の投資を推進している(図表Ⅱ-38)。前述のCushman & Wakefieldが発行したレポートでは、AWS、マイクロソフト、グーグル、メタの4社による2024年の投資額は、前年比58%増の2,440億ドルに達したと報告されている。2025年には31%の増加が見込まれている。クラウドリージョン注4の増設を通じて、グローバルなサービス提供能力を高めるとともに、AIや高密度ワークロードに対応可能なインフラを整備することが主な狙いだ。既存市場における電力や土地の制約を回避するため、新興市場への進出も積極的に行っている。AWSはデータセンターの自社所有・運用にこだわる方針で、主に米国内での地方分散に注力している。大規模なインフラ投資だけでなく、地元の学校・大学と連携し、STEM教育注5や職業訓練を提供する。グローバルには、欧州やアジア、中東への投資も進めている。AWS以上にグローバル投資に積極姿勢なのが、マイクロソフトである。欧州やアジア、中南米に裾野を拡大している。同社は北米・欧州など中核地域では自社建設・自社運用のデータセンターを展開しつつ、新興市場や短期的に拡張が必要な一部地域ではコロケーション型や外部との連携も活用している。

これに対し、コロケーション事業者など従来のデータセンター事業者は、機関投資家からの資金調達やM&Aを通して、既存市場内もしくは新規市場での事業拡大を進めている(図表Ⅱ-38)。前述のとおり、ハイパースケーラーはクラウドサービスの提供に当たりコロケーション事業者のインフラを利用するケースもある。そのため、一部のケースではハイパースケーラーに追随するかたちで新規市場に進出し、そのデータセンター需要に応えている。これと同時に、地元企業、大学、医療システム、金融機関、政府機関のデータセンター需要にも対応している。

図表Ⅱ-38 2024年に発表された主要なデータセンター関連投資(企業別)

| 企業名(概要) | 投資概要 |

|---|---|

| AWS |

米国ではペンシルベニア州(200億ドル)、オハイオ州(100億ドル)、ミシシッピ州(100億ドル)でデータセンターを増強。 欧州では、ドイツで新たなAWSリージョン設立(84億ドル)と既存のAWSクラウドインフラへの追加投資(94億ドル)、英国で新たなデータセンターを建設(100億ドル)など。 日本(150億ドル)、シンガポール(90億ドル)、サウジアラビア(50億ドル以上)なども発表されている。 |

| マイクロソフト | 米州では米ウィスコンシン州(33億ドル)、メキシコ(13億ドル)、欧州ではイタリア(48億ドル)、フランス(43億ドル)、ドイツ(34億ドル)、スウェーデン(32億ドル)、アジアでは日本(29億ドル)、マレーシア(22億ドル)、インドネシア(17億ドル)などでクラウド・AIインフラ拡張などを目的とした投資を発表。 |

| グーグル |

米国ではバージニア州(10億ドル)、インディアナ州(20億ドル)、ネブラスカ州(9億ドル)でデータセンターの新設・拡張。 欧州では英国(10億ドル)、フィンランド(11億ドル)、アジアでは日本(10億ドル)、タイ(10億ドル)、マレーシア(20億ドル)などでのデータセンター増強、海底ケーブル敷設などが計画されている。 |

| メタ | 米インディアナ州に8億ドルを投じ、新たなAI対応データセンターキャンパスを建設する。 |

| 企業名(概要) | 投資概要 |

|---|---|

|

フレクセンシャル (米国のデータセンターおよびデジタルインフラ企業) |

米国の投資会社モルガン・スタンレー・インフラストラクチャー・パートナーズとGIパートナーズから資金調達。 |

|

データバンク (米国のエッジデータセンタープロバイダー) |

オーストラリア最大の年金基金「オーストラリアン・スーパー」から15億ドルの資金調達。 |

|

デジタルブリッジ (米国のデジタルインフラ投資会社) |

ハイパースケール・データセンター事業者の英国のヨンダーを買収した。 |

|

バンテージ・データセンターズ (米国のハイパースケール・データセンター事業者) |

デジタルブリッジとシルバーレイク(米国の投資会社)が主導するエクイティ投資(株式による資金調達)で64億ドルの資金調達。 |

|

ブラックストーン (米国の投資会社) |

アジア太平洋地域最大のデータセンタープラットフォームであるエアートランクを約160億ドルで買収した。 |

|

KKR(米国の投資会社) エナジー・キャピタル・パートナーズ(米国のエネルギー分野投資会社) |

500億ドル規模のパートナーシップを締結した。 |

- 注:

-

- 2024年に発表された主要な案件について、投資先国と発表金額を掲載。

- 金額は各社プレスリリースまたは主要メディアの報道に基づく。

- 出所:

- Cushman & Wakefield“2025 Global Data Center Market Comparison”、各社プレスリリース、メディア報道から作成

デジタルインフラ構築、各国・地域が熱視線

生成AIの普及に伴い、膨大な計算資源と高速なデータ通信が求められるようになり、クラウドインフラやデータセンター、海底ケーブルといった基盤整備が国家の競争力を左右する要素となっている。これらのインフラは単なる技術的基盤にとどまらず、経済安全保障やデータ主権の観点からも戦略的価値を持つ。現状では米国のクラウド事業者への依存度が高く、データの保管や処理が国外に委ねられているケースも多い。これにより、情報漏洩やサイバー攻撃のリスクが高まるほか、地政学的な緊張が高まった際には、サービスの安定性にも影響を及ぼしかねない。また、海底ケーブルは切断障害などのリスクがあり、経済安全保障上重要視されつつある。

一方で、デジタルインフラの整備には多くの課題も存在する。AI向けのデータセンターは莫大な電力を消費するため、安定的かつ低コストの電力供給が不可欠である。しかし、都市部では土地や電力の確保が難しく、地方分散型のインフラ整備が求められている。

こうした課題を受け、各国・地域でデジタルインフラの強化に向けた国家戦略を策定し、政策支援を進めている。主要国・地域の戦略を見ると、まず米国では、バイデン前政権下の2025年1月14日に発令された大統領令により、データセンターをはじめとしたAIインフラの国内整備を国家戦略として位置付けた注6。トランプ政権もデータセンター整備に積極姿勢である。トランプ大統領は就任直後の1月21日、ソフトバンクグループ、オープンAI、オラクルが主導する「スターゲート」計画を発表した注7。本計画では、3社が共同で5,000億ドル規模の出資を行い、全米にデータセンターを中心としたAIインフラを構築する。さらにトランプ大統領は、AI技術の拡大を後押しするためのエネルギー供給強化やデータセンター建設促進に向けた行政措置を準備していると報じられている注8。

EUでは、欧州委員会が2021年に定めた「デジタル・ディケード政策プログラム2030」に基づき、デジタル化に向けた施策をEU・加盟国で進めている注9。プログラムの軸の1つに、安全・高性能・持続可能なデジタルインフラの整備が含まれる。中間地点にあたる2025年現在の現状認識として、クラウドインフラや半導体のEU域外依存、セキュリティの脆弱性などが依然課題として挙げられており、技術主権の確保に向けたさらなる公共・民間投資の重要性が強調されている注10。

中国は2023年に発表した「デジタル中国建設全体レイアウト計画」の下でデジタル化を推進注11。データセンターをはじめとしたデジタルインフラの合理的な配置を目指す。同時に、「一帯一路」の一環であるデジタルシルクロード構想注12も着実に進めており、足元では中国IT企業によるASEAN諸国へのデータセンター投資が増加している(本章第1節第3項参照)。

日本では最近の動きとして、2025年6月に総務省が「デジタルインフラ整備計画2030」を公表注13。データセンターの約9割が東京圏・大阪圏といった都市部に集中し、海底ケーブルについても、陸揚局が房総半島・志摩半島周辺に集中している。こうした中、2030年頃を見据えデータセンターや海底ケーブルを一体的に整備し、分散立地を進める方針だ。また、海底ケーブルは「経済安全保障に関する産業・技術基盤強化アクションプラン」の2025年5月改訂時に、新たに経済安全保障上重要な物資・技術に追加された(第Ⅲ章第1節第2項参照)。

注記

- 注1

- Gartner “Gartner Forecasts Worldwide IT Spending to Grow 9.8% in 2025”(2025年1月21日付)

- 注2

- Statista “Generative artificial intelligence (AI) market size worldwide from 2021 to 2031”(2025年3月)

- 注3

- Statista “Leading countries by number of data centers as of March 2025”(2025年3月)

- 注4

- クラウドサービスで利用するデータセンターを設置している独立したエリアのこと。

- 注5

- 科学(Science)、技術(Technology)、工学(Engineering)、数学(Mathematics)の4つの分野を統合的に学び、これらの分野を横断的に理解し、問題解決能力や創造性を育む教育のこと。

- 注6

- 連邦官報“Advancing United States Leadership in Artificial Intelligence Infrastructure”(2025年1月17日付)

- 注7

- ジェトロ「米オープンAIとソフトバンクグループ主導、トランプ政権が支援する大規模AIプロジェクト発表」『ビジネス短信』(2025年1月28日付)

- 注8

- ロイター“Exclusive: Trump plans executive orders to power AI growth in race with China”(2025年6月28日付)

- 注9

- ジェトロ「欧州委、2030年までの官民のデジタル化目標提案」『ビジネス短信』(2021年3月12日付)同プログラムは、高度デジタル人材の育成、デジタルインフラの整備、ビジネスのデジタル技術活用、公的サービスのデジタル化を軸に据えている。2023年にロードマップが更新された。

- 注10

- 欧州委員会“State of the Digital Decade 2025 report”(2025年6月16日付)

- 注11

- ジェトロ「世界トップレベルのデジタル化へ向け「デジタル中国建設全体レイアウト計画」発表」『ビジネス短信』(2025年3月7日付)

- 注12

- 「一帯一路」沿線国との間で通信インフラや制度連携、越境EC、技術支援などを通じたデジタル経済の国際展開を目指す。

- 注13

- 総務省「『デジタルインフラ整備計画2030』の公表」(2025年6月11日付)

特記しない限り、本報告の記述は2025年6月末時点のものである。

目次

-

第1章

世界と日本の経済・貿易 -

第2章

世界と日本の直接投資 -

- 第1節 世界の直接投資

- 第2節 主要国・地域の産業動向

- 戦略的産業の政策・投資動向

- 世界の半導体関連投資

- 世界の電気自動車(EV)・バッテリー投資

- 世界の再生可能エネルギー関連投資

- 世界のデジタル関連投資

- 第3節 日本の直接投資と企業動向

-

第3章

世界の通商ルール形成の動向

(2025年7月24日)