ジェトロ世界貿易投資報告 2025年版

第2章 世界と日本の直接投資

第2節 主要国・地域の産業動向 第4項 世界の再生可能エネルギー関連投資

クリーンエネルギー技術への投資が化石燃料の2倍

EV同様、中国が世界で存在感を高めるのが再生可能エネルギー分野だ。IEAは2025年6月、「世界エネルギー投資報告(2025年版)」を発表した。同報告によれば、2025年のクリーンエネルギー技術注1への投資(予測値)は、前年比6%増の約2兆2,000億ドル。化石燃料への投資は、4.2%減の約1兆1,000億ドルで、クリーンエネルギー技術への投資が化石燃料への投資の2倍となる予測である。化石燃料への投資を含む2025年の世界のエネルギー投資(予測値)は、2%増の3兆3,000億ドルに達する見通しになっている。国別に見ると、中国は世界最大のエネルギー投資国であり、EUと米国の投資額合計とほぼ同額の年間9,000億ドル近くをエネルギーに投資する見込み。そのうち7割はクリーンエネルギー技術への投資である。低排出な発電方法注2への投資は、太陽光発電に牽引され、過去5年間でほぼ倍増している。太陽光発電への投資は、2025年に4,500億ドルと予想され、世界のエネルギーの投資の中で最大となっている。送電網に対する投資額は、4,000億ドルで太陽光発電に続く額だが、IEAは、同投資額を発電への投資額(約1兆ドル)と同等に引き上げる必要があると指摘する。発電時間が自由に決められない再生可能エネルギーによる発電を貯蓄することができる蓄電池への投資は急増し、2025年は650億ドルを超えると予想されている。原子力への資本流入は過去5年間で50%増加し、2025年には約750億ドルに達する見込みである。

再エネ容量は拡大が続き、中国の再エネが急増

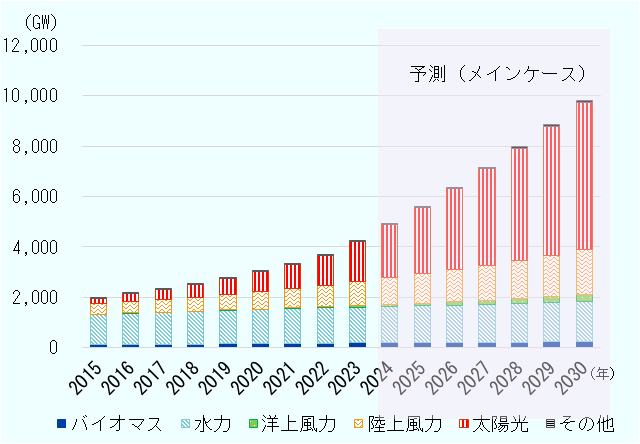

IEAが毎年発行するレポート「Renewables」2024年版によると、世界の再生可能エネルギー発電容量は、増加の一途を示す(図表Ⅱ-32)。特に太陽光発電、陸上風力発電での伸びが大きく、2023年の太陽光発電容量は2015年の約7倍、陸上風力は約2.3倍となった。特にこの2つの再生可能エネルギー分野の投資が盛んに行われており、2030年までにさらに増加すると予測されている。再生可能エネルギーは、2024年の世界のグリーンフィールド投資額でも5分の1を占めた(本節第1項参照)。

- 出所:

- IEA Renewables 2024

国別に見ると、中国の再生可能エネルギー発電容量の伸びが大きい。2023年において中国の再生可能エネルギー発電容量は1,595GWで、世界の再生可能エネルギー発量4,243GWのうち37.6%を占めた。中国の再生可能エネルギー投資はさらに拡大し、2030年の中国の再生可能エネルギー発電容量は世界の半分に達する見込みだ。中国の再生可能エネルギー急拡大を支える政策として、2021年10月に制定された「2030年までのカーボンピークアウトに向けた行動方案」がある。その中で、再生可能エネルギーについては、「2030年までに風力、太陽光による総発電容量を1,200GWに増やす」という目標が掲げられている注3。中国電力統計年鑑(2023)によると、中国における2023年の風力、太陽光発電の総発電容量は、1,050GWだった。前述の「Renewables」2024で、IEAは、中国の今後の再生可能エネルギー発電の見通しについて「『2030年までに風力発電、太陽光発電の総発電量を1,200GWに増やす』という目標を6年前倒し、2024年に実現する」と予測している。中国での再生可能エネルギー発電の急速な拡大の背景には、中国の太陽光パネル製造技術の成熟と低コスト化が挙げられる。2022年にIEAが公表したデータ注4によれば、パネルの全製造段階で見た製造容量の中国のシェアは2021年時点で80%を超えている。

グリーン水素・設置型蓄電池への投資が増加

再生可能エネルギー関連投資として、グリーン水素・アンモニアや設置型の蓄電池への投資が増加している。世界の主要グリーンフィールドFDIプロジェクトを捕捉するfDi Marketsのデータによると、2020年に世界で50件を下回っていた「その他(再生可能エネルギー)」へのグリーンフィールド投資件数は、2024年には250件を超えた。同データの「その他(再生可能エネルギー)」プロジェクトの多くは、水素や蓄電池などの再生可能エネルギーを補完する技術領域に属する。グリーン水素・アンモニア関連のグリーンフィールド投資は、主に日照条件などの再生可能エネルギー発電環境が良く、再生可能エネルギーコストが安い国・地域へ集中している。水素製造の対外直接投資の場合は、投資元国への水素・アンモニアの輸出も含めたインフラ整備が計画されるケースも多い。

| 投資企業 | 発表年月 | 投資先 | 分野 | プロジェクト概要 |

|---|---|---|---|---|

|

Amp エナジー (カナダ) |

2024年1月 | オーストラリア | 水素・アンモニア | ケープハーディーグリーン水素プロジェクト。第1段階は、2.5ギガワット(GW)の再生可能エネルギー発電、関連送電インフラ、1GWの水素電解槽、年間80万トンのアンモニアプラントと輸出ターミナル。第2段階では、電解槽の5GWまでの拡大を目指す。 |

| アルセロールミタル・ニッポンスチール・インディア(インド) | 2024年1月 | インド | 水素・アンモニア | グジャラート州におけるグリーン製鉄のためのグリーン水素製造プロジェクト。 |

| Amm パワー(カナダ)、SKエコプラント(韓国)、パッシュグローバル(英国)、メリディアム(フランス) | 2024年2月 | エジプト | 水素・アンモニア | スエズ運河経済特区におけるグリーン水素製造およびグリーン製鉄・アンモニアプロジェクト。 |

| ボルタリア・ド・ブラジル(フランス) | 2024年4月 | ブラジル | 水素・アンモニア | 前述のブラジル・セアラ州のペセム工業・港湾複合施設(CIPP)に2GWの電解槽を建設するプロジェクト。 |

| フォトウァティオ・リニューアブル・ベンチャーズ(スペイン)、ジャミールエナジー(サウジアラビア) | 2024年6月 | ブラジル | 水素・アンモニア | ブラジル・セアラ州のペセム工業・港湾複合施設(CIPP)に2GWの電解槽を建設するプロジェクト。年間160万トンのアンモニア生産を見込む。初期段階では、年間40万トンのアンモニアを生産できる50万kWの電解槽が設置される。操業開始は2029~2030年を見込み、欧米への輸出も視野に入れる。 |

| イノックス・エアプロダクツ(米国) | 2024年6月 | インド | 水素・アンモニア | マハラシュトラ州におけるグリーン水素・グリーンアンモニア製造プロジェクト。3〜5年後の操業開始を目指しており、年間50万トンの液化アンモニアを生産する予定である。 |

| ロンイエン・ジュオユエ・ニュー・エネルギー(中国) | 2024年7月 | サウジアラビア | バイオディーゼル | 廃油から持続可能な航空燃料(SAF)や船舶用バイオディーゼルを製造。 |

|

H2グローバルエナジー (UAE) |

2024年7月 | チュニジア | 水素・アンモニア | チュニジアの豊富な再エネを利用し、グリーン水素やグリーンアンモニアの製造を計画。 |

|

HDF エナジー (Hydrogene De France) (フランス)、カンパーニ・マリタイム・モガネスク・ゼロ・エミッション(UAE) |

2024年11月 | チュニジア | 水素・アンモニア | 1GWの風力エネルギー、50万kWの太陽光発電、最大6万5,000トンの水素を製造できる80万kWの電解槽のグリーン水素プロジェクト。主に欧州のガス送電事業者が主導する水素パイプライン構想であるSoutH2回廊を経由して欧州に輸出することを目的とする。 |

|

ルプロ (韓国) |

2025年1月 | オマーン | 水素・アンモニア | オマーンのドゥホク経済特区でグリーンアンモニアを製造し、タイに輸出する。 |

| スコテッシュ・パワー・エナジー・ネットワークス(スペイン) | 2025年2月 | 英国 | 電力グリッド | スコットランド南東部とイングランド北東部を結ぶ190kmの海底ケーブル、変電所の建設。スコットランドのクリーン電力を輸送する。 |

|

タスリンク (ニュージーランド) |

2025年3月 | オーストラリア | 電力グリッド | 2,600kmにわたりオーストラリアとニュージーランドを繋ぐ2-3GW高圧直流ケーブルの建設。同社は、オーストラリアで太陽光発電所を経営。オーストラリアの太陽光発電による電力をニュージーランドへ送電する。両国の2時間の時差による電力ピークの違いを活用し、両国で電力を融通。 |

- 注:

- 金額が30億ドル以上で登録されている案件(推計含む)、発表ベース

- 出所:

- fDi Marketsから作成

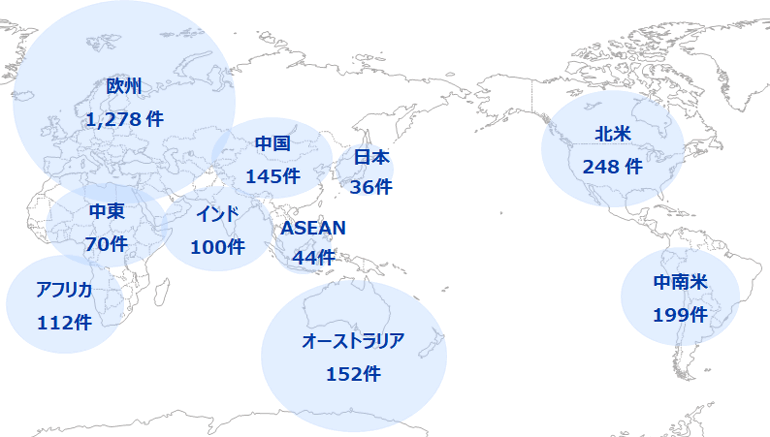

2024年以降発表の再生可能エネルギー関連の大型投資案件を見ると(図表Ⅱ-33)、再生可能エネルギー発電所の建設に加え、再生可能エネルギーの利活用に向けた投資段階へと進展している様子がうかがえる。一般的に、太陽光や風力など再生可能エネルギーのデメリットとして、(1)発電する時間を自由に決定することができない、(2)発電に適した土地と需要地が離れている場合が多い、という2点がある。設置型の蓄電池は、(1)を解決して再生可能エネルギーを地産地消するための手段である。また、水素は燃焼時に二酸化炭素を排出しないことで未来のエネルギーとしての呼び声も高い。実は、グリーン水素注5の製造は、再生可能エネルギーを「貯蔵」し、再生可能エネルギー電力を「輸送」する手段として(1)と(2)を解決し、再生可能エネルギーを有効活用するための手段でもある。輸送された水素は、輸送先で天然ガスの代替として燃焼したり、水素燃料電池に使用して電気として利用したりすることができる。アンモニアは、「常温・常圧で非常に軽く、体積が大きくて大量に運びづらい水素」を輸送するための手段(輸送キャリア)として特に欧州外から欧州域内への輸送などで期待が大きい。アンモニアとして到着した水素は、そのまま石炭火力発電に混焼したり、水素に戻したりして、前述の用途で使用することができる。図表Ⅱ-33に記載の大型再生可能エネルギープロジェクトには、インド、チュニジア、エジプト、ブラジルなど低コストで再生可能エネルギーが発電できるグローバルサウス諸国での水素・アンモニア製造のプロジェクトが目立つが、水素製造プロジェクトに限定すると、その件数は圧倒的に欧州に集中している(図表Ⅱ-34)。

- 注:

- 本図における水素とは、IEAが定義する低排出水素。再生可能エネルギー由来のグリーン水素、CCUSを用いたブルー水素、原子力による電力由来のピンク水素を含む。

- 出所:

- IEA水素製造プロジェクトデータベース(2024年10月)

2024年10月時点での水素製造プロジェクト件数を国別で見ると、ドイツが222件で世界1位であり、米国とスペインが続く(図表Ⅱ-35)。欧州以外では、資源国としてエネルギー転換を図るオーストラリアや再生可能エネルギー全般で勢いを強める中国でも100件以上のプロジェクトが進行している。

- 注:

-

- プロジェクト総数が100以上の国を抜粋。各国のプロジェクト数には、複数国にわたるプロジェクトを含むため世界合計とは一致しない。各縦棒の右肩の数値は各国の合計を示す。

- 水素の定義は図表Ⅱ-34と同じ。

- 出所:

- IEA水素製造プロジェクトデータベース(2024年10月)

ただし、水素プロジェクトについてはプロジェクトを実現に移すハードルの高さが顕在化している。特に2024年は水素プロジェクトの中止・延期の発表が相次いだ。発表されたものの、中止や延期が報道されているプロジェクトは、水素製造補助金などを導入し、多数のプロジェクトが計画されている欧州やオーストラリアで多く見られる。コストの高さや補助金獲得に左右される例として、日本が水素を輸入する先として関心が高いオーストラリアのプロジェクトの現状を取り上げたい。同国のエネルギー企業オリジン・エナジーと化学大手のオリカは、オリカのアンモニア製造工場で天然ガスの代替として水素を利用する「ハンターバレー水素ハブ」プロジェクトを立ち上げ、2026年からの生産開始を計画していた。連邦政府による地域水素ハブプログラムから7,000万豪ドル(約66億円、1豪ドル=94.44円)、ニューサウスウェールズ州水素ハブ・イニシアチブから4500万豪ドル(約43億円)の支援を受けていた注6。2024年10月にオリジン・エナジーが「コスト面と技術面の両方にリスクが残っている」ことを理由にプロジェクトからの撤退を発表注7。同社の撤退後もオリカは水素使用を模索した。2025年7月、豪州政府による4億3,200万豪ドル(約408億円)の「水素ヘッドスタート」の補助金受給が決定し、同プロジェクトはオフテイカー(水素の引き取り手)であるオリカ主導で投資決定に向け弾みをつけた。このように、世界の水素製造プロジェクトは、「投資実行フェーズ」に入っており、需要とコストバランス、補助金獲得、技術の成熟度の面からプロジェクトの選別の時期に突入した。

米国の政策転換、クリーンエネルギー推進取りやめ

第2次トランプ政権は、石油・天然ガスの増産を掲げ、バイデン前政権が進めたインフラ投資雇用法(IIJA)やインフレ削減法(IRA)に基づくクリーンエネルギー投資を撤回・削減する法案の審議を進めている(第Ⅲ章第3節第2項参照)。このような連邦政府のクリーンエネルギーに対する今後の政策の不透明さや需要の停滞を受け、クリーンエネルギーへの民間投資の後退が加速している。超党派ビジネス団体E2によると、2025年1~3月までの3カ月間で米国への大型クリーンエネルギー関連プロジェクトが新たに16件撤回され(縮小・停止を含む)、その投資撤回額は総額約80億ドルに上る注8。逆に投資が拡大する分野として、データセンターの拡大(本節第5項参照)を背景とした電力需要の拡大を背景に変電や配電機器などを含む電力グリッドへの投資が見られる注9。フランスの電気機器メーカーのシュナイダー・エレクトリックは、2025年3月、米国市場では過去最大となる7億ドル以上の投資を2027年までに行う計画を発表した。同社は米国市場ではAIやデータセンター、製造業、エネルギーインフラの成長が期待できるとし、テネシー州にて中圧機器の製造工場の新設、マサチューセッツ州での配電系統関連の新規ラボの開設、など複数の投資を計画している注10。

2025年再エネは拡大、米国で政策の影響が色濃い

前述のとおり、2025年以降も再生可能エネルギーの導入量は拡大が続くと見込まれる。特に中国における太陽光発電が増加を続ける。欧州やオーストラリアにおいては、グリーン水素の製造プロジェクトが淘汰され、発表された案件の中で継続するプロジェクトが明確になってくる。補助金の獲得は大型プロジェクトには必須条件となる。それだけでなく「グリーン水素の高いコストを考慮してもオフテイカーを確保できること」が成功の鍵を握る。米国では、政策の方向転換により再生可能エネルギー投資は減速の傾向を見せる可能性が高い。ただし、第2次トランプ政権の石油・天然ガスの利用/開発に対する規制緩和やAIを推進する政策により、米国内での電力グリッドや石油・天然ガスに対する投資の増加の兆しについても注視が必要となる。

注記

- 注1

- 再生可能エネルギー(太陽光、風力、水力など)、原子力、送電網、貯蔵、低排出燃料、効率化、電化の技術

- 注2

- (1)再生可能エネルギー、(2)原子力、(3)CCUS(二酸化炭素の回収・有効利用・貯留)を利用した化石燃料などの発電

- 注3

- ジェトロ「中国電力業界の脱炭素対策」『地域・分析レポート』(2024年7月31日付)

- 注4

- 国際エネルギー機関(IEA)“Solar PV Global Supply Chains”(2022年7月)

- 注5

- 再生可能エネルギーを用いて製造した水素

- 注6

- ジェトロ「オーストラリアにおける水素と再生可能エネルギーの動向に関する調査」(2025年2月28日)

- 注7

- オリジン・エナジー “Update on Hunter Valley Hydrogen Hub“(2024年10月3日付)

- 注8

- E2“$8 Billion and 16 New Clean Energy Projects Abandoned in First 3 Months of 2025, Triple 2022-2024 Cancelled Investments Combined”(2025年4月17日付)

- 注9

- ジェトロニューヨーク事務所「米国環境エネルギー政策動向マンスリーレポートvol 1」(2025年4月)

- 注10

- シュナイダー・エレクトリック“Schneider Electric Plans to Invest Over $700 million in the U.S. Supporting Energy & AI Sectors and Job Growth” (2025年3月25日付)

特記しない限り、本報告の記述は2025年6月末時点のものである。

目次

-

第1章

世界と日本の経済・貿易 -

第2章

世界と日本の直接投資 -

- 第1節 世界の直接投資

- 第2節 主要国・地域の産業動向

- 戦略的産業の政策・投資動向

- 世界の半導体関連投資

- 世界の電気自動車(EV)・バッテリー投資

- 世界の再生可能エネルギー関連投資

- 世界のデジタル関連投資

- 第3節 日本の直接投資と企業動向

-

第3章

世界の通商ルール形成の動向

(2025年7月24日)