特集:トランプ政権の1年を振り返るトランプ政権下の在米日系企業の動き

2017年度米国進出日系企業実態調査の結果から

2018年1月31日

トランプ政権下の在米日系企業の動きとして、2017年度米国進出日系企業実態調査の結果から日系企業の動向を紹介する。今回はトランプ政権発足後の最初の調査であり、進出日系企業の事業戦略に変化が見られるか、また、日系企業の調達・生産・販売活動に変化が見られるかを特に注目した。調査の結果、トランプ政権発足を受けて、日系企業の生産戦略に変化がみられ、トランプ政権の政策にも高い関心を示した。

2017年の営業黒字率は74.4%、6年連続で7割を超える

米国進出日系企業実態調査は1981年より実施しており、本年度は36回目の調査となった。本調査は、米国に進出している日系製造業の生産会社と販売会社を対象にしている。調査実施期間は2017年10月から11月中旬で、アンケートを送付した1,200社中793社が回答、有効回答率は66.1%となった。米国商務省センサス局の地域分類に基づき、回答企業の分布を四つの地域に分けると、「南部」16州が280社、「中西部」12州が262社、「西部」13州が166社、「北東部」9州が85社となった。また、事業活動別では、米国で「生産活動と販売活動」を行う企業が467社で6割近くを占め、「販売活動のみ」の企業が178社、「生産活動のみ」の企業が147社となった。

2017年の営業黒字を見込む企業は74.4%となり、6年連続で7割を超え、調査史上最長を更新した。前回2016年調査の77.5%より若干減少したが、好調さは維持している。業種別で黒字比率をみると、鉄鋼や業務用機器の黒字比率は8割台後半だったが、これまで好調だった自動車・二輪車部品の黒字比率が、前回調査の82.5%から70.4%へと約12ポイント減少した。自動車・二輪車部品の黒字比率を地域別でみると、南部においては売り上げの減少や人件費の増加などにより黒字比率は61.5%にとどまり、南部企業全体の黒字比率は、前回の75.6%から約6ポイント低下した。

2016年と比較した2017年の営業利益の変化を聞いたところ、「改善する」と回答した企業の割合は37.8%で前回から3.4ポイント減少し、「悪化する」との回答は29.9%で前回から6.2ポイント増加した。前期と比較して営業利益が「改善」した企業の割合から「悪化」した企業の割合を差し引いた日系企業の2017年のDI値は7.9となり、前回調査から9.6ポイント悪化した。

一方、2018年の営業利益見通しを聞いたところ、2017年に比べて「改善」を見込む企業は46.2%と半数近くに達している。2018年のDI値は35.6ポイントと大きく上向き、2018年は業績改善を見込む企業が増えている。

現地従業員数を増加した企業は6年連続で4割を超える

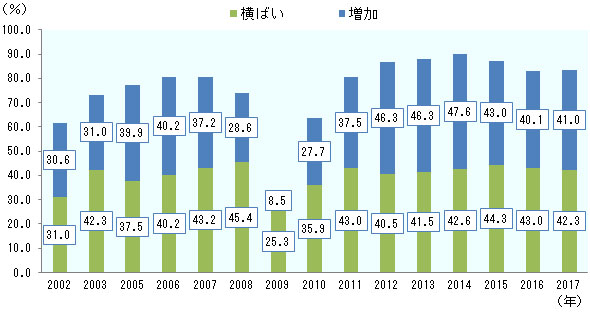

従業員の雇用状況をみると、過去1年間に現地従業員を「増加」したと回答した企業は41%に達し、今後についても44.6%の企業が「増加」を予定している。2002年からの現地従業員の採用実績の推移をみると、現地従業員数を「増加」したと回答した企業の割合は、2012年以降6年連続で4割を超えている(図1参照)。

本年度の調査では、現地従業員の採用方法や人材育成方法を聞いてみたところ、人材採用の取り組みについては「人材紹介会社の活用」が8割を超え、次に「派遣社員の正社員化」が5割弱となった。また、従業員100人以上の企業では、半数近くが「インターンの受入」を行った。日系企業の人材育成では「社内能力研修プログラム」や「社内トレーナー・トレーニー制度」を行った企業はそれぞれ5割を超え、「社外能力研修プログラムの提供」は5割弱となった。

2017年の設備投資額が前年を上回る企業は約4割を占めた。前年比プラスの割合が高い業種は、食品・農水産加工が6割近くに達しており、業務用機器も5割を超えた。設備投資の目的は、「工場の合理化・効率化」が半数を超え、「工場の拡張」や、「技術・研究開発強化」とともに、「AI、IoT投資による効率化」は2割近くを占めた。

今後1~2年の事業拡大を視野に入れる日系企業は57.1%となり、前年から3.7ポイント増加した。拡大する機能としては、販売機能が6割を超え、高付加価値品の生産が約5割となった。新たな州に移転・新設する場合に重視する点を聞いたところ、「顧客との近接性」、「雇用コスト」、「物流・交通インフラ」が上位を占めた。業種別でみると、「顧客との近接性」を重視する企業の割合は「印刷・出版」、「はん用・生産機器」、「繊維」、「鉄鋼」で8割を超え、また「雇用コスト」を重視する企業の割合は、「輸送用機器」、「ゴム製品」、「繊維」で8割を超えた。

出所:ジェトロ「2017年度 米国進出日系企業実態調査」

メキシコでの生産拡大を検討する企業は大幅に減少

本年度の調査では、日系企業の調達・生産・販売先や今後の方針を、米国で「生産活動」を行っている企業と、「販売活動のみ」を行っている企業に分けて分析した。生産活動を行う企業の原材料・部品の調達割合は、米国内が約6割となり、日本からは25%を占めた。米国の地場企業からの調達について今後「拡大」を検討する企業は131社、米国日系企業からの調達で「拡大」を検討する企業は67社となった。一方、販売活動のみの企業の米国内からの調達率は約2割にとどまり、日本からの調達率は5割を超えた。業種別では、食品・農水産加工は米国内からの調達比率が高く、一方、業務用機器やはん用・生産用機器などでは日本からの調達比率が高かった。

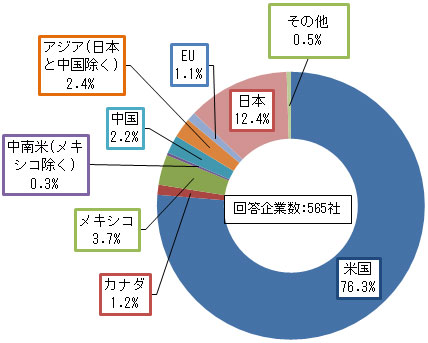

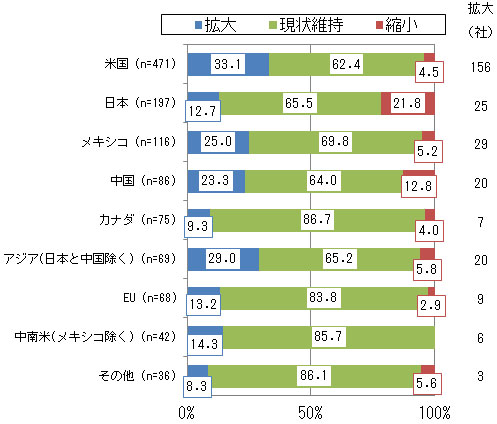

米国市場向け製品の生産地の国・地域別割合をみると、米国の割合は76.3%で、日本は12.4%となった(図2参照)。業種別では鉄鋼や食品・農水産加工などで米国内での生産比率を増やした企業が多くみられた。米国での生産の「拡大」を検討する企業は156社で、回答企業の約3分の1を占めた。他方、メキシコについては、前回の調査では68社が「拡大」を検討と回答したが、今回の調査では29社にとどまり、メキシコでの生産拡大に慎重な姿勢を示した(図3参照)。

出所:図1と同じ

米国で生産活動を行う企業の販売先は、米国内が約8割、カナダとメキシコを加えた北米自由貿易協定(NAFTA)市場向けが約9割を占め、日本は4%となった。米国での販売拡大を検討する企業の割合は34.5%、メキシコが38.3%で、前回よりも現状維持の割合が増えた。一方、販売活動のみの企業の販売先は、米国内が77.6%、NAFTA市場向けが88.2%で、生産活動を行う企業に比べて米国向けの割合は3.3ポイント低く、その分メキシコ、中南米、日本向けの割合が増えた。米国、メキシコ、中南米の販売を「拡大」するとの企業が、それぞれ5割前後を占めた。

米国が締結している多国間や二国間貿易協定(FTA)の利用状況を聞いたところ、全回答企業のうち輸出・輸入のいずれかでNAFTAを利用している企業は32.9%にとどまった。輸出または輸入を行っている企業に限定してFTAの利用率をみると、NAFTAの利用率は54.5%を占めた。

出所:図1と同じ

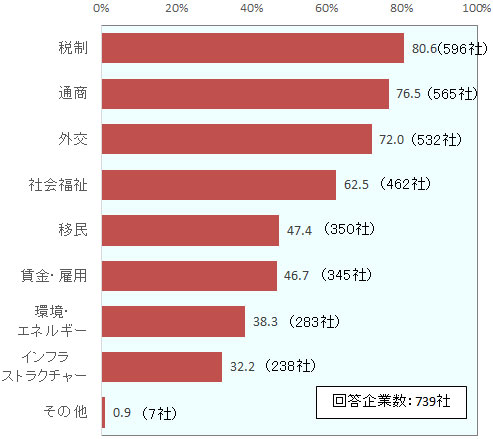

政策の関心分野は税制、通商、外交が上位

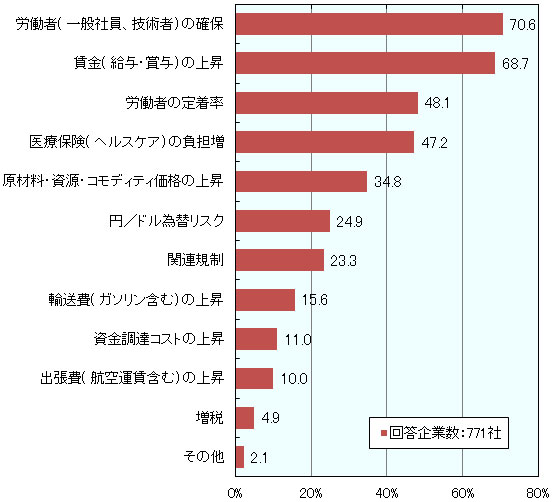

経営上の課題としてコスト上昇要因を聞いたところ、「労働者の確保」が前年から7.1ポイント増えてコスト上昇の筆頭要因となり、「賃金上昇」も約7割と続いた(図4参照)。関連規制では、日本人駐在員のビザ取得への懸念が前年の15.4%から33.1%へと倍増した。コスト上昇要因を地域別にみると、「労働者の確保」は南部が73.3%で最も高くなり、「賃金上昇」は西部が78.1%と突出した。

出所:図1と同じ

経営上の課題として販売抑制要因を聞いたところ、「価格競争の激化」や「有力な競合製品の存在」が例年と同様に上位に挙がった。業種別でみると、「価格競争の激化」を挙げた企業の割合は、ゴム製品企業が94.4%で最も高く、また、窯業・土石、自動車・同部品などでも8割を超えた。

トランプ政権の政策に対する関心分野は、税制、通商、外交が上位3項目に挙がった(図5参照)。前回の調査と比べると、税制への関心は30ポイント近く増えた。税制の中では「法人税」への関心が6割を超え、減税による利益増を期待する声が聞かれたが、減税による追加投資には慎重な姿勢が目立った。業種別では、通商分野への関心は鉄鋼が96.4%で最も高く、自動車・同部品、プラスチック製品も9割近くに達した。通商の中ではNAFTAへの関心が55.2%で最も高く、外交では日本が57.5%、メキシコが41.0%と続いた。

出所:図1と同じ

NAFTA再交渉による影響は、「通関・貿易円滑化・原産地規則」が7割近くを占め、「物品の市場アクセス」と「労働・環境」が3割強で続いた。業種別にみると、「通関・貿易円滑化・原産地規則」では鉄道車両・運搬車両や同部品は100%、「物品市場アクセス」ではゴム製品や繊維で5割以上、「労働・環境」では繊維が6割強と、高い関心を示した。

今年度の調査では、トランプ政権発足を受けて、メキシコでの生産拡大を見直す動きが顕著だったが、それ以外については前回調査の結果から大きな変化はなく、現地日系企業の経営者は、トランプ政権下の政治情勢を冷静に受け止めている様子がうかがえた。

- 執筆者紹介

-

ジェトロ海外調査部米州課 課長代理

中溝 丘(なかみぞ たかし) - 1997年、ジェトロ入構。海外調査部、国際交流部、経済産業省通商政策局(出向)、ジェトロ・ヒューストン事務所、産業技術部、企画部、経済産業省貿易経済協力局(出向)、ジェトロ・ヒューストン事務所長、サービス産業部などを経て、2016年4月より現職。

閉じる

閉じる