ジェトロ世界貿易投資報告 2025年版

第2章 世界と日本の直接投資

第3節 日本の直接投資と企業動向 第2項 日本の対内直接投資

対日直接投資は前年比減少

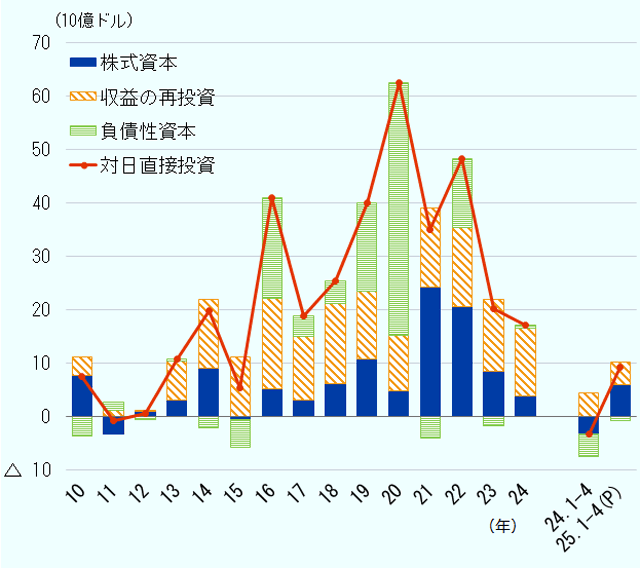

2024年の日本の対内直接投資(国際収支ベース、ネット、フロー。以下、対日直接投資)は172億ドル、前年から15.0%減少した(図表Ⅱ-44)。資本の形態別では、外資系企業の在日子会社の内部留保の増減に相当する「収益の再投資」が127億ドルとなり、100億ドルの水準を維持、親子企業間の資金貸借や債券の取得処分等を示す「負債性資本」は7億ドルと、前年の流出超過からプラスに回帰となった。一方、外国資本による株式の取得や資本拠出金を示す「株式資本」は37億ドルとなり、2022年からほぼ半減した前年(85億ドル)を下回る水準にとどまった。

- 注:

-

- 円建て公表値をジェトロがドル換算。

- BPM6基準。

- Pは速報値。

- 出所:

- 「国際収支統計」(財務省、日本銀行)から作成

主要地域別に見ると、アジアからが100億ドル(13.3%減)となった(図表Ⅱ-45)注1。主な投資元は、香港(36億ドル)、シンガポール(25億ドル)、台湾(17億ドル)で、上位3カ国・地域は前年と同じ顔ぶれである。

| 国・地域 | 2023年 | 2024年 |

2025年 1~4月(p) |

|

|---|---|---|---|---|

| 金額 | 伸び率 | |||

| アジア | 11,574 | 10,031 | △ 13.3 | 3,772 |

中国 中国

|

1,248 | 1,349 | 8.0 | △ 954 |

香港 香港

|

1,989 | 3,598 | 80.9 | 2,511 |

台湾 台湾

|

1,667 | 1,724 | 3.4 | 568 |

ASEAN ASEAN

|

5,895 | 2,805 | △ 52.4 | 1,193 |

シンガポール シンガポール

|

5,583 | 2,477 | △ 55.6 | 1,333 |

| 北米 | 4,351 | △ 8,174 | — | 6,857 |

米国 米国

|

3,947 | △ 9,030 | — | 5,853 |

| 中南米 | 1,362 | △ 2,914 | — | △ 116 |

| 大洋州 | △ 1,211 | 2,248 | — | △ 522 |

| 欧州 | 4,186 | 15,958 | 281.3 | △ 733 |

| 世界 | 20,187 | 17,154 | △ 15.0 | 9,239 |

- 注:

-

- 円建て公表値をジェトロがドル換算。

- Pは速報値

- 出所:

- 「国際収支統計」(財務省、日本銀行)から作成

香港からの投資は前年から80.9%増加した。2024年に活発な動きがあったのは物流不動産大手のESRグループである。同グループは主に大型の物流施設を開発、国内では首都圏や近畿圏などを中心に展開している。2024年は兵庫県伊丹市、埼玉県日高市などの物流施設が竣工したほか、佐賀県での物流施設開発を発表、また熊本県八代港周辺を中心とした物流拠点構想の推進に向けて自治体と覚書を締結した。このほか、世界的に需要が高まっているデータセンター事業にも力を入れている。同社では大阪府、東京都、京都府でデータセンターのプロジェクトが進行しており、5月には国内4件目のデータセンター開発を発表した注2。台湾は、半導体受託製造で世界最大手の台湾積体電路製造(TSMC)による熊本県での半導体生産拠点立ち上げ以降、投資額が増加、2024年は前年比3.4%増と、3年連続で増加した。TSMCの第1工場は2024年末に量産を開始、自動車や産業機器な幅広い製品に搭載されるロジック半導体を日本企業向けに生産する。今後、建設が予定されている第2工場についても、2025年内に着工、2027年末の稼働開始を予定している。

北米からの投資は、米国が引き揚げ超過(90億ドル)となったことが響き、北米全体では82億ドルの引き揚げ超過となった。2024年は、米投資ファンドのベインキャピタルと人材派遣を手掛けるアウトソーシングが共同でMBO(マネジメント・バイアウト、経営陣が参加する買収)を実施した案件(6月完了、22億ドル)注3のほか、同じく投資ファンドのアポロ・グローバル・マネジメントによるパナソニックホールディングスの車載部品を手掛ける事業会社、パナソニックオートモーティブシステムズの買収(12月完了、16億ドル)注4などの案件が実施されたものの、金融・保険分野で引き揚げ超過があり、全体としてはマイナスとなった。

欧州からは160億ドルと、投資額の水準が低かった前年の約4倍となった。欧州企業による投資としては、スウェーデンの投資ファンドEQTとベネッセホールディングスによるMBO(5月完了、13億ドル)注5と、英国系の投資ファンド、CVCキャピタルパートナーズによる全国で調剤薬局を展開する総合メディカルグループの買収(2月完了、12億ドル)注6などの案件があった。

2024年の対日直接投資を業種別に見ると、製造業は37億ドルと前年から約6割減、非製造業は133億ドルと約4割減といずれも振るわなかった注7。総じて投資額が前年水準に届かない中、非製造業のうち、サービス業は米国や香港などからの投資が増加、20億ドルと同基準で比較可能な2014年以降の最高額となった。

2024年末の対日直接投資残高は53兆円超

2024年末の対日直接投資残高は53兆2,991億円となり、2023年末から2兆2,854億円増加した。直接投資残高の内訳を見ると、ほぼ半分を株式資本(25兆401億円)が占め、負債性資本(18兆7,993億円)が約3割、収益の再投資(9兆4,597億円)が約2割で続いた。

国別に見ると最も大きいのは米国で、全体の20.0%を占める。ただ2023年末と比較すると2兆円弱と大幅に残高が縮小した。縮小分のほとんどが親子企業間の資金貸借や債券の取得処分等を示す、負債性資本の減少となっており、日本市場から米国企業の撤退が相次いだ、という状況には当たらなかったとみられる。米国に続いたのは英国で、構成比は17.0%、次いでシンガポールが11.4%となった。上位3カ国の顔ぶれは変わらなかったものの、米国の構成比が縮小したことにより、地域別では北米が前年末の24.3%から20.0%に縮小、一方、アジアの構成比が前年末の23.8%から25.9%に拡大した。シンガポールのほか、アジア系投資ファンド主要拠点でもある香港、TSMCなどの進出で投資が増加した台湾などの残高増加が寄与した。これにより、対日直接投資残高において、比較可能な2014年以降で初めてアジアが北米を上回った。

なお、対日直接投資残高の増加に伴い、対日直接投資残高のGDPに対する比率は、2024年は8.7%と前年(8.6%)から上昇した。

対日M&Aは前年並みの水準

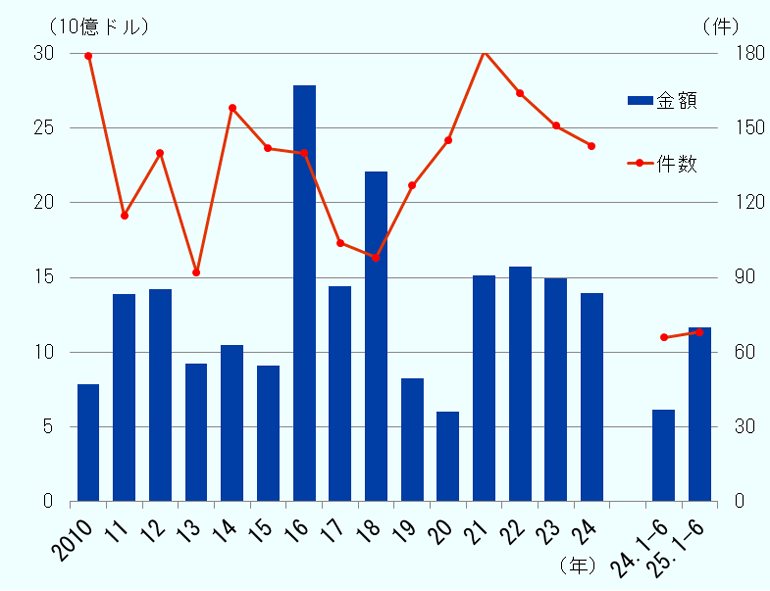

2024年の対日M&A(完了ベース)は前年比6.9%減の139億ドル、件数は143件(2023年:151件)と、金額、件数ともにほぼ前年並みの水準となった(図表Ⅱ-46)。

- 出所:

- ワークスペース(LSEG)から作成(2025年7月2日時点)

2024年の金額ベースでの最大案件は、米ベインキャピタルと人材派遣事業のアウトソーシングによるMBO(22億ドル)で、案件金額が10億ドル以上のメガディールは、米アポロ・グローバル・マネジメントによるパナソニックの車載事業、パナソニックオートモーティブシステムズ買収(16億ドル)、米投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)によるシステム開発会社、富士ソフトに対するTOB(11月の第1回TOB、13億ドル)、スウェーデンの投資ファンドEQTとベネッセホールディングスによるMBO(13億ドル)、英国系の投資ファンド、CVCキャピタルパートナーズによる調剤薬局大手の総合メディカルグループ買収(12億ドル)、米投資ファンドのポノ・キャピタルによる美容医療事業を展開するSBCメディカルグループとの経営統合(10億ドル)の6件であった。ここ数年は、企業が事業再編を進める上で実施されたカーブアウト案件が多く、製造業が対象となる案件が多く見られたが、2024年はサービス業が対象の案件も上位に並んだ。業種別に案件数を見ると、製造業は38件と、前年の69件から減少したのに対し、サービス業は97件と、前年の75件から大きく増加した。

なお、富士ソフトに対するTOBをめぐっては、米投資ファンドのKKRとベインキャピタルがそれぞれ買収を提案して対峙、TOB合戦を繰り広げた。2024年11月に終了した初回のTOBでは、KKR側が富士ソフトの発行済み株式の33.86%を取得した。残る株式取得を巡って両者は第2回TOBに向け、買取価格を引き上げたが、より高い価格を提示したKKR側に対し、2025年2月にベイン側がTOB撤退を表明、株式争奪戦は決着した。米KKRは2度目のTOBを含めて残りの株式を取得、富士ソフトはKKRの傘下に入った注8(2025年5月完了、27億ドル)。

2025年上半期の対日M&Aは、117億ドルと、前年同期(61億ドル)からほぼ倍増した。米KKRによる富士ソフト買収のうち、2025年の取引分が全体を押し上げており、前年の年間の金額水準に迫る勢いとなった。2025年下半期以降も対日M&Aは大型案件が控えている。引き続き、M&Aは投資ファンドによる案件が牽引している。2024年1月以降に公表されたM&A案件のうち、交渉継続中の案件は77件、金額上位は投資元が大手ファンドによる案件が並ぶ(2025年6月末時点)。2025年上半期に公表され、交渉継続中の案件のうち最も金額が大きい案件は、米ベインキャピタルによるセブン&アイ・ホールディングスのスーパーマーケット事業、ヨーク・ホールディングスの株式取得(3月公表、55億ドル)注9である。セブン&アイ・ホールディングスは、2024年8月にカナダのコンビニエンス大手、アリマンタシォン・クシュタール(ACT)による買収提案を受けていたが、こうした中で非中核事業を手放し、主力のコンビニエンスストア事業に経営資源を集中するとしている。なお、ACT社は2025年7月に同買収提案の撤回を発表した。このほか、ベインキャピタルは、三菱ケミカルグループ傘下の田辺三菱製薬買収(2月公表、7月完了、34億ドル)注10、航空機内装材メーカーのジャムコ買収(1月公表、7月完了、4億ドル)注11、また米KKRと測量機メーカー、トプコンによるMBO実施(3月公表、28億ドル)など、積極姿勢が続いている。

対日グリーンフィールド投資件数は200件超

2024年に公表された対日グリーンフィールド投資は223件と5年ぶりに200件超となった。投資額は310億ドルと、比較可能な2003年以降で初めて300億ドルを超え、前年に続き過去最高を更新した。投資を牽引しているのは、半導体やデータセンターなど、IT関連の大規模投資案件である。2024年の対日グリーンフィールド投資案件の金額上位10件のうち、半導体関連が3件、データセンターが4件と上位を占める。投資額が最大の案件は、シンガポール系GLP傘下でデータセンター事業を担うアダ・インフラストラクチャーによるデータセンター着工である注12。同社は東京都多摩市でデータセンターを複数、計画しており、今回の着工は2棟目となる。このほか、米アマゾン・ウェブ・サービス、米マイクロソフト、米オラクルなどのビッグテックが、相次いでデータセンターの拡充に向けた投資計画を発表、日本におけるクラウド基盤強化の動きが本格化している。

投資件数を業種別に見ると、最多となったのはソフトウエア・ITサービスの38件で、業種別の案件数で首位を継続している。ソフトウエア・ITサービスは、上記の半導体やデータセンター建設など大型投資ではないものの、対話型AIの「ChatGPT」を開発した米オープンAIによるアジア初の事業拠点設立など、近年の対日グリーンフィールド投資は、デジタル関連産業を軸とした展開が進んでいる。

対日直接投資の拡大に向けて

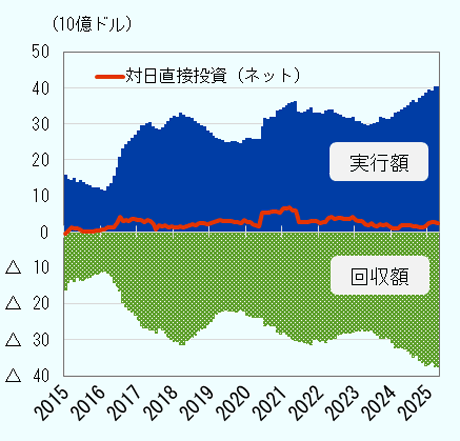

前述のとおり、新規の投資案件ではデジタル分野を中心に投資計画が明らかになっているが、目下のところ、対日直接投資の動きは弱さが続く。対日直接投資について、グロスベースで近年のトレンドを見ると、日本市場への参入を示す実行額は2023年以降、拡大傾向にある。一方で、流出額(回収額)も同様に拡大傾向にあり、ネットベースの対日直接投資の動きは低い水準にとどまっている(図表Ⅱ-47)。

- 注:

-

- 円建て公表値をジェトロがドル換算。

- 後方12カ月移動平均

- 出所:

- 「国際収支統計」(財務省、日本銀行)から作成

対日直接投資の回収額の増加には、近年、対日投資において主要なプレーヤーである外資系投資ファンドによる案件における投資回収(エグジット)の動きが影響を与えているとも考えられる。例えば米KKRは2017年に日立国際電気に対してTOBを実施、2018年に買収が完了した。これに伴い、日立国際電気は東京証券取引所から上場廃止となった。その後、日立国際電気はKOKUSAI ELECTRICとして再編が進み、2023年10月に再び上場した。同上場により、KKRの持株比率は73.2%から43.8%に低下、その後、2024年にも株式の追加売却を実施し、2024年末にKKRの持株比率は23.1%にまで低下した。KKRの持株比率が低下したことで、統計上は株式資本の回収に計上されており、対日直接投資の動きに影響を与えている。

このように日本市場を巡る資本の流入、流出ともに活発化しており、今般、米中対立が激化する中、経済安全保障上の観点からアジア地域における日本での拠点確立の意義が、改めて注目を集めつつある。グローバル企業の経営層を対象に将来的な投資先としての魅力度を予測する「海外直接投資信頼度指数」によれば、日本は2024年の7位から2025年は4位へ上昇した注13。同指数において、日本は2023年に4位まで順位を上げ、2024年は順位を大きく落としたが、2025年に再び返り咲いたかたちである。今回、評価が上がったポイントは、技術革新と経済パフォーマンスの改善で、特に技術革新への期待が高いという結果となった。

技術革新は、対日直接投資の拡大に向けて、日本政府が注力する分野でもある。2025年6月に策定した「対日直接投資促進プログラム2025」では、対日直接投資を呼び込む分野として、グリーントランスフォーメーション、デジタルトランスフォーメーション、ライフサイエンスを戦略分野と捉え、設備投資支援などを外資系企業にも適用するとしている注14。合わせて、さらに投資を促すべく、在留資格や会計制度、関連する税制の見直しも検討するとしている。

注記

- 注1

- 第Ⅲ章第3節第2項・脚注8参照

- 注2

- ESRプレス発表(2024年5月16日付)

- 注3

- BREXA Next(アウトソーシング社より社名変更)企業沿革(2025年7月)

- 注4

- パナソニックホールディングスプレス発表(2024年12月2日付)

- 注5

- ベネッセホールディングスプレス発表(2024年4月29日付)

- 注6

- 総合メディカルグループプレス発表(2023年12月15日付)

- 注7

- 形態別、国・地域別の直接投資統計とは計上基準が異なる。

- 注8

- 富士ソフトプレス発表(2025年5月15日付)

- 注9

- セブン&アイホールディングスプレス発表(2025年3月6日付)

- 注10

- 三菱ケミカルグループプレス発表(2025年2月7日付)

- 注11

- ジャムコプレス発表(2025年1月14日付)

- 注12

- 日本GLPプレス発表(2024年5月28日付)

- 注13

- Kearny, “The 2025 FDI Confidence Index”世界30カ国以上のグローバル企業の経営者を対象としたアンケート調査。今後3年間の投資実施に際し、どの国が魅力的かを予測し、回答を指標化。図表Ⅱ-15に同じ。

- 注14

- 対日直接投資推進会議「対日直接投資促進プログラム2025」、内閣府(2025年6月2日付)

特記しない限り、本報告の記述は2025年6月末時点のものである。

目次

-

第1章

世界と日本の経済・貿易 -

第2章

世界と日本の直接投資 -

- 第1節 世界の直接投資

- 第2節 主要国・地域の産業動向

- 第3節 日本の直接投資と企業動向

- 日本の対外直接投資

- 日本の対内直接投資

- 日系企業の海外ビジネス動向

-

第3章

世界の通商ルール形成の動向

(2025年7月24日)