高止まりする電力庁(CFE)の産業用電力価格(メキシコ)

メキシコの電力事情

2020年3月24日

メキシコ電力庁(CFE)が供給する産業用電力の価格は、主要エネルギー源の天然ガスの価格低下にもかかわらず、高止まりしている。3月時点の工業用中圧電力使用料金(中間時間帯)は、1キロワット時(kWh)当たり1.659ペソ(約8.1円、1ペソ=約4.9円)で、2018年1月比で74.8%も高い水準だ。連邦高等監査院(ASF)の調査によると、電力料金高止まりの背景には、国営企業であるCFEの非効率な経営があり、発電や送配電、販売の各段階の非効率が生み出すコストは電力販売価格の31.2%に及ぶ。電力調達コストを引き下げるには、エネルギー改革で可能になったCFE以外の民間電力供給事業者からの電力調達、あるいは太陽光パネルなどの分散型電源で自家発電を行い、CFEからの電力購入量を減らすといった対策が必要だ。進出日系企業の中にも、これらの対策を進める動きがみられる。

産業用電力は2018年に急騰、その後も高止まり

メキシコでは、2013年末の憲法改正によるエネルギー改革が行われるまでは、電力販売は原則として電力庁(CFE)が独占していた。しかし、憲法改正と2014年の新電力産業法の施行により、電力需要が1メガワット(MW)以上の「有資格利用者(Usuario Calificado)」に対しては、CFE以外の電力供給事業者が電力を販売できるようになった。しかし、有資格利用者になるためには、1MW以上の電力需要が必要なこと、また、自動的に資格が与えられるわけではなくエネルギー規制委員会(CRE)への登録が必要なことから、現在でも産業用電力の多くはCFEの基礎サービス供給部門(CFE SB)が供給している。

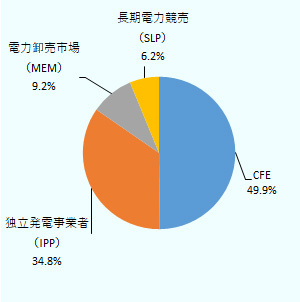

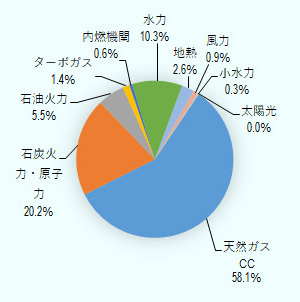

CFE SBの電力調達源(2月時点)は、CFEが所有する発電所(全体の49.9%)、CFEに100%売電する独立発電事業者(IPP、同34.8%)、エネルギー改革で創設された電力卸売市場(MEM)でのスポット調達(9.2%)、過去3回の長期電力競売(SLP、2017年12月25日付地域・分析レポート参照)で落札した再生可能エネルギー発電事業者からの調達(6.2%)がある(図1参照)。CFEが所有する発電所とIPPの発電所の発電エネルギー源をみると、全体の58.1%が天然ガス・コンバインドサイクル(CC)発電だ。メキシコは国際的にみても安価な米国の天然ガスをパイプラインで輸入することが可能なため、2000年代以降に建設された発電所の多くが天然ガスCC発電所だ。同じく天然ガスを燃料とするターボガス発電所を合わせると、全体の6割が天然ガスを燃料とした発電所だ。その他、石炭火力・原子力20..2%、水力10.3%、石油火力5.5%、地熱2.6%、風力0.9%、内燃機関発電0.6%、小水力0.3%と続く(図2参照)。

(2020年2月,%)

出所:CRE

(2020年2月,%)

注:CFEの発電所とIPPの発電所の合計。

出所:エネルギー規制委員会(CRE)

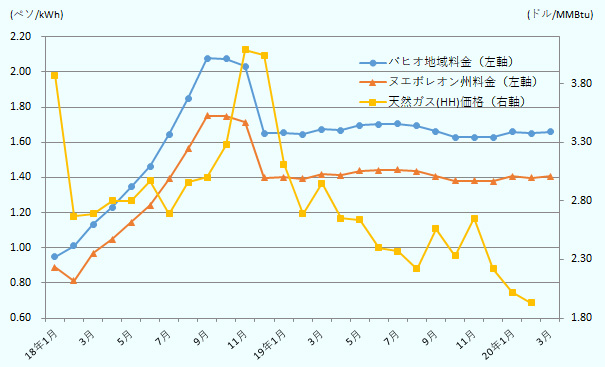

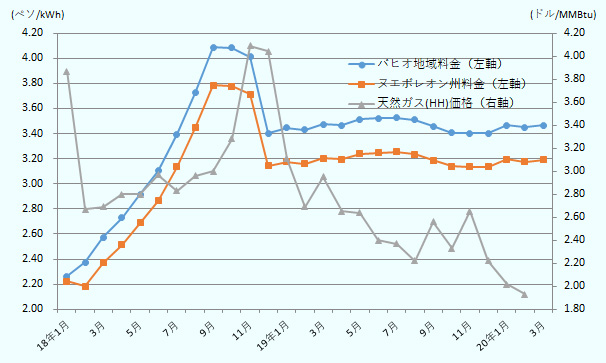

発電源の6割を天然ガスに依存しているため、本来であれば電力価格は天然ガス価格の変動に左右されるはずだが、実際は必ずしもそうなっていない。産業用電力価格は、2017年12月に新料金体系が導入された後、2018年に急速に上昇し、その後天然ガス価格が急落した後も高止まりしている。自動車産業で採用が多い中圧工業用電力料金体系(GDMTH)の中間時間帯の電力使用料金(1kWh当たり)の推移をみると、日系進出企業が多いメキシコ中央高原バヒオ地域、北東部ヌエボレオン州とも、2018年半ばに天然ガス価格(米国ヘンリーハブ価格)が上昇する前から右肩上がりで急上昇し、同年9月には1月比で約2倍に高騰した。その後、同年末の天然ガス価格の下落に伴い電力価格も下がったものの、2019年1月以降は天然ガス価格のさらなる下降にもかかわらず、ほぼ横ばいで推移している(図3参照)。オフィス向けなど商業用低圧電力料金(注1)をみても、2018年は9月まで急上昇し、年末にかけて下降するも、2019年1月以降は横ばいで推移している(図4参照)。

注:GDMTH料金体系の中間時間帯の電力使用量料金(バヒオ地域とヌエボレオン州)。

出所: CFEおよび米国エネルギー情報局(EIA)ヘンリーハブ(HH)価格データから作成

注:商業用低圧電力料金体系(PDBT)の電力料金(バヒオ地域とヌエボレオン州)。

出所:CFEおよび米国エネルギー情報局(EIA)ヘンリーハブ(HH)価格データから作成

料金高止まりの背景にCFEの非効率な経営

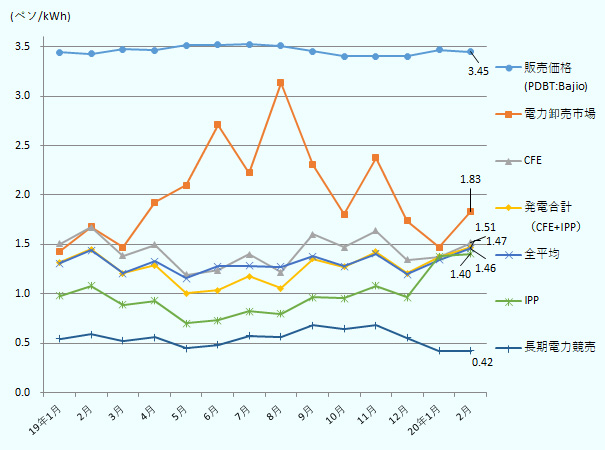

天然ガス価格が下落しているにもかかわらず、CFE SBの電力価格が下がらない背景には、CFEの非効率な経営がある。CREのデータによると、CFE SBの電力調達コストは2月時点で、全調達源の平均で1kWh当たり1.46ペソだが、さまざまな概念のコストをkwh当たりの料金に集約している商業用低圧電力(PDBT体系)のバヒオ地域の販売価格は3.45ペソで、送配電プロセス以降で約2ペソのマージンを確保している。2018年12月に就任したアンドレス・マヌエル・ロペス・オブラドール(AMLO)大統領は、電力価格が高いのはCFEがIPPなどの民間発電事業者から高い電力を買わされているからだと主張し、民間企業ではなくCFEによる発電を重視する方針を示しているが、調達源別のコスト(図5参照)をみると、実際のところは逆になっている。エネルギー改革で実現した長期電力競売(SLP)による電力調達(0.42ペソ/kWh)が最も安く、電力卸売市場(MEM)を通じて電力が不足する際に補完的にスポット調達する電力を除けば、CFE独自の発電所の発電コスト(1.51ペソ/kWh)が最も高い。

出所:CREデータから作成

CFEは2017年12月に基礎サービス供給(SB)部門の新料金体系を導入し、2018年に段階的に適用を広げていった。新料金体系は、エネルギー改革実現後に独立採算の国営企業としての位置付けになったCFEが国の補助(注2)なしで経営が成り立つようにする料金体系だ。従って、2018年以降、CFEの経営非効率が電力料金に反映されるかたちになっている。

連邦下院の下部機関であり、国の適正な歳出が行われているかどうかを監査する連邦高等監査院(ASF)によると、CFE SBの非効率な経営による追加コスト(注3)は、2018年に発電部門で1,348億8, 390万ペソ、送配電部門で257億8,050万ペソ、販売部門で8億5,650万ペソとなり、合計で1,615億2,090万ペソに及ぶ。CFE SB部門の産業用電力の2018年の年間販売量から計算すると、電力価格の約31.2%分がCFE SBの非効率な経営によるコストに相当する。

発電部門の効率性を国際的な標準と比較すると、石油火力発電、天然ガスCC発電、地熱発電の全ての分野で、CFEの実績(2018年)は同年の国際標準のコスト上限を大きく超えてしまっている(表1参照)。

| 発電技術 | 国際標準(注) | CFE | |

|---|---|---|---|

| 下限 | 上限 | 実績 | |

| 石油火力発電 | 2,925 | 3,964 | 5,314 |

| 天然ガス・コンバインドサイクル発電 | 789 | 1,424 | 2,136 |

| 地熱発電 | 1,366 | 2,136 | 3,737 |

注:ラザード(Lazard)社のLevelized Cost of Energy(2018年11月)のデータ。

出所:連邦高等監査院(ASF)

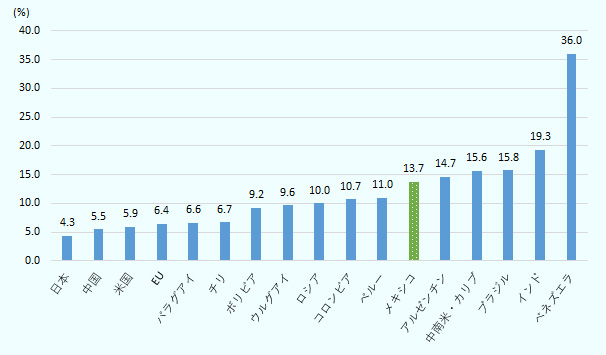

送配電部門の非効性を世界銀行のデータで比較すると、メキシコの送配電ロスは2014年時点で発電量の13.7%に相当し、中南米・カリブの地域平均よりは小さいが、日本(4.3%)、中国(5.5%)、米国(5.9%)、EU(6.4%)はおろか、パラグアイ(6.6%)、チリ(6.7%)、ボリビア(9.2%)、ウルグアイ(9.6%)、コロンビア(10.7%)、ペルー(11.0%)など中南米域内他国にも後れをとっている(図6参照)。ASFによると、2018年のCFEの送配電ロスは13.5%であり、依然として大きな改善はみられない。販売部門については、電力料金の請求と回収の非効率さから代金を回収できない事例があるため、CFE SB部門の売上の0.2%に相当する損失が発生しているという。

CFE の経営の非効率性は、今後さらに悪化する恐れがある。CFEで働く労働者の組合であるメキシコ電気工単一労働組合(SUTERM)は1月末から、CFE幹部との間で2020~2022年の労働協約見直しを求めた交渉を行っているが、その中でCFEの労働者に適用される年金制度を2016年以前の制度に戻すことを要求している。この要求については、国営企業を重視するAMLO大統領が早々と認めており、CFEのマヌエル・バートレット長官に対して要求をのむように求めている(「レフォルマ」紙2月27日付)。CFEの労働者は2016年以降、30年の勤続年数で65歳(男性)または60歳(女性)以上で退職するか、40年(男性)または35年(女性)の勤続年数で年齢制限なしで退職すると年金が受給できる。2018年以降に入社した新規労働者については、民間企業の労働者と同様の確定拠出型の個人年金制度に移行しているが、2016年以前の制度に戻ることにより、25年の勤続で55歳以上、あるいは30年の勤続で年齢制限なしで年金が受給できるようになるため、CFEの労働債務が大幅に増加することが懸念される。

出所:World Bank, Electric power transmission and distribution losses (% of output)

進出企業の間で電力価格対策の導入検討が進む

CFE SBが供給する電力料金の高止まりが続く中、進出企業の間で産業用電力コストを削減する対策の検討が進んでいる。具体的には、大口需要家を中心に電力供給業者をCFE SBから民間事業者に変更する動き、あるいは太陽光パネルなどを工場の屋根に設置し、CFEからの電力調達を減らすことでコストを削減する動きがある。

電力供給事業者の変更については、2014年8月施行の新電力産業法に基づき、需要が1MW以上の事業所であれば、CREに登録を行うことで「有資格利用者」になることができる。有資格利用者であれば、CFE以外の「有資格サービス供給事業者(Suministrador de servicios calificados)」から電力を調達することが可能だ。2月末時点で有資格サービス供給事業者として国家エネルギー管理センター(CENACE)に登録されている企業は24社、ほかに27社が登録申請中だ。CFEの有資格サービス供給部門(CFE SC)のほか、スペインのイベルドーラ(Iberdola)、フランスのエンジー(Engie)、イタリアのエネル(Enel)など、メキシコで発電事業を行う会社が供給事業会社も設立していることも多く、発電効率が高い発電事業者の系列会社からの供給を受けることで、電力価格を低く抑えることが可能だ。CFEに電力を全量販売するIPPを除いた民間発電事業者の数は、2016年12月末時点の6社から2月末時点には68社まで増加しており、さらに21社が登録を申請している。

メキシコの産業用電力料金は、CREが定める規制(固定)料金(毎年1回しか更新されない)と、燃料価格などの推移により毎月変動する変動料金の2種類がある(表2参照)。電力供給事業者を変更しても送配電にはCFEの送配電網を使うため、規制料金のうち、送電料金や配電料金、CENACEの運営経費、電力卸売市場(MEM)に含まれない経費(SCnMEM、電力系統の健全性を担保するために必要な電圧調整などの経費)は、電力供給事業者を変更しても同じ額が請求される。規制料金のうち基礎サービス供給業者運営経費(OSSB)については、CFE SBからの調達をしなければ課金されないが、代わりに新しく契約する有資格サービス供給事業者の運営経費が課金される。電力供給事業者を変更して大きく料金が変わるのは変動経費であり、電力使用料金と容量料金はCENACEの規制を受けずに供給事業者が自ら設定する料金のため、CFE SBから調達するよりも契約形態に応じて5~40%ほど安くなる可能性がある。

| カテゴリー | 単位 | 規定(固定)料金 | 変動料金 | 合計 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 送電 | 配電 | CENACE | OSSB | SCnMEM |

使用 電力 |

容量 | |||

|

PDBT (商業用低圧) |

$/月 | — | — | — | 46.46 | — | — | — | 46.46 |

| $/kWh | 0.1679 | 0.9130 | 0.0080 | — | 0.0056 | 1.441 | 0.929 | 3.465 | |

|

GDMTH (工業用中圧) |

$/月 | — | — | — | 464.57 | — | — | — | 464.57 |

|

$/kWh (ベース) |

0.1679 | — | 0.0080 | — | 0.0056 | 0.7572 | — | 0.9387 | |

|

$/kWh (中間) |

0.1679 | — | 0.0080 | — | 0.0056 | 1.4775 | — | 1.6590 | |

|

$/kWh (ピーク) |

0.1679 | — | 0.0080 | — | 0.0056 | 1.7072 | — | 1.8887 | |

| $/kW | — | 95.87 | — | — | — | — | 344.82 | 440.69 | |

|

DIST (工業用高圧) |

$/月 | — | — | — | 1,393.71 | — | — | — | 1,393.71 |

|

$/kWh (ベース) |

0.1679 | — | 0.0080 | — | 0.0056 | 0.7926 | — | 0.9741 | |

|

$/kWh (中間) |

0.1679 | — | 0.0080 | — | 0.0056 | 1.4043 | — | 1.5858 | |

|

$/kWh (ピーク) |

0.1679 | — | 0.0080 | — | 0.0056 | 1.6976 | — | 1.8791 | |

| $/kW | — | — | — | — | — | — | 353.24 | 353.24 | |

注:PDBTは最大需要が25kWまでの低圧電力利用者。GDMTHは中圧電力利用者で最大需要が100kWを超える利用者。DISTは電圧が69kV~161kVの高圧電力利用者。

出所:エネルギー規制委員会(CRE)

なお、複数の有資格サービス供給事業者に行ったヒアリングによると、契約形態としては、CFE SBの価格を基準に5~10%料金を安くするインデックス方式、供給事業者の系列発電会社の発電コストを基準にかなり競争力のある価格を設定するパススルー方式などがある。前者は1~3年など比較的短期間の契約が可能だが、後者の場合は10年超の長期契約が求められるなど、得られるメリットに応じて拘束される契約期間の違いがある。

電力供給事業者変更以外の対策としては、太陽光パネルを設置した自家発電など分散型電源による発電事業を検討する企業が増えている。この方法であれば、電力需要が1MWに満たない事業所でも対応が可能だ。また、需要が0.5MWを超えなければCREに対する発電事業者としての登録も不要だ。系統に接続し、双方向の計量機能を持つ電気メーターを取り付けることで、CFEに対する売電やCFEから購入する電力料金との相殺が可能になる。CREが2019年7月に発表した報告によると、容量0.5MW以下の発電機器を設置し、系統電力との接続を行っている契約件数は、2014年末の9,009件から2019年6月末時点には11万2,660件へ10倍以上になっている。また、同契約による総発電容量は同期間に61.91MWから817.85MWに拡大した。

大口需要家への供給を視野に入れた大規模なものから、分散型電源を活用した中小規模のものまで、発電事業者は年々増加傾向にあるが、今後懸念されるのはCFEが所有する送配電インフラの不足だ。AMLO政権は2019年1月末、前政権下で計画されていた風力発電の一大拠点であるオアハカ州テワンテペック地峡からメキシコ市首都圏(正確にはモレロス州ヤウテペック)をつなぐ1,221キロの送電線建設運営入札を中止した。南部の分散型電源で発電される電力を需要地まで運ぶ重要なプロジェクトであり、南部における風力発電や太陽光発電のさらなる推進を可能にするものだった。現政権下で2019年6月に発表された「国家電力系統開発プログラム(PRODESEN)2019-2033」の中でも、送配電インフラの拡張・近代化プロジェクトが幾つか盛り込まれており、2019年に70~80の建設プロジェクトが開始される予定だったが、実際は全く手が付けられておらず、進捗率は0%のようだ。日本の経団連に相当する企業家調整評議会(CCE)のエネルギー委員会委員長を務めるヘラルド・セルバンテス氏は、送配電インフラ整備の遅れは民間部門の発電事業の推進を妨げると批判しており、インフラの拡充に向けて政府が明確な姿勢を示すべきだと語っている(「レフォルマ」紙3月8日付)。

- 注1:

- 容量(kW)確保のための料金(工業用電力の場合は契約需要に応じた別料金)も使用量に応じた料金の中に含まれるため、工業用電力に比べるとkWh当たりの単価が高くなる。

- 注2:

- 現時点でインフレ抑制と低中所得層の家計補助を目的に、家庭用電力料金には国の補助金が適用されているが、産業用電力はCFE SBの独立採算を前提としている。

- 注3:

- 国際的な標準などから考えて効率的な水準とのコスト差。

- 執筆者紹介

-

ジェトロ・メキシコ事務所 次長

中畑 貴雄(なかはた たかお) - 1998年、ジェトロ入構。貿易開発部(1998~2002年)、海外調査部中南米課(2002~2006年)、ジェトロ・メキシコ事務所(2006~2012年)、海外調査部米州課(2012~2018年)を経て2018年3月から現職。単著『メキシコ経済の基礎知識』、共著『FTAガイドブック2014』、共著『世界の医療機器市場』など。

閉じる

閉じる