特集:現地発!アジア・オセアニア進出日系企業の今-2020市場開拓のカギは現地向け製品開発、進むスタートアップとの連携(インド)

進出日系企業実態調査報告インド編(後編)

2020年2月25日

ジェトロが実施した「2019年度アジア・オセアニア進出日系企業実態調査」(以下、日系企業調査)から見るインド進出日系企業の活動状況分析の後編。本稿では、(1)日系企業の目線から見たインドの国内市場の特徴、(2)デジタル技術の活用とスタートアップの連携について取り上げる。

(1)日系企業の目線から見たインドの国内市場の特徴

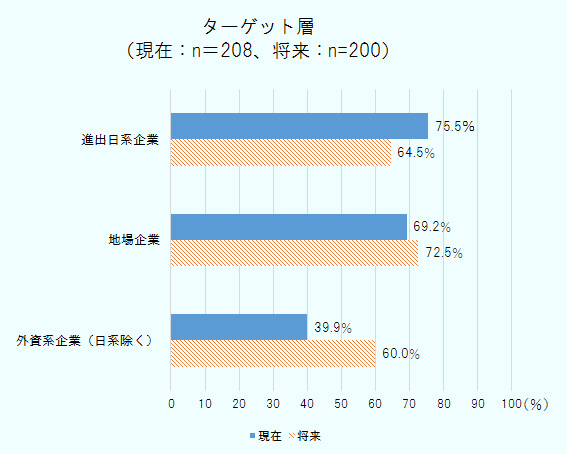

消費者は「現地カスタマイズを好む」との回答が最多

前編の報告のとおり、インドに進出する日系企業の多くは、輸出よりも国内市場の取り込みに主眼を置いている。これには、13億人を超える膨大な人口から成る市場規模や、所得向上に伴う市場拡大への期待などが背景にある。日系企業調査の「現地市場開拓への取り組み」に関する設問(非製造業企業のみ対象)を分析すると、市場開拓における現在のターゲット層について、企業向け(B to B)販売では、「進出日系企業」とする回答が最多だったものの、将来的に非日系企業へ販路を拡大したいと考えている企業が多いことがわかった。価格帯については、現在のターゲット層を「高価格帯」「中価格帯」とした企業がほぼ同数だったが、将来的に販路を拡大したいターゲット層を「高価格帯」とした企業の割合は75.5%で、「中価格帯」の65.5%を上回った(図1参照)。

図1:(企業向け販売)現地市場のターゲット層と価格帯(複数回答)

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

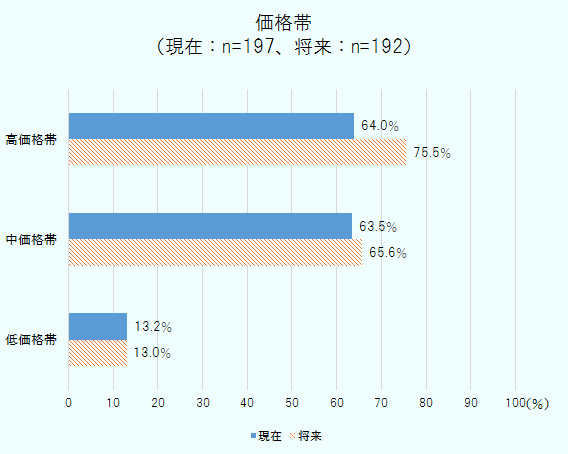

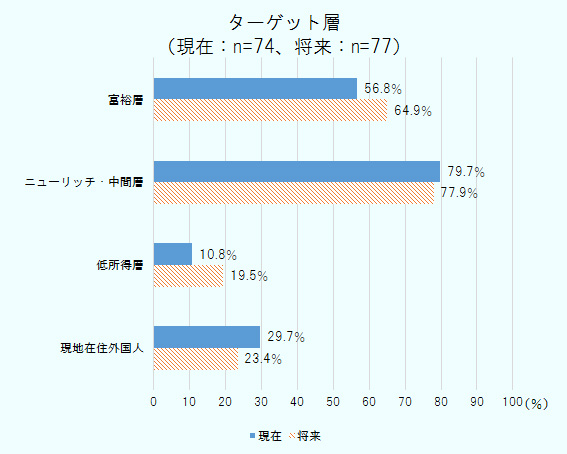

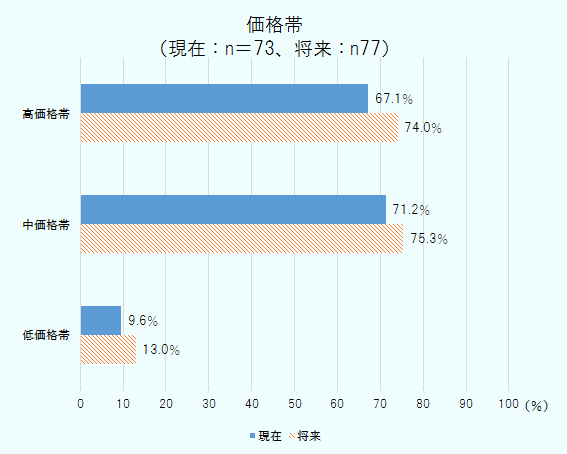

一般消費者向け(B to C)販売では、現在、将来ともに「ニューリッチ・中間層」をターゲット層とすると回答した企業が最多だった。価格帯は、現在、将来ともに「高価格帯」「中価格帯」をターゲット層とすると回答した企業がほぼ同数となった(図2参照)。

図2:(消費者向け販売)現地市場のターゲット層と価格帯(複数回答)

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

消費者の特性に関する設問では、インド市場と消費者の特徴が鮮明に表れる結果となった。インドでは、消費者の特性・好みについて、「現地市場向けに機能やデザインなどをカスタマイズした製品・サービス」と回答した企業の割合(72.2%)が調査対象の20カ国・地域の中で最も高く、「日本でも販売している日本国内市場向けの製品・サービス」の割合(27.8%)が最も低くなった。これは、インドでは所得水準や生活習慣・環境が日本と大きく異なることや、他国に比べてジャパン・ブランドが通用しづらいことなどが背景にあると考えられる。

広告宣伝方法については、「SNS」(48.1%)の効果が高いと考える企業が最も多く、「Web・インターネット広告」(44.2%)と口コミ(39.0%)がこれに次いだ。「SNS」は「Facebook」(79.4%)、「Instagram」(52.9%)、「Youtube」(44.1%)の順で高かったが、他国に比べ「WhatsApp」(41.2%)と回答する企業の割合が高かった。インドでは、「WhatsApp」がコミュニケーションツールとして広く普及している。

競合相手は地場企業が最多、進出日系企業は品質に強み

現時点での競争相手について、非製造業の日系企業に聞くと、「地場企業」と回答する企業(64.5%)が最多で、「進出日系企業」(55.1%)と「欧州企業」(26.5%)がこれに次いだ。その一方で、「卸売・小売業」では、全体平均に比べ「地場企業」(62.1%)と「進出日系企業」(54.7%)の割合がやや低く、「欧州企業」(35.8%)、「米国企業」(25.3%)、「中国企業」(30.5%)の割合が高いなど、業種ごとの違いも見られた。

自社の商品・サービスの優位性では、「品質」と回答する企業(82.3%)が最多で、現地市場の開拓や事業拡大に際し直ちに取り組むべき課題については、「製品・サービスやオペレーションの品質向上」と回答する企業(39.7%)が最も多かった。自社の強みである品質をさらに向上させ、市場開拓などに取り組むべきと考えている進出日系企業が多いことがわかった(表1参照)。

表1:(非製造業のみ)競合企業の国籍と自社商品・サービスの優位性および直ちに取り組べき課題(上位5項目、複数回答)

| 項目 | 回答率 |

|---|---|

| 1 地場企業(n=151) | 64.5 |

| 2 進出日系企業(n=129) | 55.1 |

| 3 欧州企業(n=62) | 26.5 |

| 4 米国企業(n=47) | 20.1 |

| 5 中国企業(n=39) | 16.7 |

| 項目 | 回答率 |

|---|---|

| 1 製品・サービスやオペレーションの品質向上(n=91) | 39.7 |

| 2 製品・サービスの多角化(n=79) | 34.5 |

| 2 営業・プロモーションの強化・拡充(n=79) | 34.5 |

| 4 現地パートナーの発掘(n=77) | 33.6 |

| 5 新製品・サービスの投入(n=72) | 31.4 |

| 項目 | 回答率 |

|---|---|

| 1 品質(n=190) | 82.3 |

| 2 ブランド力/知名度(n=111) | 48.1 |

| 3 アフターサービス/メンテナンス(n=79) | 34.2 |

| 4 価格/コスト競争力(n=65) | 28.1 |

| 5 人材(n=48) | 20.8 |

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

EC利用割合は調査対象国・地域で5番目

電子商取引(EC)サイトの活用では、「ECサイトで販売している」と回答した企業が11.9%となり、調査対象国・地域の中で5番目に高かった。インドでは近年、ECが急速に普及しており、インド商工省が設立したインド・ブランド・エクイティ基金(IBEF)によると、EC市場の規模は、2017年の385億ドルから2027年までに2,000億ドルに達すると予想されている。また、日本の約9倍の広大な国土を持つインドでは、全土をカバーする販売網を構築することは難しく、実店舗がない地域の消費者へ効果的に販路を広げる観点からも、今後ECの活用が進むと考えられる。

(2)デジタル技術の活用とスタートアップの連携

日系企業の間でも活用広がる

今や世界にIT大国としてその名をとどろかせるインド。エンジニアリングの学士号を持つ人材が毎年約80万人輩出されており、世界のIT人材の75%をインド人が占めるとも言われている。インドのデジタル技術や優秀なIT人材をうまく活用すれば、ビジネスの効率化や拡大につなげることができるだろう。

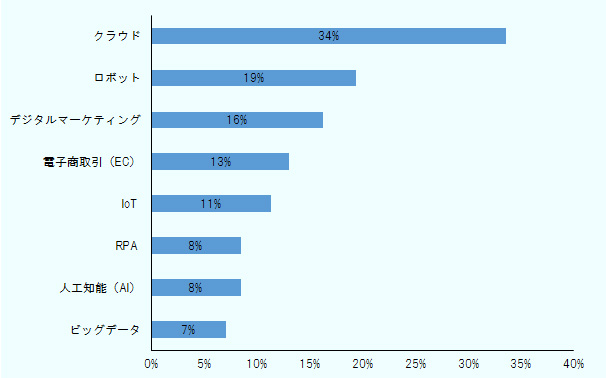

現地での生産性を向上させる取り組みの1つとして、モノのインターネット(IoT)やロボット、人工知能(AI)などのデジタル技術の導入が考えられる。インド進出日系企業が現在活用しているデジタル技術としては、クラウド(33.6%)、ロボット(19.4%)、デジタルマーケティング(16.3%)、電子商取引(EC)(13.1%)、IoT(11.3%)など、上位は前年度と同様の傾向だった(図3参照)。業種別にみると、製造業の中でも輸送機械器具企業では、ロボットが約50%を占めて最も高く、非製造業では40%がクラウド、次いでデジタルマーケティング、RPA(ロボティック・プロセス・オートメーション)と、インド企業が得意とするソフトウエア技術の活用割合が高くなっている。ハードに強みを持つ日系企業にとって、インドのソフト面での強みは相互補完的な関係にある。自社のリソースを利用するだけでなく、インド企業のデジタル技術にも目を向けることがさらなる生産性の向上やイノベーションの促進につながるだろう。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

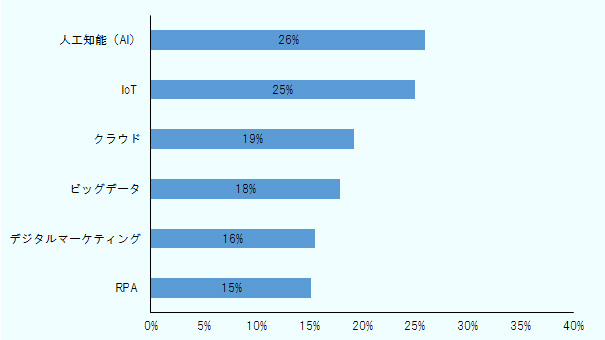

今後はAIを使ったデータ分析がトレンドに

将来的に活用予定または検討中のデジタル技術としては、AI(26.1%)とIoT(25.0%)の2つが高い回答率を得た (図4参照)。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

インドでは近年、AIやML(機械学習)などディープテックと呼ばれるソフトウエア技術を活用したスタートアップ企業が数多く生まれており、そうしたインドの技術の強みを活用しようとする日系企業が増加傾向にある。例えば、卸売・小売業などでは、サプライチェーンマネジメントや品質管理、店内体験の向上などに、ビッグデータ分析やAI、クラウドの活用が検討されている。製造業では、自動車分野を中心とした生産現場でのIoTの導入に加え、最近はメディカル分野でもIoT活用の検討が広がっている。

スタートアップとの連携を図る日系企業数は第2位

インドは、世界で3番目に大きなスタートアップエコシステムを誇り、過去5年間で、9,000社の新たなスタートアップが生まれ、年率12~15%の勢いで増加を続けている。こうした中、オープンイノベーションに取り組む大手日系企業とインドスタートアップとの協業も広がりつつある。日系企業調査では、2019年度新たに「現地スタートアップとの連携」についての項目を設けたところ、「連携済み・連携予定」と回答した在インド日系企業は55社と、全調査対象国・地域の中でベトナムの56社に次いで多かった。日系自動車メーカーのマルチ・スズキや、ベンガルールにアプリケーション開発拠点を有する楽天などが独自の取り組みを始めている(表2参照)。

| 分野 | 企業名 | 概要 |

|---|---|---|

| 小売り | 楽天 | ハッカソンイベント「Rakkason」をインドで随時開催。日本に続きベンガルールでもアクセラレーションプログラム「Rakuten Accelelator」を開始。 |

| モビリティー | マルチ・スズキ | インドのアクセラレーターGHVと連携し、2019年からグルガオンで3カ月間のアクセラレーションを行う「MAIL」を開始。キックオフやデモデーなどイベントを積極的に実施し、VCやアクセラレーターを招待。 |

| 家電 | パナソニック | タタ・エレクシーと次世代家電の開発で提携し、人工知能(AI)を組み合わせた新商品の発売を目指し、ベンガル―ルにR&Dセンター設立を決定。 |

| 食品 | ニチレイ | オンライン生鮮食品の宅配サービスLicious(リシャス)に出資。ニチレイの品質・生産管理などの技術サポートを提供し、将来的なインド進出の足掛かりに。 |

| 商社 | 豊田通商 | インド最大の新車・中古車マーケットプレースを展開するDroomTechnologyに出資。新車販売のみならず、中古車~リサイクルの循環をカバー。 |

| 商社 | 双日 | 2019年7月、インド・スタートアップへの投資を強化するためバンガロールに事務所開設。シンガポールよりもインドを選択。 |

| インド大学との連携 | 産総研、テラドローン、NTT-AT、キオクシア | IITハイデラバードと共同研究に関する覚書を締結。将来の技術者採用も視野に。 |

出所:各種資料を基にジェトロ作成

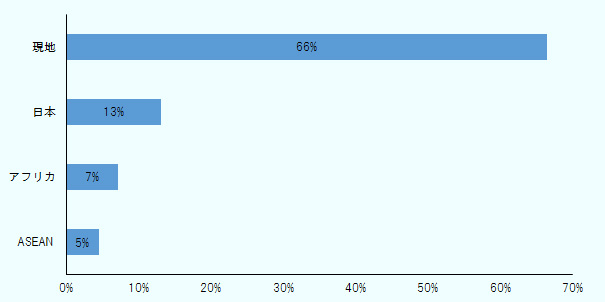

また、スタートアップとの連携によって日系企業がターゲットとする市場としては、インド国内市場が66%と3分の2を占め、日本やアフリカが続いた(図5参照)。

出所:ジェトロ「2019年度アジア・オセアニア進出日系企業実態調査」

インドのスタートアップとの協業に向けて

デジタル技術の進化に伴って、さまざまな業種・業界・業態の垣根がなくなりつつあるといわれる中、日系企業も従来の「ものづくり」だけでなく、国や企業の枠を超えた新たなビジネスモデルを追求しなくてはならない時代になってきている。この状況下、最も適した協業相手を考えたとき、(1)ソフトウエア開発力、(2)日本にない発想、環境、社会課題の対応力、(3)英語力/交渉力/アピール力を持つインド企業は、日系企業にとって間違いなく強力なパートナーとなるだろう。今後、さらなる協業の拡大のためには、インド企業に対する新しい視点とアプローチを持てるかどうかがカギになる。

- 執筆者紹介

-

ジェトロ・チェンナイ事務所

坂根 良平(さかね りょうへい) - 2010年、財務省入省。近畿財務局、財務省、証券取引等監視委員会事務局、金融庁を経て、2017年6月からジェトロ・チェンナイ事務所勤務。

- 執筆者紹介

-

ジェトロ・ベンガルール事務所

遠藤 壮一郎(えんどう そういちろう) - 2014年、ジェトロ入構。機械・環境産業部、ものづくり産業部、 日本食品海外プロモーションセンター(JFOODO)などの勤務を経て、2019年9月から現職。

閉じる

閉じる